[IPO 모니터]'직상장 선회' 피아이이, 몸값 눈높이 '확' 낮췄다PER 47→28배 '조정', 고평가 우려 불식 '총력'

권순철 기자공개 2024-12-04 07:06:26

이 기사는 2024년 12월 02일 15:24 thebell 에 표출된 기사입니다.

코스닥 상장을 추진하는 피아이이가 몸값 눈높이를 과감하게 낮췄다. 피아이이와 상장 주관사는 연초 '메가스팩' 하나금융25호스팩과의 합병이 이뤄지던 당시와 비교해 주가수익배율(PER)을 큰 폭으로 하향 조정하는 방식으로 밸류에이션에 변화를 줬다.메가스팩 합병을 추진할 때부터 제기됐던 고평가 우려를 잠재우기 위한 강수로 풀이된다. 연초 대비 공모주 시장도 더욱 혹독해진 상황에서 피아이이의 수익성도 여전히 하향 추세를 그리고 있어 투심을 잡기 위한 확실한 이벤트가 필요했다는 해석이 나온다.

◇밸류에이션 변화 준 피아이이…PER '하향 조정'

2일 투자은행(IB) 업계에 따르면 인공지능(AI) 비전 검사 솔루션 제조 업체 피아이이는 지난 29일 금융감독원에 증권신고서를 제출하며 코스닥 상장을 위한 공모 일정을 소화하고 있다. 지난 4월 공모액이 400억원에 달하는 '메가스팩' 하나금융25호스팩과의 합병이 좌초된 이후 주관사를 삼성증권으로 변경, 코스닥 직상장을 추진하고 있는 회사다.

단연 주목할 만한 부분은 밸류에이션이다. 메가스팩 합병 당시 피아이이의를 따라다녔던 수식어 중 하나는 '고평가'였다. 수익성이 우상향하고 있지 않은 회사의 향후 추정 실적이 과도하게 낙관적인 것 아니냐는 비판이 일면서 목표 시가총액만 무려 5번이나 낮췄다. 이 때문에 피아이이가 이번에는 밸류를 어떻게 도출했을지 업계의 관심이 쏠렸다.

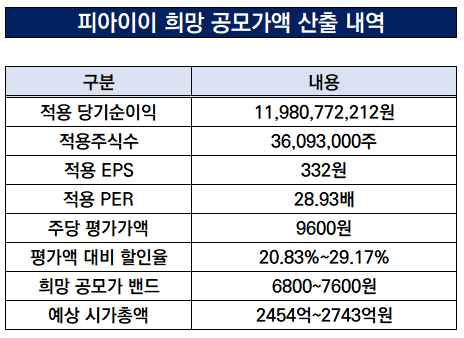

일단 표면적인 변화는 미미한 것으로 나타났다. 피아이이가 제시한 희망 공모가 밴드는 6800~7600원으로 상장 후 예상 시가총액은 최대 2743억원이다. 이는 메가스팩 합병을 추진하던 당시 피아이이가 5차례 수정을 거듭해 마지막으로 산출한 목표 시총인 2624억원과 크게 다르지 않다.

다만 상대가치법으로 PER을 크게 낮췄다는 측면에서 합병 당시와 큰 차이를 갖는다. 연초엔 향후 5년간 창출될 것으로 예상되는 현금흐름을 현재가치로 환산하는 절대가치법을 활용, 8172원의 합병가액을 도출했다. 물론 비교기업으로 이노메트리, 브이원텍, 자비스 등을 고려했지만 재무 기준을 충족하지 못해 상대가치법은 논의에서 제외됐다.

2023년 5월 당시 제시했던 합병가액인 1만3538원과 비교하면 피아이이도 통큰 양보에 나섰음을 알 수 있다. 그러나 2023년 온기 기준 피아이이의 순이익은 약 55억원으로 합병 추진 당시 발행주식수가 3211만8000주임을 감안하면 주당순이익(EPS)은 171원이다. 8172원의 합병가액을 기준으로 해도 PER이 47배에 육박했던 것이다.

◇연초부터 제기된 '고평가' 우려 불식 목표…수익성 저하는 '극복 과제'

반면 이번에는 PER값을 28.93배로 잡으면서 멀티플 눈높이를 큰 폭으로 낮췄다. 피아이이는 자비스, 트윔, 일본 회사인 Keyence Corp를 피어그룹으로 잡았다. 스팩 합병 때와 달리 해외 기업까지 폭을 넓혀 잡아 상대적으로 높은 멀티플이 예상됐지만 트윔(18배)을 포함시켜 균형을 맞췄다.

몸값에 이어 멀티플까지 양보함으로써 연초부터 제기된 고평가 우려를 불식시키겠다는 의지로 해석된다. 피아이이는 기업가치를 최대한 잘 받아서 상장하는 것보다 일단 증시에 안착하는 방향을 우선시해왔다. IB 업계 관계자는 "메가스팩 합병 때도 이미 몸값을 5번이나 깎았지만 시총을 더 줄여서라도 상장을 완수하겠다고 말씀하셨다"고 언급했다.

공모주 시장도 연초 대비 혹독한 환경이 연출되고 있어 덩치에 욕심을 내기 어려운 상황이다. 목표 시가총액을 3000억원대로 잡았던 씨케이솔루션은 공모 과정에서 이를 2000억원대 초반으로 낮췄음에도 수요예측에서 기대 이하의 성적을 받아 공모를 철회했다. 몸값이 이와 엇비슷한 피아이이도 안심할 수 없는 상황이라는 것이다.

또 다른 IB 업계 관계자는 "근래 위츠가 유일하게 상장 당일 주가 상승세를 기록했는데 유통물량이 시장 친화적인 것 뿐 아니라 덩치가 작았다는 것이 결정적이라고 본다"며 "시장이 과열에서 정상적인 상태로 조정장을 겪고 있는 만큼 지금 상황에서 기관들의 주문을 유도하려면 몸값이 크지 않아야 한다"고 설명했다.

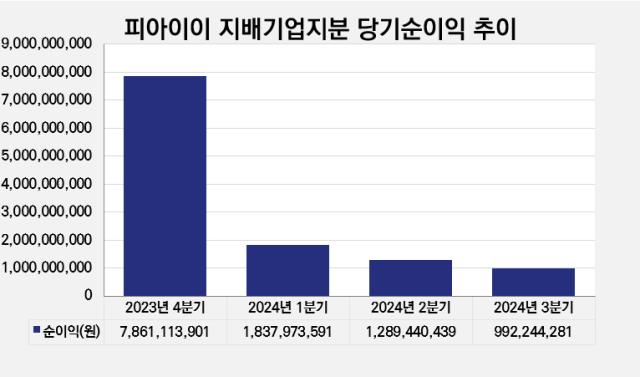

메가스팩 합병을 진행하던 당시와 비교해 수익성도 반전을 도모하지 못했던 것도 보수적 스탠스를 견지할 수 밖에 없는 배경 중 하나다. 2023년 4분기 말 기준 피아이이의 지배기업지분 순이익은 약 78억원이었으나 2024년 1분기 18억원, 2분기 12억원, 3분기 9억원 수준으로 하락 추세가 이어졌다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

best clicks

최신뉴스 in 딜

-

- '유모멘트 인수' 스톤브릿지, 600억 프로젝트펀드 조성 마무리

- 무궁화신탁 매각 본격화, 삼정KPMG 주관사 '낙점'

- JKL, '화이어 인수' 프로젝트 펀드 결성 완료…'산은' 앵커 LP로

- [PF Radar]현대건설-이지스운용, 시니어주택 착공 '초읽기'

- [IB 풍향계]iM증권, 900억 유증 주관…ECM 딜 '신호탄' 쐈다

- [IPO 모니터]'직상장 선회' 피아이이, 몸값 눈높이 '확' 낮췄다

- LS증권-스톤브릿지, 코스닥 상장사 '리파인' 품는다

- [IB 풍향계]KP 주관사 선정 나선 수은…덩달아 분주한 '토종 IB'

- 롯데지주 유동성 확보 총력…'장기 CP' 다시 찾았다

- [IB 풍향계]NH증권 '뉴스테이 허브리츠' 주관…'SB 선두' 리핏 도전

권순철 기자의 다른 기사 보기

-

- [IPO 모니터]'직상장 선회' 피아이이, 몸값 눈높이 '확' 낮췄다

- [IB 풍향계]NH증권 '뉴스테이 허브리츠' 주관…'SB 선두' 리핏 도전

- [Market Watch]'급락하는' 새내기주, '재현되는' WCP 풋백옵션 공포

- IPO 시장 냉각, BBB급 회사채 발행시점 '고심'

- [IPO 모니터]삼양그룹 '오너 4세', 엔씨켐 공모 흥행 발벗고 나섰다

- [Rating Watch]'부정적' 꼬리표 단 효성화학, 공모 조달 '적신호'

- [Company & IB]SK브로드밴드·한국증권, 장기물 흥행 '의기투합'

- 한화생명, 대규모 후순위채 발행…HUG 금리 여파 '촉각'

- [2024 이사회 평가]'지배구조 투명화' 케이카, 재무건전성 '옥의 티'

- [2024 이사회 평가]HPSP 이사회 활동성 '미약'…'빛바랜' 압도적 경영성과