[제주항공 여객기 사고]예상치 못한 변수, AK홀딩스 재무 대응 과제 직면메자닌 풋옵션 추가 발동 무게, 금융권 추가 담보 요구 전망 '예상 시나리오'

정유현 기자공개 2025-01-02 14:48:50

[편집자주]

2024년 12월 29일. 무안국제공항에서 탑승객 181명을 태운 제주항공 여객기가 착륙 도중 공항시설과 부딪혀 폭발했다. 생존자는 2명이다. 역대 국내 항공기 사고 중 인명피해가 세번째로 크다. 정확한 규모를 가늠조차 할 수 없을 만큼 천문학적인 피해가 발생한 가운데 제주항공의 평판 리스크는 추락했고 펀더멘털이 흔들리고 있다. 더벨은 이번 여객기 참사가 제주항공의 경영활동, 재무구조, 지배구조 등에 미칠 영향을 살펴봤다.

이 기사는 2024년 12월 31일 08:20 thebell 에 표출된 기사입니다.

제주항공이 운항 19년 만에 대형 사고가 발생하며 애경그룹 전반에 위기감이 감돌고 있다. 예상치 못한 사고가 발생하면서 사태 수습과 피해자 지원을 위해 그룹 차원에서 총력을 기울이고 있다. 다만 사고 발생으로 인해 제주항공 가치가 하락하며 재무적으로 대응해야 할 과제가 생긴 상황으로 풀이된다.단적으로 모회사이자 그룹의 지주사인 AK홀딩스는 제주항공 주가 하락에 따라 메자닌 조기 상환 요구에 대응하는 상황이 예상된다. 더불어 담보로 맡긴 제주항공 가치 하락에 따른 금융권의 추가 담보 요구나 향후 자본 조달에 있어 제약을 받을 가능성도 있다. 그러나 재무적 대응보다는 사고 수습을 최우선으로 두고 피해자 보상 및 복구를 위한 계획을 수립할 것으로 보인다.

◇제주항공 주가 하락 여파, EB 투자자 3회차 조기상환 청구 무게

대규모 사상자를 낸 제주항공 여객기 참사를 주가로 연결하는 것은 무리가 있으나 자본 시장에서의 여파를 살펴봤다. 사고 다음날인 30일 제주항공 주가가 급락했다. 장 초반 6920원까지 떨어졌으나 반등에 성공하며 전일보다 710원(8.65%)떨어진 7500원선에 거래를 마감했다. 다만 향후 이번 사태가 심각한 만큼 향후 주가가 하락세를 이어갈 가능성이 크다.

제주항공의 주가는 모회사인 AK홀딩스의 재무 전략과 맞닿아있다. AK홀딩스는 50.37%의 지분을 보유한 제주항공의 최대주주다. 엔데믹을 맞아 제주항공의 사업에 힘을 싣기 위해 AK홀딩스는 2022년 9월 제주항공의 주식 804만9535주를 기초자산으로 1300억원 규모의 교환사채(EB)를 발행했다. 이를 통해 확보된 자금은 제주항공의 유상증자에 투입했다.

제주항공은 증자 받은 자금으로 신기종 도입 후 운항거리 확대에 따른 신규 노선 개척과 원가경쟁력 강화 등 수익성을 끌어올리기 위한 작업에 돌입했다. 2022년부터 2027년까지 차세대 항공기인 B737-8를 순차적으로 도입하는 계획이다. 2027년까지 전체 기단 중 52%를 B737-8로 보유하면 영업이익률이 3% 포인트 이상 오를 것으로 예상했다.

교환사채 발행 2개월 후인 2022년 유상증자를 실시하면서 교환사채 가격이 한차례 조정됐다. 1만6150원에서 2022년 11월 1만5050원으로 리픽싱됐다. 이후 교환가는 변동이 없었지만 주가가 1만6000원을 넘겼던 2023년 2월~3월 일부 투자자들이 교환사채를 주식으로 바꿔 차익을 실현했다. 교환 물량은 50억원 수준이었다.

이후 주가가 하락세를 타기 시작했고 EB 교환가와 시가의 괴리가 커졌다. 주가 상승을 기대했던 투자자들은 주가가 1만원 아래서 움직이자 1차 조기상환청구권(풋옵션) 청구 시기가 도래하자 일부 자금을 회수했다.

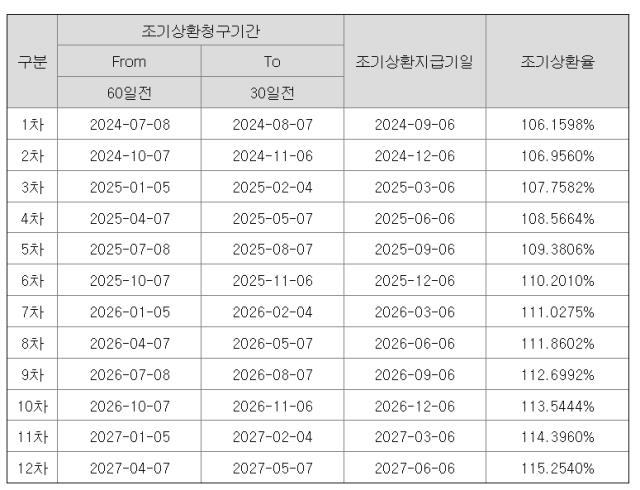

아직 780억원 규모의 EB 물량이 남아있다. 3차 풋옵션 청구 시기는 2024년 1월 5일이다. 투자자들이 원금 상환 요구가 들어오는 것은 사실 당연한 수순이다. 1,2차보다 더 높은 이자를 얹어줘야 한다. AK홀딩스는 확보해둔 현금을 메자닌 상환에 다 쏟아야 할 상황에 직면했다.

◇제주항공 주식 담보 차입 추가 담보 요구 가능성 제기

여기에 AK홀딩스는 제주항공, 애경산업 등 주요 계열사 주식을 담보로 금융권 차입을 일으킨 상태다. 3분기 말 기준 제주항공 주식을 담보로 일으킨 단기 차입금은 1620억원 수준이다. 제주항공 주식 가치가 하락하면 담보 비율 문제가 발생될 수 있다.

금융권이 추가 담보를 요구하거나 차입금 조기 상환을 요구할 수 있는 리스크를 떠안은 상태다. 예상치 못한 리스크에 직면하면서 재무 전략을 다시 짜야하는 상황이다.

제주항공이 AK홀딩스의 배당 효자로 복귀할 가능성도 낮아졌다. 제주항공은 12월 18일 임시주주총회를 통해 자본준비금 감액 및 이익잉여금 전입의 건을 결의했다. 자본준비금을 4768억원 줄여 결손금을 보전(3883억원)하고, 이익잉여금으로 전입(885억원)해 배당가능이익을 확보한 것이다.

제주항공의 기업가치 제고 계획을 살펴보면 2027년까지 별도 기준 배당성향 최대 목표치로 35%를 제시했다. 2015년~2018년까지 배당 성향은 22.8%였는데 2025년까지 코로나19 이전 수준 이상의 주주환원을 하겠다는 의지를 드러냈다. 최대주주인 AK홀딩스 입장에서 현금 창출력 개선책이 될 것으로 기대를 모았다. 다만 현 상황에서 또 다른 변수가 있을 수 있지만 주주 환원책을 이행 하는 것이 쉽지 않아 보인다.

재무적으로 여러 과제에 직면했지만 사태가 심각한 만큼 그룹 차원에서 사고 수습에 총력을 기울 일 것으로 보인다. AK홀딩스 측은 자회사의 재해 발생 공시를 통해 "현재 사고 경위 및 피해상황을 확인 중이다"며 "경영진을 포함한 임직원이 조속한 사고 수습 및 복구를 통해 손실을 최소화 하도록 노력하고 있다"고 밝혔다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

best clicks

최신뉴스 in 인더스트리

-

- [2024 유통가 리포트]뜨거운 'IPO·M&A' 열기, '블루오션' 입증

- 웅진, 정기인사에 내포된 'IT사업' 강화 의지

- [i-point]휴림로봇, 글로벌 이차전지 제조사 로봇공급자격 획득

- [i-point]비트나인, 사명 '스카이월드와이드' 변경

- [Red & Blue]'나홀로 산타랠리' 우주일렉트로, 수익성 부각

- [Company Watch]세토피아, '세토피아빌딩' 양수 또 다시 연기

- [유동성 풍향계]현대차, 36년만에 차입금 1조 하회…대규모 투자 '청신호'

- [유증&디테일]와이엠, 등돌린 소액주주에 조달금액 '반토막'

- [i-point]대동 김준식 회장 "'북미 시장점유율 10% 달성 목표"

- [i-point]바이오솔루션, 카티라이프 미국 임상 2상 마무리 단계

정유현 기자의 다른 기사 보기

-

- [정용진 인맥 리더십]'사업가들의 15분' 이마트 미국 사업 전환점 맞을까

- [제주항공 여객기 사고]예상치 못한 변수, AK홀딩스 재무 대응 과제 직면

- [밸류업 프로그램 리뷰]'ROE 7%' 제시 신세계, 업계 최대치 달성 플랜은

- [정용진 인맥 리더십]도전 기질이 만든 네트워크, '민간 외교' 아이콘 부상

- [Peer Match Up/백화점 3사]복합 쇼핑몰 '빛고을' 대첩 본격화

- [thebell desk]'제2의 전성기' 맞은 기업이 직면한 과제

- [Peer Match Up/백화점 3사]'쩐의 전쟁' 점화, 핵심은 '오프라인 경쟁력' 강화

- [Peer Match Up/백화점 3사]경영 전면에 선 전문경영인, 오너 존재감 '굳건'

- [Peer Match Up/백화점 3사]'에·루·샤'가 바꾼 지형도, 메가점포 전략 '수렴'

- 노랑풍선, 재무 건전성 기반 '풋옵션' 침착 대응