'미샤 신저가' IMM PE, 미소짓는 이유는 유증 주식수 증가+실권주 확보 수월, 공개매수 효과 '기대'

박창현 기자공개 2017-09-12 06:55:00

이 기사는 2017년 09월 11일 07:00 thebell 에 표출된 기사입니다.

화장품 브랜드 '미샤'로 유명한 에이블씨엔씨가 대규모 유상증자 발표로 주가가 바닥을 치고 있다. 연일 신저가 기록을 갈아치우고 있는 실정이다. 하지만 최대주주인 IMM프라이빗에쿼티(이하 IMM PE)는 활용카드가 더 많아졌다는 분석이다.유증 발행가 하락으로 확보할 수 있는 신주 수가 늘어날 뿐 아니라 실권주를 확보하기도 용이하기 때문이다. 앞서 공개매수에 실패했지만 이번 유증을 통해 그에 상응하는 효과를 거둘 것이란 관측도 나오고 있다.

에이블씨엔씨는 지난 6일 1500억 원 규모의 유상증자 계획을 발표했다. 브랜드 이미지 제고와 R&D 투자, 해외 거점 국가 유통채널 강화를 위한 자금 확보 차원에서 내린 결단이라는 입장이다. 증자로 813만 여 주의 신주가 새롭게 발행될 예정이며, 이는 전체 발행주식수 대비 48.1%에 해당하는 규모다.

하지만 시장의 반응은 싸늘했다. 자금의 사용 출처가 불명확하고 조달 규모가 재무 건전성에 비해 너무 과하다는 비판이 제기됐다. 시장의 의구심은 곧바로 주가에 반영됐다. 당장 8일 장중 1만 6000원까지 주가가 떨어지면서 52주 신저가 기록까지 갈아치웠다.

에이블씨엔씨는 주인이 바뀐지 얼마 지나지 않았다. IMM PE는 올 4월 서영필 회장이 보유하고 있던 경영권 지분 27.9%를 인수하면서 최대주주에 등극했다. 이후 진행된 공개매수를 통해 보유 지분율을 53.4%까지 늘렸다.

|

IMM PE는 경영권 인수 시 주당 4만3636원을 지급했다. 공개매수 때도 2만 9500원에 주식을 샀다. 하지만 불과 3개월 만에 주가가 1만 6000원 대까지 떨어졌다. 3274억 원을 주고 산 주식 가치가 현재는1500억 원 대에 불과하다.

인수 첫 해부터 날벼락을 맞은 모양새지만 속내를 들여다보면 이야기가 달라진다. IMM PE는 경영권 지분 인수 후 곧바로 공개매수에 나설 만큼 지분 확보가 간절하다. 전문가들은 IMM PE가 에이블씨엔씨를 자진 상장폐지 시킨 후 보다 자율적인 경영에 나설 것으로 예상하고 있다. 다만 자진 상폐를 위해서는 95% 이상의 지분을 확보해야 한다.

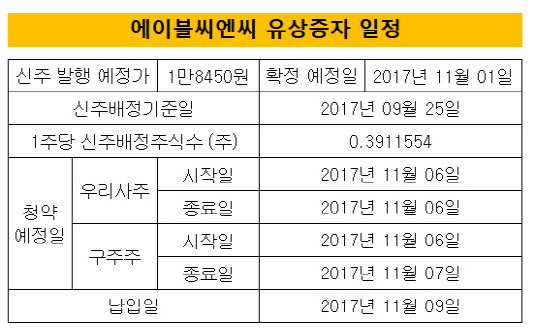

그 연장선상에서 에이블씨엔씨 주가 패닉은 최대주주에게 긍정적인 신호로 읽히고 있다. 당장 주가 하락세가 이어지면 유증 발행가격이 낮아져 교부받을 수 있는 주식수가 많아진다. 에이블씨엔씨는 구주주 청약일인 11월 6일 전까지 주가 추이를 토대로 최종 발행가격을 결정한다. 주가 약세가 지속되면서 발행가격이 낮아지게 되고, 기존 주주들은 더 많은 주식을 확보할 수 있다.

여기에 불확실성 확대로 구주주들의 유증 불참이 이어지는 시나리오도 IMM PE에게 나쁘지 않다. 실권주가 많아질수록 소액주주 지분율 희석이 심화되고, 결국 대주주가 그 반사 효과를 누릴 수 있기 때문이다.

더욱이 IMM PE는 추가로 지분을 확보할 수 있는 두가지 히든카드가 있다. 첫번째는 '초과 청약' 카드다. 구주주는 실권주가 발생하면 원래 할당 물량의 20%를 추가로 더 받을 수 있다. IMM PE는 대주주인 만큼 추가 할당 물량도 가장 많다.

여기에 '신주인수권'도 도우미 역할을 할 것으로 전망된다. 구주주는 신주를 받을 수 있는 권리 그 자체를 주식 시장에서 매매할 수 있다. IMM PE 입장에서는 청약을 포기한 구주주들로부터 신주인수권을 확보하는 방식으로 지배력을 높이는 방안을 검토하지 않을 이유가 없다.

가정이지만 이론상 IMM PE가 예정 발생 신주를 모두 손에 넣는 것도 가능하다. 현실화되면 대주주 지분율은 69%까지 오르게 된다. 물론 발행가격이 낮아지면 지분율은 더 올라가게 된다. 지분 확보가 필요한 IMM PE에게 주가 급락이 더 좋은 외부 환경이 되고 있는 셈이다.

이번 유증이 주주배정 방식으로만 진행된 다는 점도 이 같은 관측에 설득력을 더해 주고 있다. 통상 자금 확보가 절실한 기업들은 주주배정이 실패하면 추가로 실권주 일반 공모를 실시해 필요 자금을 충당한다. 하지만 이번 유증은 실권주 일반공모가 없다. 기존 주주 외에는 에이블씨엔씨 지분을 살 수 있는 통로가 막혀있다.

업계 관계자는 "IMM PE는 이미 공개매수를 위해 3000억 원을 투입하기로 계획한 바 있다"며 "아직 1600억 원이 넘는 여유 자금이 있기 때문에 1500억 원 어치의 신주를 전량 사들여도 무리가 되는 수준은 아니다"고 말했다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 전체기사

-

- 수은 공급망 펀드 출자사업 'IMM·한투·코스톤·파라투스' 선정

- 마크 로완 아폴로 회장 "제조업 르네상스 도래, 사모 크레딧 성장 지속"

- [IR Briefing]벡트, 2030년 5000억 매출 목표

- [i-point]'기술 드라이브' 신성이엔지, 올해 특허 취득 11건

- "최고가 거래 싹쓸이, 트로피에셋 자문 역량 '압도적'"

- KCGI대체운용, 투자운용4본부 신설…사세 확장

- 이지스운용, 상장리츠 투자 '그린ON1호' 조성

- 아이온운용, 부동산팀 구성…다각화 나선다

- 메리츠대체운용, 시흥2지구 개발 PF 펀드 '속전속결'

- 삼성SDS 급반등 두각…피어그룹 부담 완화