[두산그룹 구조조정]㈜두산, 모트롤BG 매각에도 이상無5년 평균 매출 4500억원, 매출비중 21% 수준...사업차량BG 및 전자BG 성장세 주목

김서영 기자공개 2020-10-14 09:22:50

이 기사는 2020년 10월 12일 13시18분 thebell에 표출된 기사입니다

모트롤BG 매각에도 ㈜두산이 받을 영향은 크지 않을 것으로 전망된다. ㈜두산은 남은 사업 부문인 사업차량BG와 전자BG의 신사업 성장세를 기반으로 평균 4500억원 가량의 매출 감소를 메운다는 계획이다.앞서 ㈜두산은 지난 9월 모트롤BG를 물적분할 후 소시어스-웰투시 컨소시엄에 4530억원에 매각하기로 결정한 바 있다. 모트롤BG 처분 예정 일자인 12월 17일 이후 ㈜두산은 산업차량BG와 전자BG만을 영위하게 된다.

모트롤BG의 매출 비중이 크지 않아 매각에 따른 영향도 미미할 것으로 보인다. 모트롤BG는 ㈜두산 자체 사업 부문 중 가장 적은 매출을 나타내고 있다.

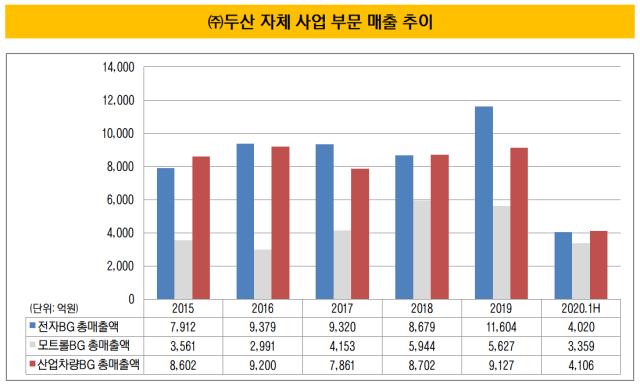

지난해 ㈜두산 자체 사업 부문 매출은 2조6358억원으로 나타났다. 모트롤BG 매출은 5627억원으로 매출 비중은 21.3%에 그쳤다. 산업차량BG가 매출 1조1604억원을 기록하며 매출 비중 44%를 차지했다. 전자BG 매출은 9127억원으로 매출 비중 34.6%에 해당했다. 5년 평균치를 보더라도 전자BG는 평균 9379억원, 산업차량BG는 8698억원, 모트롤BG는 4455억원을 기록했다.

모트롤 BG의 상당부분(3300억원)은 중국 지역 수출 물량이었다. 관계사인 두산인프라코어향 매출은 전체 매출의 25%(약 1400억원)에 그쳤다. 나머지는 국내 관련 기업에 납품한 것으로 알려졌다. 모트롤BG는 건설 중장비용 유압기기 및 방위산업용 유압 부품을 생산한다. 유압기기는 다양한 건설, 중장비, 산업기계 및 농기계에 적용되는 핵심 부품이다

줄어든 모트롤BG 매출 감소분에 대해선 나머지 사업 부문이 메울 것으로 보인다. 산업차량BG와 전자BG는 신사업 성장세에 드라이브를 건다는 방침이다. ㈜두산은 2023년까지 신규 사업 매출을 9000억원 이상으로 올리겠다고 공언했다.

산업차량BG는 기존 지게차에서 무인운반차로 확장했다. ㈜두산은 6일 무인지게차(AGF, Automated Guided Forklift) 시장 공략을 본격화하겠다고 발표했다. 지난해 무인지게차 출시와 동시에 제지업체, 글로벌 생활용품 업체 등에 제품을 공급한 바 있다.

㈜두산은 무인지게차는 스마트 팩토리의 주요 구성 요소 가운데 하나로 꼽히며 수요가 꾸준히 증가한다고 분석했다. 최근 국내 기업 20여 곳의 산업 현장에 무인지게차 적용을 논의 중이라고 밝혔다. 무인지게차 외에도 팔레트 트럭, 전동 카운터 밸런스 등 무인 제품 라인업을 확대할 계획이다.

산업차량BG은 올해 매출 1조40억원을 달성하는 것이 목표다. 올 상반기 매출은 4106억원을 기록해 매출 목표의 40.9%를 달성한 상태다. 지난해는 9127억원 매출을 올렸다. 산업차량BG는 지난 5년 연평균 8698억원을 벌어들었다.

전자BG은 5G 및 네트워크 소재를 신사업으로 삼았다. 5G 소재 부문에서 매출 215억원을 기록했다. 이는 지난해 매출 58억원 대비 370% 증가한 것이다. 네트워크 소재 부문에서는 글로벌 인프라 투자 경색에도 중국 시장에 새롭게 진입해 전년 대비(642억원) 8% 성장한 695억 매출을 달성했다.

특히 하이엔드(high-end) 소재가 매출 증가를 이끌었다. 전자BG는 하이엔드 소재로 7829억원을 벌어들여 전체 매출액(1조1604억원)의 68%를 차지했다. 전자BG는 올해 하이엔드 소재에서 매출 8350억원을 끌어올린다는 계획이다.

전자BG는 지난해부터 하이엔드 제품을 중심으로 매출 확대를 추진하겠다고 밝힌 바 있다. 하이엔드는 비슷한 기능을 가진 기종 중에서 기능이 가장 우수한 제품을 이르는 말이다. 전자BG가 주력하는 하이엔드 제품은 반도체용(PKG), 5G 네트워크용(NWB), FCCL(Flexible CCL, 동박적층판) 소재다.

㈜두산 전자BG는 지난해 사상 최대 실적을 달성했다. 지난해 전자BG 매출액은 1조1604억원에 이른다. 전자BG는 하반기 매출에도 긍정적인 전망을 밝혔다. 하반기는 코로나19 팬데믹 지속으로 매출은 전년 대비 소폭 하락이 예상되나 비대면 문화 확산으로 인한 SSD 및 데이터 센터 수요가 증가할 것으로 봤다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 전체기사

김서영 기자의 다른 기사 보기

-

- [건설리포트]부영주택, 저조한 분양 탓 수익성 회복 고전

- [thebell note]모듈러 주택, 진가를 발휘할 때

- [건설리포트]우미건설, '분양 호조' 힘입어 외형 성장

- [건설부동산 줌人]신영부동산신탁, '증권 출신' 김동현 신탁사업부문장 낙점

- [이사회 분석]GS건설, 다시 여는 주총…사외이사 '재선임' 카드

- [건설사 인사 풍향계]이종원 회장의 '선택', 임기영 HS화성 신임 대표

- [건설사 PF 포트폴리오 점검]GS건설, 브릿지론 '2조' 돌파…연내 본PF 전환할까

- [GS건설을 움직이는 사람들]조성한 부사장, 글로벌 경쟁력 강화할 '토목 전문가'

- 허윤홍 GS건설 대표 "선별 수주로 리스크 관리 강화"

- [GS건설을 움직이는 사람들]김동욱 부사장, 플랜트사업 '외형 성장' 드라이브