[캐시플로 모니터]현금창출력 개선 쌍용C&E, 버는 족족 아낌없이 투자올해 에비타 4600억 기대…폐기물업체 적극 인수

김서영 기자공개 2021-11-15 07:29:50

[편집자주]

기업의 안정성을 보는 잣대 중 가장 중요한 것 하나는 '현금'이다. 현금창출능력이 뛰어나고 현금흐름이 양호한 기업은 우량기업의 보증수표다. 더벨은 현금이란 키워드로 기업의 재무상황을 되짚어보는 코너를 마련했다.

이 기사는 2021년 11월 11일 15시44분 thebell에 표출된 기사입니다

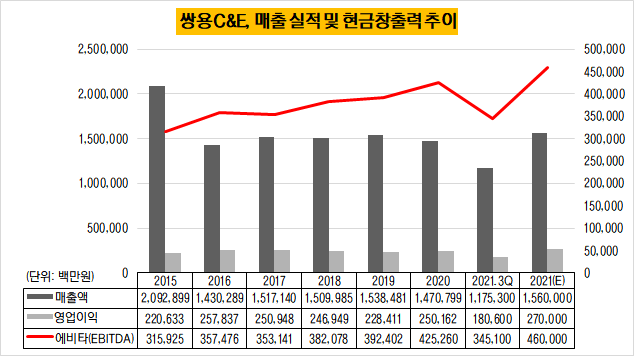

쌍용C&E(옛 쌍용양회)의 실적이 개선되고 있다. 올들어 유연탄 가격이 작년보다 2~3배로 치솟는 상황임을 감안하면 눈에띄는 결과다. 단기적으로 유연탄 옵션 계약 체결을 통해 가격 경쟁력을 높였고, 장기적으로는 순환자원 설비 투자에 적극적으로 나서면서 유연탄 사용을 줄이고 있다.수익성이 좋아지니 현금창출력도 덩달아 높아지고 있다. 에비타(EBITDA)는 법인세와 이자, 감가상각비 차감 전 영업이익을 뜻하는 지표로 기업이 영업활동으로 벌어들인 현금창출 능력을 보여준다. 쌍용C&E의 에비타는 2015년 이후 줄곧 상승세를 보인다.

최근 5년간 쌍용C&E의 에비타는 3000억원 초반에서 꾸준히 증가해 지난해 4000억원 가까이 늘었다. 올 3분기 누적 에비타는 3451억원으로 시장에서는 연간 에비타가 4600억원을 기록할 것으로 보고 있다.

쌍용C&E는 영업으로 쌓은 현금을 순환자원 설비에 재투자, 수익성을 높이는 데 사용하고 있다. 시멘트업의 경우 원가 부담을 낮춰야 수익을 끌어올릴 수 있다.

시멘트 생산 과정 중 고온을 내는 데 사용되는 유연탄은 원가의 30%를 차지한다. 전량 수입에 의존하는 유연탄은 가격 변동에 민감하다. 쌍용C&E는 이를 대체해 폐비닐과 폐플라스틱을 연료로 사용할 수 있도록 순환자원 설비를 갖추는 방법을 택한 것이다.

쌍용C&E는 재활용업에도 직접 진출했다. 지난해 12월 임시주주총회를 소집해 △폐기물 수집운반업 △소각 등 폐기물 중간처분업 △폐기물 종합재활용업 등을 사업목적에 추가했다. 이는 유연탄 대신에 사용할 대체연료를 직접 수집해 적극 활용하겠다는 행보로 풀이된다.

올들어 폐기물업체 인수합병(M&A)도 추진했다. 지난 3월 폐기물 처리 전문 계열사 그린에코솔루션(전 그린베인)을 설립했다. 자본금 30억원에서 시작해 몇 차례의 유상증자로 230억원을 투입했다. 7월에는 지역 폐기물업체를 인수해 그린에코넥서스, 그린에코로직스로 사명을 바꿔 자회사로 삼았다. 지난달에는 태봉산업을 인수, 그린에코김해를 설립했다.

공격적인 M&A 전략을 펼친 결과 올 3분기 현금및현금성자산은 줄고, 차입 규모는 증가했다. 올 3분기 현금및현금성자산은 1769억원으로 지난해 말(2164억원)과 비교해 18.3% 감소했다. 차입금은 지난해 말 9723억원에서 올 3분기 1조1367억원으로 16.9% 증가해 차입 규모가 1조원을 넘어섰다.

쌍용C&E는 "환경사업 관련 투자로 차입금이 증가했다"며 "유동비율 140%, 부채비율 110%로 재무 안정성에는 문제가 없다"고 밝혔다.

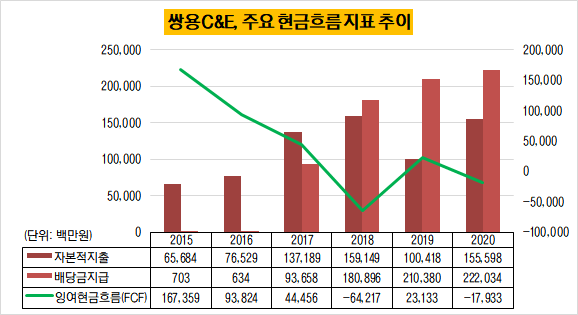

쌍용C&E는 자본적지출(CAPEX)로 매년 1000억원 이상을 투입해왔다. CAPEX는 한앤컴퍼니로 인수되기 전인 2015년과 2016년 각각 657억원, 765억원에 불과했다. 대주주가 바뀐 2017년 CAPEX는 1372억원으로 급증했고, 순환자원 설비 투자에 돌입한 이듬해 1591억원까지 늘었다. 지난해 CAPEX는 1556억원을 기록했다.

앞으로 쌍용C&E의 CAPEX 부담이 지속될 것으로 시멘트업계는 보고 있다. 올들어 쌍용C&E는 2030년까지 유연탄 전량을 순환자원으로 대체하겠다는 내용의 탄소중립 정책을 발표했기 때문이다. 올해부터 2023년까지 총 2583억원을 투자할 예정이다.

쌍용C&E 관계자는 "탄소중립 목표를 실행하기 위해선 순환자원 설비나 폐기물업 투자가 확대돼야 하므로 자금 지출이 이어질 전망"이라며 "내년에 집행할 CAPEX 규모는 아직 논의 중"이라고 설명했다.

쌍용C&E는 CAPEX 부담이 지속되는 가운데도 고배당 정책을 유지하고 있다. 한앤컴퍼니 품에 안긴 후 배당 규모가 큰 폭으로 증가했다. 2018년부터 1~3분기 마다 배당을 시행하며 배당성향이 100%를 훌쩍 넘는다. 지난해 배당 규모는 2220억원으로 3년 전인 2017년 936억원의 2.4배에 달한다. 배당성향은 160.4%로 나타났다.

현금 나갈 곳이 많았던 탓에 잉여현금흐름(FCF)은 지난해 마이너스(-)를 나타냈다. FCF는 영업활동현금흐름에서 CAPEX과 배당금 지급액을 차감한 것으로 M&A, 자사주 활용 등에 사용되는 재원이다. 지난해 FCF는 -179억원으로 나타났다. 전년보다 CAPEX가 40.9%, 배당금 지급액이 5.5% 증가한 영향이다.

올해 배당성향을 지난해 수준으로 유지하겠다고 밝혀 FCF가 마이너스에 머물지 관심이다. 유튜브로 생중계된 3분기 기업설명회(IR) 자리에서 김두만 쌍용C&E 재무부문 총괄(CFO·전무)은 "올해 배당 규모는 지난해 수준으로 이뤄질 예정"이라고 말했다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 전체기사

김서영 기자의 다른 기사 보기

-

- [건설리포트]부영주택, 저조한 분양 탓 수익성 회복 고전

- [thebell note]모듈러 주택, 진가를 발휘할 때

- [건설리포트]우미건설, '분양 호조' 힘입어 외형 성장

- [건설부동산 줌人]신영부동산신탁, '증권 출신' 김동현 신탁사업부문장 낙점

- [이사회 분석]GS건설, 다시 여는 주총…사외이사 '재선임' 카드

- [건설사 인사 풍향계]이종원 회장의 '선택', 임기영 HS화성 신임 대표

- [건설사 PF 포트폴리오 점검]GS건설, 브릿지론 '2조' 돌파…연내 본PF 전환할까

- [GS건설을 움직이는 사람들]조성한 부사장, 글로벌 경쟁력 강화할 '토목 전문가'

- 허윤홍 GS건설 대표 "선별 수주로 리스크 관리 강화"

- [GS건설을 움직이는 사람들]김동욱 부사장, 플랜트사업 '외형 성장' 드라이브