[은행경영분석]우리은행, 3위 다툼 속 양호한 출발우리 '수익성' vs 하나 '자산성장'…하나 특별퇴직비용 '1650억'서 승부 갈려

김현정 기자공개 2022-04-26 08:16:21

이 기사는 2022년 04월 25일 11시15분 thebell에 표출된 기사입니다

은행권 3위 다툼이 치열한 가운데 우리은행이 하나은행을 순이익 면에서 제치고 좋은 출발을 했다. 금리 상승 효과를 충분히 누리며 수익성을 개선한 덕분이다.다만 올 1분기 하나은행 실적이 밀린 건 특별퇴직비용 및 코로나19 충당금 전입 등 미래를 위한 투자 영향이 컸던 만큼 올 한해도 3·4위 서열 경쟁이 심화할 전망이다.

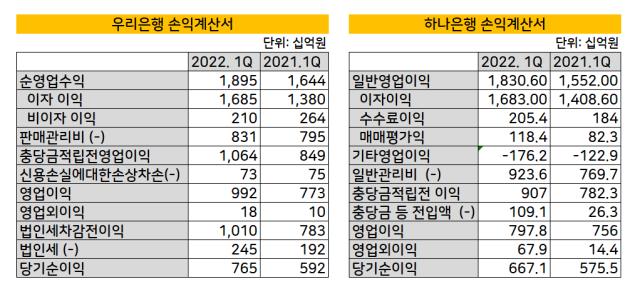

25일 금융권에 따르면 2022년 1분기 우리은행 순이익이 7615억원, 하나은행이 6671억원으로 우리은행이 하나은행을 1000억원가량 앞서며 3위를 차지했다.

국민은행 1분기 순이익은 9773억원으로 가장 많았고 신한은행이 8631억원으로 뒤를 따라 1·2위간 순위에는 큰 이변이 없었다. 같은 기간 NH농협은행 순이익은 4463억원으로 집계됐다.

수년간 우리은행과 하나은행은 3위 다툼을 치열하게 벌이고 있다. 서로 엎치락뒤치락 하며 선의의 경쟁을 이어나가고 있다. 작년의 경우 1~3분기까지 우리은행이 하나은행을 앞서다가, 4분기 하나은행이 우리은행 대비 두 배의 순이익을 올리며 상황을 역전시킨 바 있다. 당시 연간 기준으로 하나은행은 오히려 신한은행보다 더 많은 순이익을 올리며 2위 은행 자리를 차지하기도 했다.

올해는 우리은행이 승기를 잡으며 출발했다. 우리은행은 수익성 개선 효과를 톡톡히 누리며 핵심이익 중심의 견조한 실적을 냈다. 우리은행은 특히 자산구성 상 단기 금리 연동 대출자산 비중이 타행 대비 커 최근 수개월 동안의 금리상승 영향을 가장 크게 받을 수 있었다. 우리은행의 단기 금리 연동 CD나 코리보 3개월 연동 대출자산 비중은 35% 정도다. 이에 따라 올 1분기 NIM 상승폭도 가장 컸다. NIM은 은행의 대표적 수익성 지표다. 우리은행의 1분기 NIM 상승폭은 7bp로 집계됐다.

반면 하나은행의 경우 NIM 상승폭이 3bp로 은행들 중 가장 작았다. 전분기인 2021년 4분기 일회성 연체이자 회수에 따른 2bp가량의 기저효과 영향이 컸다. 올 1분기 국민은행은 NIM이 5bp, 신한은행은 6bp 증가했다.

우리은행과 하나은행간 순이익의 구성 요소를 살펴보면 이자이익과 비이자이익 등 핵심이익에서 큰 차이가 나지 않는다. 우리은행의 1분기 이자이익은 1조6850억원이고 하나은행은 1조6830억원으로 거의 동일하다. 하나은행이 원화대출금 성장을 재촉한 덕분이었다. 타행들 모두 0.5~0.8% 정도의 성장을 보인 가운데 하나은행만 2.1%나 증가했다.

비이자이익에서도 양행 모두 비슷한 실적을 냈다. 우리은행의 올 1분기 비이자이익은 2100억원가량이다. 하나은행은 비화폐성 환손실 315억원에도 불구하고 투자은행(IB) 관련 이익과 외환 수수료, 매매평가이익 등이 호조를 보였다. 하나은행의 수수료이익은 2054억원, 매매평가이익은 1184억원, 기타영업손실이 1762억원 등이다.

양행의 실적이 엇갈린 가장 큰 이유는 하나은행의 특별퇴직비용과 코로나19 충당금 등 거액의 충당금 전입액에 있다. 하나은행은 올 2월 임금피크 특별퇴직과 중장년 특별퇴직 합쳐 1650억원 규모의 특별퇴직비용을 지출했다. 인력구조 효율성을 위한 투자를 연 초 단행한 셈이다.

이 밖에 하나은행의 올 1분기 충당금 전입액은 1091억원으로 타행 대비 많은 규모의 충당금을 적립했다. 이 가운데 코로나19 관련 충당금이 603억원가량이다. 2020년부터 지속적으로 추가 적립을 이어가고 있다. 우리은행의 올 1분기 충당금 전입액은 730억원 정도다. 국민은행과 신한은행은 각각 118억원, 928억원 규모의 충당금을 각행 정책에 맞춰 새롭게 쌓았다.

금융권 관계자는 “우리은행이 선방하며 2022년을 힘 있게 시작하는 모습”이라며 “다만 하나은행의 실적이 덜 나왔음에도 구체적으로 살펴보면 기초 체력 문제가 아닌, 일회성 비용 및 미래를 위한 선제 투자 때문인 만큼 양행 간 3위권 다툼은 갈수록 더욱 치열해질 것”이라고 말했다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 전체기사

-

- 알테오젠 자회사, '개발·유통' 일원화…2인 대표 체제

- [상호관세 후폭풍]포스코·현대제철, 美 중복관세 피했지만…가격전쟁 '본격화'

- [상호관세 후폭풍]핵심산업 리스크 '현실화'...제외품목도 '폭풍전야'

- [상호관세 후폭풍]멕시코 제외, 한숨돌린 자동차 부품사…투자 '예정대로'

- [상호관세 후폭풍]미국산 원유·LNG 수입 확대 '협상 카드'로 주목

- [상호관세 후폭풍]조선업, 미국 제조공백에 '전략적 가치' 부상

- [상호관세 후폭풍]생산량 34% 미국 수출, 타깃 1순위 자동차

- [상호관세 후폭풍]캐즘 장기화 부담이지만…K배터리 현지생산 '가시화'

- [2025 서울모빌리티쇼]무뇨스 현대차 사장 "美 관세에도 가격인상 계획없어"

- [2025 서울모빌리티쇼]HD현대사이트솔루션 대표 "북미 매출목표 유지한다"

김현정 기자의 다른 기사 보기

-

- [thebell interview]“10년을 내다보는 전략, NEXT SK 이사회의 과제”

- [thebell interview]SK식 삼권분립…이사회가 힘을 갖다

- [이사회로 간 기업인]기업 돈줄 '금융업'·밸류체인 잘 아는 '제조업' 출신 인기

- [이사회로 간 기업인]100명 중 20명…귀한 '기업인 출신 사외이사'

- [thebell interview]정영채 SK가스 신임 이사 “사외이사는 조력자 역할”

- [Board Change]효성, 사내이사에 CFO 첫 선임

- [Board Change]KCC, 사내이사에 CSEO 첫 선임…‘안전경영’ 책임 강화

- 김규영 효성 부회장, 8년만에 대표직 내려온다

- [Board Change]KT&G '2인 사내이사' 체제의 의미