[Korean Paper]신한카드, '포모사본드' 고집한 이유 '금리 메리트'올해 첫 대만시장 등판, 오더북 최대 '26억달러'…유통금리 대비 '-10bp'

윤진현 기자공개 2024-02-28 07:17:24

이 기사는 2024년 02월 26일 08시30분 thebell에 표출된 기사입니다

신한카드가 올해 한국물(Korean Paper) 이슈어 중 처음으로 포모사본드(Formosa Bond) 시장에 등판한 가운데 흥행에 성공했다. 발행액(3억달러)의 9배를 넘는 오더북을 쌓았다. 결국 유통금리보다 두 자릿수 낮은 발행 스프레드를 확정했다.한국물 시장을 찾는 카드사 중 가장 적극적인 이슈어인 신한카드는 외화 조달처를 점차 넓혀가고 있다. 지난해 10월 조달 일정을 연기하면서도 대만 시장에서의 이점에 대한 확신이 있었다. 결국 대만과 유럽 기관 투자자의 '사자' 행렬을 끌어냈다.

◇발행액 9배 수요 '러시'…유통금리 대비 10bp '절감'

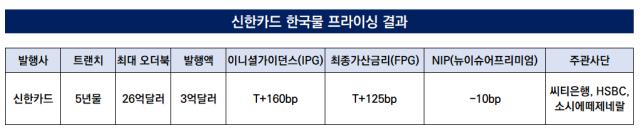

26일 투자은행(IB) 업계에 따르면 신한카드가 최근 치른 포모사본드 수요예측에서 흥행에 성공했다. 신한카드는 5년 단일물 고정금리부채권(FXD) 발행에 나섰다. 이니셜가이던스(IPG·최초제시금리)는 미국 국채 금리 대비 160bp 수준으로 제시했다.

프라이싱 결과 최종 오더북은 26억달러를 상회했던 것으로 알려졌다. 이는 발행액(3억달러)의 9배에 달하는 수준이다. 123곳의 투자자가 참여했는데 지역별로 보면 대만이 83%로 대부분을 차지했고, 이어 유럽 15%, 그외 2%로 구성됐다. 유로본드(Regs) 형태를 택한 만큼 대만뿐 아니라 유럽 투자자 역시 프라이싱에 참여했다.

충분한 수요를 모은 만큼 확실한 금리 이점을 누릴 수 있었다. 최종가산금리(FPG)는 T+125bp로 확정됐다. IPG보다 무려 35bp를 절감한 수준이다. 이로써 쿠폰금리는 5.5%, 일드는 5.76%로 확정됐다.

유통금리와 비교하면 10bp 낮게 발행을 마친 셈이다. 즉 마이너스(-) NIP(뉴이슈어프리미엄)를 달성은 물론, 두 자릿수 낮은 스프레드를 기록했다. 올해 초 발행을 마친 이슈어들과 비교해도 이점이 큰 수준이다. 현대캐피탈아메리카는 -5bp, 포스코는 -3bp의 NIP를 기록했다.

신한카드가 포모사본드 발행 시장에 약 3년만에 복귀한 데다, 올해 첫 포모사본드 발행건이었던 만큼 투자자들의 관심을 한 몸에 받았다. 신한카드는 2021년 처음으로 포모사본드를 발행했다.

당시 북빌딩에 참여한 자금은 모집액(3억달러)의 8배에 달하는 수준인 최대 23억달러에 육박했다. 기관들의 '사자' 행렬 속에서 대만이 40%를, 이외 아시아 지역이 59%에 달하는 물량을 가져갔다.

IB 업계 관계자는 "올해 처음 나온 포모사본드였던 만큼 대만시장 투자자의 비중이 절대적이었다"며 "신한카드가 이미 2021년 포모사본드 데뷔를 마친 만큼 투자자들 역시 적극적으로 참여해 금리 이점을 갖출 수 있다고 본다"고 밝혔다.

신한카드가 포모사본드 시장의 조달 유연성 등을 주목해 대만 시장을 적극적으로 공략하고 있다. 포모사본드는 3억달러 이하의 소규모 발행이 가능하고 글로벌본드에 비해 서류 작업이 간편하다는 장점이 있다.

신한카드를 비롯해 우리카드, KB국민카드 등의 카드사는 한국물 시장에서 외화 조달을 진행하곤 했다. 외화 ABS 차환 회차 등에 따라 필요한 자금량이 달라지는 만큼, 3억달러 이하의 소규모 발행이 가능한 포모사본드 시장이 주목받고 있다.

이번 조달의 경우 최적 발행 시기에 집중한 신한카드 자금팀과 주관사단의 노력이 빛을 발했단 분석도 나온다. 당초 신한카드는 2023년 10월 윈도(window)를 받아 발행을 준비했다. 다만 당시 이스라엘과 팔레스타인의 지정학적 분쟁으로 인해 금리 여건이 마땅치 않았다. 결국 조달 일정을 잠정 연기하고 다음을 기약했다.

이후 올 들어 분위기가 다시금 바뀌었다. 이슈어들이 대규모 수요를 모은데다 금리 메리트 또한 갖췄다. 이 분위기에 힘입어 KDB산업은행은 선진국형 발행을 처음으로 도전하기도 했다. 이렇듯 최적 발행을 노린 결과 금리 메리트를 갖춘 발행을 진행할 수 있었다.

신한카드의 국제 신용등급은 A급이다. 무디스와 S&P는 각각 'A2', 'A-'를 부여하고 있다. 이번 딜은 씨티은행, HSBC, 소시에떼제네랄 등이 주관사단으로 참여했다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 전체기사

-

- [영상]항공시장 다크호스 대명소노, 티웨이항공에서 멈춰선 이유는

- 코스닥 오너의 투자조언

- [i-point]에이루트, 무상감자 결정

- [i-point]샌즈랩, 지식재산 경영인증 획득… IP 포트폴리오 강화 박차

- [i-point]한컴케어링크, 3년 연속 질병관리청 생산 과제 수행기관 선정

- [한화에어로스페이스 vs 라인메탈]주가만으로도 확실한 환원, 미래투자 차이점은

- [한화에어로스페이스 vs 라인메탈]안정적 배당 추구 vs 적극적 주주환원에 '알파'도 기대

- 교보생명, 보장성 비중 축소 속 실적·CSM 동시 감소

- BC카드, 신사업 선전에도 본업 매출 축소

- 푸본현대생명, 환율 변동성에 투자부문 적자

윤진현 기자의 다른 기사 보기

-

- [Deal Story]단기물 배팅 메리츠금융, 1.5조 수요 집결

- [케이뱅크 IPO]세번째 RFP 초청장 발송…주관 경쟁 원점으로

- [IB 풍향계]LG화학 '해외 EB' 발행에 LG CNS 상장 주관사 '헤쳐모여'

- LG화학, 달러채 대신 '해외 EB' 고수 배경은

- [Deal Story]'해외EB' 복귀 LG화학, 밴드 최하단서 모인 투심

- [케이지에이 IPO]공모자금 평택 신공장에 ‘올인’…캐파 확보 관건

- [세미파이브 IPO]조단위 기대주, '테슬라 특례' 픽한 배경은

- [세미파이브 IPO]테슬라 트랙 무게추...조단위 기대주 ‘출사표’

- [Korean Paper]주금공, 커버드본드 영토 확장…대만시장도 통했다

- [Korean Paper]외화 차입 늘리는 주금공, 포모사 커버드본드 '도전장'