[푸른저축은행 밸류업 점검]저축은행 사태가 불러온 'PBR 0.38배'③자본과잉 상태 해소에 한계…테마주 급부상 이외에 저PBR 상태 '지속'

김서영 기자공개 2024-07-22 12:35:00

[편집자주]

'K-밸류업'이 금융권의 새로운 과제로 떠오르고 있다. 금융업계를 대표하는 은행계열 금융지주사들은 앞 다퉈 기업가치 제고 계획을 발표하고 있으며 CEO들은 해외 IR에 온 힘을 쏟고 있다. 2금융권 역시 이러한 시대적 요구에서 자유롭기 힘들 전망이다. 현재 저축은행업계의 시선은 푸른저축은행에 쏠리고 있다. 업계 유일한 상장사로서 푸른저축은행의 기업가치 변화 흐름과 기업가치 제고 전략 등을 살펴본다.

이 기사는 2024년 07월 18일 15:28 THE CFO에 표출된 기사입니다.

푸른저축은행 기업가치에 대한 시장의 평가는 2020년대 들어 갑작스러운 등락을 보였다. 2019년까지 주가순자산비율(PBR)이 0.6배 이하로 형성돼 있었으나 2021년 대통령 선거, 2022년 고금리 기조 등이 주가에 반영되면서 PBR이 그 이상으로 잠시 출렁였다.푸른저축은행의 건전성은 업계 최상위 수준이다. BIS비율이 24%에 이르며 법정기준의 3배를 넘겼다. 수년간 기업대출을 중심으로 보수적인 영업 기조를 유지해왔기 때문으로 분석된다. 다만 저축은행 사태 이후 영업 확대에 제약이 있는 탓에 자본과잉에 따른 저PBR 상태가 이어진다.

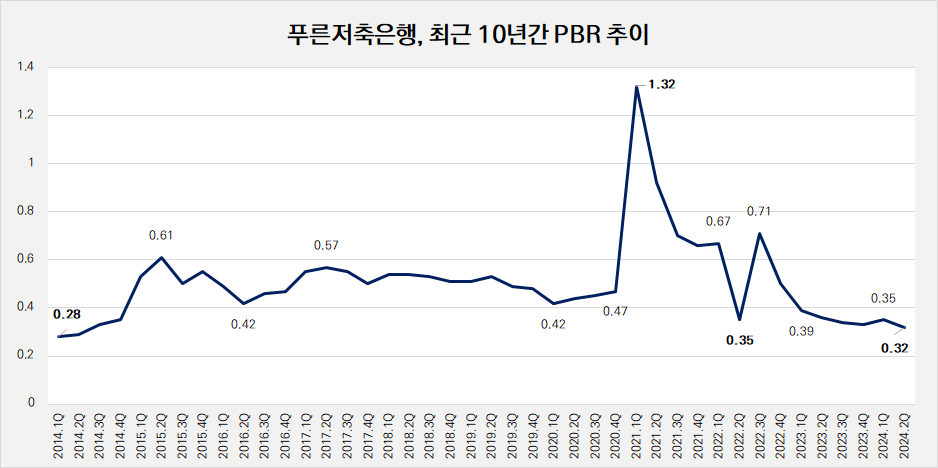

◇테마주 효과 '반짝', 10년 평균 PBR 0.51배

올해 1분기 말 기준 푸른저축은행의 PBR은 0.3배를 기록했다. PBR이란 주가를 주당순자산가치(BPS)로 나눈 값으로 주가가 기업의 자산 가치를 얼마나 반영하고 있는지를 보여준다.

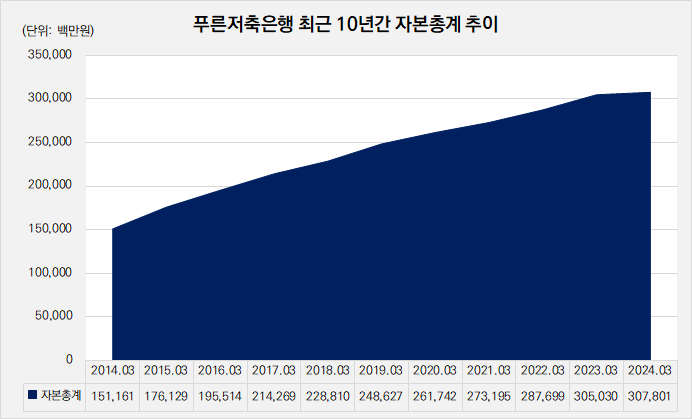

2010년대 푸른저축은행의 PBR은 저평가 상태가 지속됐다. 2015년 2분기 말 PBR이 0.61배를 기록해 정점을 찍은 이후 2019년 말 0.48배까지 떨어졌다. 2019년 순자산은 2288억원으로 2015년 1761억원에 비해 41.17% 증가했다. 그러나 같은 기간 주가는 25.12% 오른 데 그쳤다. 이는 주가가 푸른저축은행 자산 가치를 제대로 반영하지 못하고 있음을 의미한다.

그러던 중 2020년대 들어 푸른저축은행 PBR이 출렁이기 시작했다. 2021년 1분기 말 PBR이 1.32배까지 치솟았다. 전 분기 PBR이 0.47배였다는 것과 비교하면 가파르게 상승한 것이다. 푸른저축은행의 PBR이 1배를 넘은 건 이번이 처음이다.

갑작스러운 PBR 급등은 순자산이 커졌다기 보다 주가가 비정상적으로 뛰었기 때문으로 분석된다. 2021년 1분기 말 순자산 규모는 2732억원으로 전년 동기 대비 4% 상승했다. 푸른저축은행의 순자산 규모는 2020년 이후 4년간 4~6% 수준으로 일정하게 증가했다.

반면 2021년 3월 말 푸른저축은행 주가는 장중 최고가 2만6600원을 기록했다. 이날 종가는 2만3250원을 기록했다. 이는 전일 종가 대비 무려 166.63% 증가한 수치다. 주가 급등의 배경은 유력 대선 주자였던 윤석열 당시 검찰총장의 측근으로 알려진 안대희 전 대법관이 푸른저축은행 사외이사로 재직 중이었던 게 알려지며 테마주로 꼽혔기 때문이다.

2022년 3분기 0.35배 수준으로 떨어졌던 PBR이 0.71배로 다시 뛰었다. 당시 미국 연방준비제도(Fed)와 한국은행이 금리를 올리며 금리 인상 테마주로 인식됐기 때문이다. 다만 이 역시 일회성 요인으로 얼마 지나지 않아 PBR이 0.6배 아래로 빠르게 떨어졌다.

◇업계 최상위 BIS비율 '24%', 자본과잉 해소 필요성

최근 푸른저축은행의 PBR은 2010년대 평균인 0.48배 이하로 더 떨어졌다. 올해 3월 말 PBR은 0.35배, 6월 말엔 0.32배로 더 떨어졌다. 이는 2014년 3월 말 0.28배와 크게 차이나지 않는 수준이다. 최근 10년을 기준으로 봤을 때 PBR 증가가 미미한 수준이라고 볼 수 있다.

푸른저축은행의 기초 체력은 매우 우수한 편이다. 작년 연간 순이익은 158억원으로 나타났다. 올해 1분기 순이익은 8억원으로 전년 동기 대비 47억원 줄었지만, 업계 전체 불황 속 흑자를 유지 중이다. 고정이하여신(NPL)비율은 10.13%로 전년 대비 3.94%p 상승했다. 유동성비율은 374.2%로 1년 만에 무려 198.11%p를 끌어올렸다.

그럼에도 푸른저축은행의 PBR이 좀처럼 상승하지 않는 이유가 무엇일까. 바로 자본과잉 상태 영향으로 풀이된다. 올해 1분기 말 기준 위험가중자산에 대한 자기자본비율, 즉 BIS비율이 24%로 나타났다. 이는 1년 새 1.42%p 상승한 수치로 업계 최상위에 해당할 정도다. 법정 기준(8%)을 훌쩍 뛰어넘는 수준이다.

저축은행 유일의 상장사인 푸른저축은행은 타 저축은행과 마찬가지로 금융당국의 엄격한 규제를 받고 있다. 영업자산을 크게 늘리거나 신사업 투자에 나서는 데 제약이 있다.

기업 내 쌓인 자본을 활용해 투자에 나서거나 자사주를 매입하지 않는다면 저PBR 상태가 지속될 수밖에 없는 구조다.

푸른저축은행 관계자는 "저축은행 사태 이후 새로운 투자를 단행하기엔 어려움이 있다"며 "대출채권 규모를 늘릴 수 있겠지만, 안정적이고 보수적으로 운영을 하려다 보니 영업 규모 등을 키우긴 현실적으로 어렵다"고 말했다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 전체기사

-

- '메시 네트워크' 메를로랩, 코스닥 출사표

- 에어프로덕츠코리아 예비입찰 흥행 조짐, 대형 PE들 도전장

- SK스페셜티 예비입찰, '한앤코 vs MBK' 붙었다

- [현장 인 스토리]한컴라이프케어, 새 먹거리 '화재진압' 주력

- 폴라리스오피스, '산업단지의 날 기념식'서 이사장상 수상

- [i-point]감성코퍼레이션, 기업가치 제고안 "4분기 중 발표"

- [i-point]ICTK, '서울 유니콘 챌린지' 대상 수상

- 아샘운용 1년만에 수장 또 교체…김대환 대표 사임

- 알펜루트운용 최대주주 교체…김항기 전 대표 엑시트

- 더블유운용, NH증권 루키리그로 랩어카운트 '출격'

김서영 기자의 다른 기사 보기

-

- 페퍼저축, 연체율 상승에 수익성 방어 '난항'

- [저축은행 위기대응 체계 점검]한투저축, 총수신 10% 예치금 운용 기조 이어간다

- 애큐온저축, 수익성 회복세…BIS비율 12% 돌파

- [저축은행 위기대응 체계 점검]OK저축, 위험관리 '종합 시스템' 구축 목표

- [저축은행 위기대응 체계 점검]한투저축, 건전성·수익성 '두 마리 토끼' 잡는다

- [저축은행 위기대응 체계 점검]OK저축, 부동산PF발 '건전성 리스크' 대응 총력

- [저축은행 위기대응 체계 점검]OK저축, 예치금 '자체 운용'…하반기도 '안정'에 방점

- 김병환-상호금융권 상견례, '건전성·리스크 관리' 강조

- [저축은행경영분석]바로·라온저축, BIS비율 급락에 증자 카드 꺼내나

- [저축은행 위기대응 체계 점검]SBI저축, 위험관리 '4중 체제'…전문화된 의사결정