금호타이어, 완전 민영화 목전…산은도 지분 매각 몇차례 나눠 블록딜 방식으로 매각…경영 정상화 효과 극대화

고설봉 기자공개 2024-08-14 07:20:59

이 기사는 2024년 08월 12일 14:53 thebell 에 표출된 기사입니다.

금호타이어 완전 민영화가 목전에 다가왔다. 주요 채권단들이 일제히 금호타이어 지분을 매각하면서 경영 정상화의 마지막 단계가 진행 중이다. 최근 금호타이어는 사상 최대 실적 기록을 갈아치우고 재무구조도 개선하는 등 우량 회사로 거듭났다.12일 금융권에 따르면 KDB산업은행은 금호타이어 지분 매각을 추진 중이다. 사모펀드 등에 블록딜로 지분을 매각하기 위한 작업을 진행하고 있다. 채권단의 금호타이어 주식 처분 제한 해제에 따른 조치다.

산업은행은 앞서 지난 7월 우리은행이 진행했던 방식처럼 일부 지분을 우선 매각한 뒤 추후 시장 상황을 고려해 잔여지분을 완전히 털어낼 것으로 전망된다. 한번에 보유 지분 전체를 털어낼 경우 단기적으로 주가에 악재가 될 수 있다는 우려 때문이다.

다만 산업은행은 최근 딜에 있어 완급조절을 하고 있다. 지난 7월 우리은행이 블록딜을 먼저 성사시키면서 최근 주가가 하락한 영향이다. 주가가 정상화 된 뒤 적정 가격에 사모펀드 등에 지분을 매각하는 방식이 유력하다.

금호타이어 주가는 올해 꾸준히 상승세를 보였다. 연초 5400원대에서 우리은행의 보유지분 블록딜 직전인 7월17일 종가 6190원을 기록했다. 그러나 블록딜 이후인 7월18일 종가 5500원으로 하락했다. 이후 지난 9일 종가 4520원대를 기록 중이다.

채권단 관계자는 “시장에서 오버행 이슈가 있어서 지분을 한번에 모두 매각하지 않고 몇 차례 나눠 매각하는 것”이라며 “지분이 가장 많은 산업은행과 우리은행이 매각 절차를 진행하고 있었는데 우리은행의 매각 속도가 더 빨랐다”고 밝혔다.

우리은행에 이어 산업은행도 금호타이어 지분 매각에 나서면서 다른 금융기관들의 행보도 빨라졌다. 빠르게 보유 지분 매각 절차를 진행하고 있다. 다만 다른 은행들은 보유 지분율이 낮은 만큼 블록딜 대신 시장에서 장내 거래를 통해 지분을 조금씩 줄여나가는 모습이다.

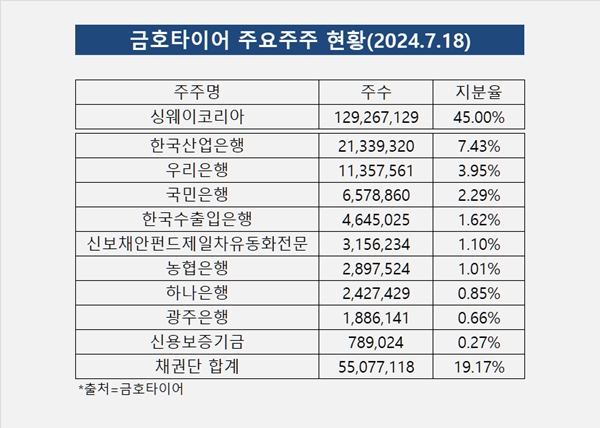

현재 채권단이 보유한 금호타이어 보유 지분은 총 19.17%다. 산업은행이 2133만9320주(7.43%)를 보유 중이다. 이어 우리은행 1135만7561주(3.95%), 국민은행 57만8860주(2.29%), 수출입은행 464만5025주(1.62%), 신보채안펀드제일차 315만6234주(1.1%), 농협은행 289만7524주(1.01%), 하나은행 242만7429주(0.85%), 광주은행 188만6141주(0.66%), 신용보증기금 78만9024주(0.27%) 등 순이다.

채권단의 금호타이어 지분 매각은 단순한 주식 처분은 아니다. 20여년 진행된 금호타이어 경영 정상화 작업을 완전히 종료하는 의미다. 금호타이어는 국내를 대표하는 우량한 타이어 제조사였지만 금호아시아나그룹 부실로 2008년 이후 위기에 봉착했다. 채권단 관리 체제에 돌입한 뒤 오랜 진통 끝에 중국 더블스타에 매각되면서 경영 정상화 시동을 걸었다.

이후 오랜 기간 부실을 진화하며 저성장 국면에 머물던 금호타이어는 지난해부터 경영 정상화에 성공했다. 2023년 매출 4조414억원, 영업이익 4110억원, 순이익 1718억원을 기록했다. 2022년 대비 매출 14%, 영업이익 1680% 증가했다. 올 1분기 매출 1조445억원, 영업이익 1456억원, 순이익 910억원을 달성하며 순항 중이다.

최근 금호타이어가 실적과 재무구조가 개선되면서 주가가 반등하자 채권단 내에서 지분 매각에 나선 것으로 풀이된다. 금호타이어 주가가 가파르게 회복되고 있어 투자금 회수의 적기라는 인식이 채권단 내에서 확산했다.

시장에서도 금호타이어의 성장 가능성에 대한 전망이 긍정적이어서 채권단 지분을 매입해줄 투자자들이 등장한 것으로 알려졌다. 금호타이어는 북미와 유럽에서의 호실적을 기반으로 해외시장 공략을 가속화하고 있다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

best clicks

최신뉴스 in 전체기사

-

- [북미 질주하는 현대차]윤승규 기아 부사장 "IRA 폐지, 아직 장담 어렵다"

- [북미 질주하는 현대차]셀카와 주먹인사로 화답, 현대차 첫 외국인 CEO 무뇨스

- [북미 질주하는 현대차]무뇨스 현대차 사장 "미국 투자, 정책 변화 상관없이 지속"

- 수은 공급망 펀드 출자사업 'IMM·한투·코스톤·파라투스' 선정

- 마크 로완 아폴로 회장 "제조업 르네상스 도래, 사모 크레딧 성장 지속"

- [IR Briefing]벡트, 2030년 5000억 매출 목표

- [i-point]'기술 드라이브' 신성이엔지, 올해 특허 취득 11건

- "최고가 거래 싹쓸이, 트로피에셋 자문 역량 '압도적'"

- KCGI대체운용, 투자운용4본부 신설…사세 확장

- 이지스운용, 상장리츠 투자 '그린ON1호' 조성

고설봉 기자의 다른 기사 보기

-

- [현대차그룹 CEO 성과평가]이규석 현대모비스 사장, ‘전동화·전장·비계열’ 다각화 통했다

- [새판 짜는 항공업계]다크호스 이스타항공, 항공업 판도 바꿀까

- [새판 짜는 항공업계]비상 날개짓 이스타항공, 더딘 경영정상화 속도

- [레버리지&커버리지 분석]진에어, 한진칼 통합 LCC 주도권 ‘이상무’

- 체급 키우는 에어부산, 펀더멘털 약점 극복

- [새판 짜는 항공업계]슬롯 지키기도 버거운 이스타항공 '영업적자' 감수

- 티웨이항공, 장거리 딜레마...3분기 이례적 손실

- [CFO Change]기아, 내부 출신 김승준 상무 CFO 발탁

- [현대차그룹 인사 풍향계]'부회장 부활' 성과보상 특급열차 다시 달린다

- [현대차그룹 인사 풍향계]'혁신·파격·미래' 2018년 대규모 인사 데자뷰