연초효과 노리는 대상, 내년 'ESG채권' 포문열까 1월 정기이슈어, 차환 채비…올해 흥행 재현 '정조준'

윤진현 기자공개 2025-01-03 08:59:48

이 기사는 2024년 12월 30일 14:04 thebell 에 표출된 기사입니다.

대상이 연초 공모채 발행을 위해 준비 절차를 밟고 있다. 대상은 매년 초에 부채자본시장(DCM)을 찾는 정기 이슈어다. 이번 발행에서 관전 요소는 'ESG채권(한국형 사회적 채권)' 역시 선택지로 열어두고 있는 점이다. 만일 계획대로 조달에 나선다면 내년 첫 공모 ESG채권으로써 기관의 관심이 집중될 전망이다.30일 투자은행(IB) 업계에 따르면 대상이 오는 1월 16일 발행을 목표로 공모채 발행 채비에 나섰다. 모집액은 2000억원으로 설정했지만, 증액 발행 한도를 최대 3000억원으로 열어뒀다. 트랜치(Tranche·만기구조)는 2년물과 3년물로 나눌 가능성이 높다.

눈길이 쏠리는 지점은 ESG채권을 택할 가능성이다. 앞서 올 1월 한국형 사회적 채권을 시도해 수요예측에서 흥행을 기록한 만큼 내년 첫 발행에서도 선택지를 열어뒀다는 후문이다. 대상은 올 1월 중소 협력사 대상 동반성장펀드 조성 및 물품대금 조기지급, 사회공헌활동 등에 투입하기 위해 조달했다.

당시 차별점을 제시한 결과 모집액(1000억원) 대비 8배를 웃도는 8200억원의 유효 주문액을 기록했다. 넉넉한 주문액을 기록해 금리 이점도 갖출 수 있었다. ESG채권을 택해 우량 기관투자자들의 주문을 이끌었던 만큼 ESG채권의 강점을 충분히 확인한 것으로 풀이된다.

대상이 해당 발행안을 확정할 경우 2025년 첫 공모 ESG채권 이슈어로 기록될 전망이다. 즉, ESG채권 투자 수요가 있는 기관의 관심을 한 몸에 받을 수 있단 의미다. 매년 연초효과를 노리고 1월 조달에 나서는 대상으로선 ESG채권도 충분히 고려해야 할 선택지로 여겨진다.

IB 업계 관계자는 "ESG채권 투자 수요가 있는 기관들이 충분한 만큼 차별화 지점이 될 수 있다"며 "지난해 대상의 ESG채권 발행 성과도 우수했던 만큼 내년 발행에도 고민할 수밖에 없을 것"이라고 밝혔다.

이번 발행은 차환을 비롯한 운영자금 확보를 위해 진행되는 것으로 분석된다. 더벨 플러스의 집계치상 2025년 1월 중에만 총 2200억원의 만기가 도래한다. 각각 2020년(800억원), 2022년(700억원), 2023년(700억원)에 발행한 공모채가 차환 대상이다.

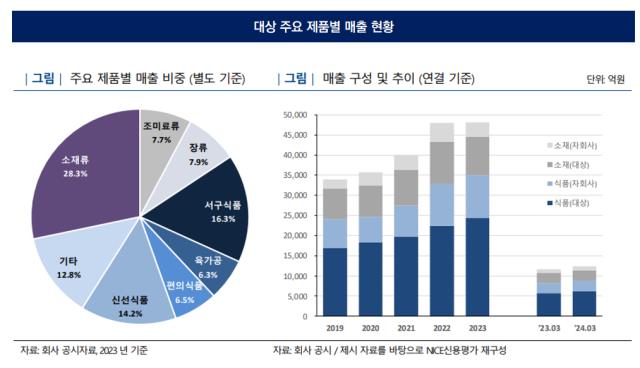

대상은 탄탄한 신용도로 기관의 선호도가 높은 이슈어 중 한 곳이다. 한국신용평가와 나이스신용평가로부터 'AA-, 안정적'의 등급을 부여받았다. 대상은 지난 1956년 설립된 종합 식품회사로, 대상그룹의 핵심 계열사인 점을 인정받았다.

나이스신용평가는 "안정적인 사업기반과 우수한 수익성으로 2500억원 내외의 EBITDA를 창출해 왔다"며 "향후 생산 효율화 및 생산설비 증설 등을 위한 투자 부담이 존재하지만 양호한 현금흐름 창출력을 유지할 전망"이라고 밝혔다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

best clicks

최신뉴스 in 전체기사

-

- 이창용 한은 총재, 전례 없는 위기 속 핵심 과제는

- 강태영 NH농협은행장, 금융사고 제로화 원년 만든다

- '딥체인지' 꾀하는 삼성카드, 플랫폼·데이터 '사활'

- [2024 유통가 리포트]뜨거운 'IPO·M&A' 열기, '블루오션' 입증

- 웅진, 정기인사에 내포된 'IT사업' 강화 의지

- [i-point]휴림로봇, 글로벌 이차전지 제조사 로봇공급자격 획득

- [i-point]비트나인, 사명 '스카이월드와이드' 변경

- [Red & Blue]'나홀로 산타랠리' 우주일렉트로, 수익성 부각

- [Company Watch]세토피아, '세토피아빌딩' 양수 또 다시 연기

- [카드사 생크션 리스크]파견직원 일탈 막는다…KB국민카드, 개인정보 보안 강화

윤진현 기자의 다른 기사 보기

-

- 연초효과 노리는 대상, 내년 'ESG채권' 포문열까

- [thebell League Table]왕좌 지킨 한국증권, 유증·IPO 질주로 '2연패'

- [thebell League Table]후발주자 추격에도 독주 씨티증권, 6연패 '금자탑'

- [IPO 모니터]동국생명 상장 밸류 에빗타멀티플 꺼내든 이유는

- 현대차증권 유증 정정신고서 제출…이번엔 통과될까

- [Market Watch]FOMC 충격 이어 셧다운 우려, 한국물 '눈치싸움' 예고

- [CEO 성과평가]삼성맨 DNA 육성 박종문 대표, IB 집중 성과 '뚜렷'

- 달러채 미뤘던 한국전력, '연초' 조달 행렬 이을까

- 상장 재수생, 내년 합격통지서 받을수 있을까

- 삼성증권 임원인사, CF1본부 이세준 체제로 '전환'