넷마블, 계열사 재편 작업 계속 힐러비 소멸 예정, 코웨이와의 합작법인…연내 흑자전환 목표

황선중 기자공개 2024-06-13 08:12:20

이 기사는 2024년 06월 11일 17:29 thebell 에 표출된 기사입니다.

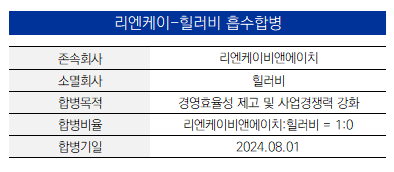

넷마블의 '계열사 가지치기'가 이어지고 있다. 이번에는 코웨이와의 합작법인으로 기대를 모았던 관계사 '힐러비'가 정리 대상이 됐다. 2021년 출범 이래 줄곧 흑자를 창출하지 못하고 있다는 점이 영향을 미친 것으로 보인다.◇리엔케이-힐러비 흡수합병 진행

최근 넷마블 그룹에서는 두 계열사 간 흡수합병이 진행되고 있다. 주인공은 바로 리엔케이비앤에이치(리엔케이)와 힐러비다. 리엔케이가 종속법인으로 남고 힐러리가 소멸법인으로 사라지는 구조다. 두 계열사 모두 넷마블 그룹에서 화장품 사업을 담당하는 법인이다. 합병기일은 내달 1일로 정해졌다.

합병 걸림돌은 많지 않다. 가장 민감한 사안인 합병비율부터 1대0이다. 힐러비 기업가치가 사실상 '제로(0)'이기 때문이다. 실제로 힐러비는 3년 넘게 순이익을 창출하지 못하고 있다. 부채가 쌓여 완전자본잠식까지 겪고 있다. 합병비율이 1대0인 만큼 합병 과정에서 신주는 발행되지 않는다. 당연히 합병 이후 주주 변동도 없다.

리엔케이와 힐러비는 모두 외부 주주를 두지 않아 합병을 위한 주주총회 역시 순탄할 것으로 보인다. 리엔케이는 넷마블 관계사 코웨이가 지분 100%를 보유하고 있는 법인이다. 지난 5월 코웨이 화장품사업부가 물적분할하며 탄생했다. 지난해 말 기준 화장품사업부 매출은 233억원, 자산총계 183억원 수준이다.

힐러비는 2021년 넷마블과 코웨이의 합작으로 출범한 법인이다. 2020년 넷마블의 코웨이 인수 이후 시너지 창출 목적으로 설립됐다. 양사 모두 41억원씩 출자해 지분 41%씩 보유했다. 나머지 18%는 방준혁 넷마블 의장이 소유했다. 지난해 말 기준 매출 92억원, 자산총계 48억원 수준이다.

◇넷마블, 유동성 지원 부담 덜어

두 계열사 합병이 계획대로 마무리되면 소멸법인 힐러비는 넷마블 관계사 목록에서 빠지게 된다. 힐러비는 그간 넷마블 실적에 부담으로 작용했다. 2021년 설립 이래 한 차례도 이익을 창출하지 못했기 때문이다. 지난해 순손실 253억원을, 직전년도에는 순손실 185억원을 냈다.

힐러비의 적자는 넷마블 실적에 지분법 형태로 영향을 미쳤다. 넷마블은 2021년 힐러비에서 발생한 지분법손실 27억원을 인식했다. 이듬해부터는 힐러비 순자산가치가 장부가액에 미치지 못해 지분법 적용이 아예 중단됐다. 올해 1분기 말 기준 미인식 지분법손실 누적액은 124억원이었다.

게다가 넷마블은 힐러비를 위해 유동성도 꾸준히 지원했다. 2021년 힐러비가 추진하는 주주배정 유상증자에 참여하는 방식으로 현금 41억원을 태웠다. 또한 여러 형태로 현금도 빌려줬다. 지난해 말 기준 힐러비가 넷마블에서 빌린 채무는 도합 196억원이었다. 하지만 앞으로는 힐러비에 대한 유동성 지원 부담이 사라지게 됐다.

넷마블은 올해 흑자전환을 목표로 경영효율화를 진행하고 있다. 투자 성과가 비교적 떨어지는 계열사에 대한 가지치기를 단행하며 불필요한 비용을 절감하고 있다. 메타버스 신사업을 책임지던 손자회사 메타버스월드를 청산한 것이 대표적이다. 이번 힐러비 소멸 작업도 비슷한 맥락으로 해석된다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 인더스트리

-

- 정원주 대우건설 회장, 글로벌 디벨로퍼 구축 선봉장

- [i-point]지오릿에너지, 순도 96.3% 탄산리튬 추출 성공

- 한컴, 구독형 문서 서비스 '한컴독스 AI' 베타 공개

- 시노펙스, 30조 식품·제약바이오 필터시장 진출

- 쌍용정보통신, ‘AI 맞춤형 교수학습 플랫폼’ 1차 사업 수주

- [바이오텍 상장 재도전기]지피씨알, 사업성 입증 위한 후퇴…'헤테로머'에 거는 기대

- 오리엔트바이오의 새먹거리는 '신약' 전면에 '노부스팜'

- 후발 롯데바이오의 생존전략, 전방위 공격적 '인재수혈'

- SK바사, 코로나 공백 대안 '폐렴구균 백신' 상업화 기대감

- '높아진 상장문턱' 돈버는 엔지노믹스도 '예비심사 미승인'

황선중 기자의 다른 기사 보기

-

- 웹툰업계의 '퍼스트 펭귄'

- [웹툰엔터테인먼트 IPO]굳건한 지배구조…'제2의 라인야후 사태' 경계

- [웹툰엔터테인먼트 IPO]'창립자' 김준구 대표가 그린 청사진은

- [신작으로 보는 게임사 터닝포인트]'박병무호' 엔씨소프트, 첫 시험대 '배틀크러쉬'

- [웹툰엔터테인먼트 IPO]나스닥 입성 카운트다운…3조대 몸값 전망

- [e스포츠 시장 키플레이어]카카오게임즈, '무주공산' RTS게임 승부수

- [e스포츠 시장 키플레이어]컴투스, '서머너즈워' 필두로 종횡무진

- [e스포츠 시장 키플레이어]DRX, 자회사 흡수로 기업가치 키우나

- [신작으로 보는 게임사 터닝포인트]또 터진 '던파'…넥슨, 유동성 기대감 솔솔

- [웹툰 시장 키플레이어]투믹스, 지배구조 '격동기' 이어지나