[삼성·SK 메모리 레이스]괴물칩 '블랙웰' 양산 임박, HBM 판도 바뀐다진정한 3파전 개봉박두, 고위 임원진 마케팅 전면에

김도현 기자공개 2024-07-25 10:16:09

[편집자주]

메모리 시장에 차디찬 겨울이 지나고 따사로운 봄이 찾아오고 있다. 지난해 희망의 아이콘이었던 HBM을 필두로 DDR5, eSSD 등 기존 제품까지 살아나면서다. 양강인 삼성전자와 SK하이닉스는 전례 없는 불황을 겪으면서 더욱 단단해진 모양새다. 다만 이전과 분위기는 사뭇 다르다. SK하이닉스에 HBM 주도권을 내준 삼성전자의 압도적 선두 지위가 흔들렸기 때문이다. 올해 자존심 상한 삼성전자와 자신감 붙은 SK하이닉스 간 경쟁은 어느 때보다 치열할 전망이다. 두 회사의 '메모리 레이스'를 추적해본다.

이 기사는 2024년 07월 23일 15:09 thebell 에 표출된 기사입니다.

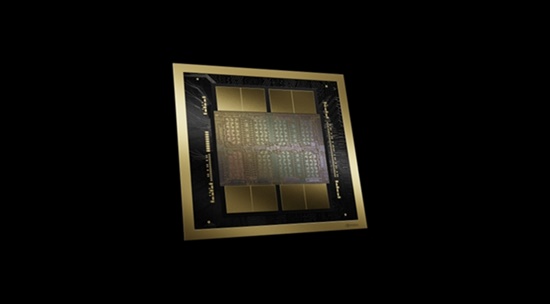

인공지능(AI) 반도체 최강자 엔비디아가 신제품 출시를 앞두고 있다. 경쟁사 추격, 고객 내재화 움직임에도 당분간 엔비디아 강세가 이어질 것으로 예상되는 배경이다.AI 서버 구축 및 운영하는 기업만큼이나 엔비디아의 새로운 칩에 주목하는 곳은 메모리 업계다. 이들은 그래픽처리장치(GPU)와 함께 AI 가속기를 이루는 고대역폭 메모리(HBM)를 다룬다.

그동안 SK하이닉스가 엔비디아와의 신뢰를 바탕으로 독점적 지위를 누려왔다면 차세대 AI 가속기부터는 다른 형국이 펼쳐질 것으로 관측된다. 탑재될 HBM 주력 세대가 변경되는 데다 투입량이 급격하게 늘어날 예정이다. 빈틈을 노리던 삼성전자와 마이크론에게 놓칠 수 없는 기회다.

◇한 타이밍 놓친 삼성전자, 드디어 'HBM3E' 공급하나

23일 업계에 따르면 엔비디아는 연내 '블랙웰' 출시를 위해 막바지 양산화 작업을 진행 중이다. 3분기 중 대량 생산에 돌입하고 연말부터 고객에 납품하는 것이 목표다.

블랙웰은 엔비디아가 2022년 선보인 '호퍼' 후속작으로 AI용 GPU다. 전작 대비 2.5배 이상인 2080억개 트랜지스터를 갖춰 연산 속도 2.5배, 전성비(전력 대비 성능)는 25배 개선된 점이 특징이다.

현재 엔비디아 최신 제품인 호퍼 기반 H100에는 4세대 HBM(HBM3) 5개가 들어간다. 업그레이드 버전인 H200에는 5세대 HBM(HBM3E) 6개가 장착된다. HBM3E의 경우 SK하이닉스가 가장 먼저 납품했고 마이크론이 뒤를 이었다. 이때까진 물량이 제한적이어서 SK하이닉스 외 다른 업체 할당량이 많지 않다.

HBM3E의 폭발적인 수요 증대가 전망되는 건 블랙웰 기반 B100, B200에서 8개로 탑재량이 늘어나기 때문이다. 더불어 엔비디아는 그레이스 중앙처리장치(CPU)와 B200 2개를 연결한 GB200도 내놓을 예정이다. GB200에는 GPU가 2개 결합돼 16개의 HBM3E이 있어야 한다.

최근 엔비디아는 블랙웰 시리즈 주문이 예상보다 많자 파운드리 협력사인 TSMC에 생산량 20~30% 추가해달라고 요청한 것으로 전해진다. 엔비디아 대항마인 AMD는 물론 아마존, 마이크로소프트(MS), 구글 등 빅테크도 자체 AI 칩을 개발 또는 생산 중이어서 HBM3E 출하량은 기하급수적으로 불어날 것으로 보인다.

필요한 HBM3E 개수가 대폭 증가하면서 SK하이닉스 홀로 공급망을 책임질 수 없게 된 상황이다. 마이크론은 아직 생산능력(캐파)이 부족하다. 결국 대안은 삼성전자뿐이다.

당초 삼성전자는 2분기부터 엔비디아에 HBM3E를 제공할 계획이었다. 다만 품질 테스트가 다소 지연되면서 3분기로 밀린 상태다.

3분기에도 힘들 수 있다는 일부 우려가 나오지만 이르면 다음 달부터 공급 개시할 것이라는 의견이 지배적이다. 업계에서는 이달 말 삼성전자 실적 컨퍼런스콜에서 관련 내용이 공유될 수도 있을 것으로 보고 있다.

엔비디아는 2026년 블랙웰 차기작인 '루빈'을 내놓을 방침이다. 루빈에는 6세대 HBM(HBM4)이 들어간다. 2025년까지는 블랙웰과 HBM3E가 대세인 셈이다. 올 하반기 삼성전자의 HBM3E 진입 여부가 내년 성패까지 가를 수 있다는 의미다.

흘러가는 분위기는 긍정적이다. 무성한 소문 속에서 희망적인 소식들이 하나둘씩 들려오는 덕분이다. 엔비디아향 HBM3 납품이 본격화했고 HBM3E 관련 절차도 마무리 단계에 접어들었다는 후문이다. 캐파가 보장된 만큼 스타트만 끊는다면 지금까지의 굴욕을 단번에 씻을 수 있다는 분석도 나온다.

최근 송재혁 삼성전자 디바이스솔루션(DS)부문 최고기술책임자(CTO) 겸 반도체연구소장(사장)도 기자와 만나 "(최신 HBM 검증을) 열심히 하고 있다. 좋은 결과가 있을 것"이라며 자신감을 내비친 바 있다.

삼성전자의 행보도 기대감을 높인다. 첨단 반도체 생산기지로 거듭난 평택캠퍼스 내 4공장(P4)을 HBM 위주로 전환하는 방안을 검토하는 것으로 알려졌다. 기존에는 메모리와 파운드리 라인이 공존하는 복합 공장으로 구축될 예정이었다. 이는 HBM3E 양산이 임박했음을 암시한다.

◇'HBM만 문제가 아니다' 일반·저전력 D램, 공급난 예상

HBM 대전의 막이 오르면서 삼성전자와 SK하이닉스 경영진은 분주해졌다. 올 9월 대만에서 열리는 '세미콘 타이완 2024'에 이정배 삼성전자 DS부문 메모리사업부장(사장)이 기조연설을 맡는다.

앞서 부사장급만 세션 발표에 나설 예정이었다가 이 사장이 전격 합류하게 됐다. 업계에서는 엔비디아-SK하이닉스-TSMC '3각 편대'에 대응하려는 삼성전자가 맞불을 놓은 것으로 보고 있다. SK하이닉스는 일찌감치 김주선 AI인프라 담당(사장)을 기조연설자로 내세웠다.

이들의 전쟁터는 HBM에 그치지 않는다. HBM 재료가 되는 일반 D램과 저전력 D램(LPDDR) 수요도 함께 증가할 것으로 추정된다.

일반 D램은 HBM용으로 물량이 몰리는 것에 더해 일반 서버 투자까지 재개되면서 중장기적으로 수요공급 불균형이 발생할 것으로 관측된다. 시장조사기관 트렌드포스는 이러한 영향으로 올 3분기 서버용 D램 가격이 8~13% 상승할 것으로 예측했다. 같은 기간 바일 및 그래픽 D램도 각각 3~8% 오를 가능성이 제기된다.

최신 저전력 D램인 LPDDR5X도 마찬가지다. 특히 이 제품은 GB200에 16개 탑재되는 것으로 파악된다. 마이크론이 앞서는 분야다. 이를 계기로 LPDDR 경쟁도 한층 치열해질 전망이다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 인더스트리

-

- [i-point]ICTK, 팹리스 챌린지서 '유망 스타트업' 선정

- 오에스피, 자체PB 해외 러브콜…신규수주 '봇물'

- [i-point]신성이넥스, 중견기업 해외 프로젝트 지원 나서

- [이통3사 본업 전략 점검]성숙기 접어든 5G, ARPU 돌파구 찾기 사활

- SUN&L, 이루팩과 '이노베이션 센터' 오픈

- [i-point]씨플랫폼, DBMS 전문 스크림과 총판 계약

- [네카오 페이사업 돋보기]결제액 vs MAU, 수익성·사용자 모객 '서로 다른 강점'

- [2024 Frieze Seoul & Kiaf]프리즈서울에서 본 가고시안의 이미지는

- [2024 Frieze Seoul & Kiaf]프리즈 첫날, 국내 갤러리 9곳 판매액 50억 웃돌아

- [미지의 시장 '치매' 개화 길목에 서다]뉴로핏의 레켐비·키썬라 활용법, 'AI'로 관리·치료 밸류체인

김도현 기자의 다른 기사 보기

-

- 팔방미인의 역설

- DMS, BOE '8.6세대 OLED' 공급망 합류

- [삼성·SK 메모리 레이스]HBM4 연내 가시화, D램 선두의 숙제 '수율 잡기'

- [바퀴달린 스마트폰 시대]'상장 5년' 라닉스, 적자 지속·부채 확대 '지배력에 악영향'

- '똑똑한 비서 장착' 삼성SDS, 생성형 AI 본토 공략

- [바퀴달린 스마트폰 시대]'헬스케어 도전' 라닉스, 캐시카우 발굴에 '진심'

- DMS, '올레도스·첨단 반도체 패키징' 사업 추진

- SK하이닉스, 6세대 D램 개발 '신호탄'

- '미·일 경쟁사 추격' 브이엠, 차세대 식각장비 개발

- 삼성판 챗GPT '패브릭스', 내외부 확산 본격화