[카드사 자금조달 점검]'회사채 올인' 벗어난 KB국민카드, 비중 60%대 첫 진입③단기CP·ABS 늘려 조달 안정성 강화…금리 인상 대비 포트폴리오 다각화

김보겸 기자공개 2024-10-02 10:44:48

[편집자주]

지리하게 이어 오던 고금리 시대에 변화가 감지되고 있다. 올 하반기 들어 카드사들의 자금조달 부담이 소폭 낮아지는 모습이다. 카드사들은 위기에서 탈출하기 위해 회사채 비중은 줄여가며 다양한 조달 전략을 구사하고 있다. 국내 7개 카드사의 조달 전략을 들여다 본다.

이 기사는 2024년 09월 27일 07:46 THE CFO에 표출된 기사입니다.

KB국민카드가 자금 조달 경로를 다변화하고 있다. 90%에 육박했던 회사채 비중은 올 상반기 들어 처음으로 60%대로 떨어졌다. 금리 인상기에 카드채 발행 비중을 줄이고 기업어음(CP) 등 단기물 비중을 늘리는가 하면, 자산유동화증권(ABS) 발행을 늘려 중기물의 이점인 조달 안정화와 비용 효율화를 꾀하는 모습이다.◇회사채 의존도 90%에서 60%대로 감소

KB국민카드는 업계에서 회사채에 가장 많이 의존해 왔다. 지난 2017년에는 차입금 중 회사채가 차지하는 비중이 89.6%에 달했다. 하지만 코로나19를 거치면서 여전채(여신금융전문회사채권) 금리가 치솟자 회사채 발행 비중을 계속 줄여오고 있다.

올 들어서는 회사채 비중이 처음으로 60%대에 진입했다. 상반기 KB국민카드 회사채는 14조4124억원으로 전체의 69.3%를 차지했다. 지난 2022년 15조5530억원(72.8%)에서 2023년 13조8264억원(71.6%)으로 줄어드는 등 규모와 비중 모두에서 회사채 의존도를 줄이는 모습이다.

회사채 비중 축소는 금리 인상 여파를 최소화하기 위한 시도로 풀이된다. KB국민카드는 은행계라는 이점을 바탕으로 'AA+/안정적'이라는 우량 신용등급을 갖고 있다. 타사보다 영업자금을 조달하는 데 유리한 편이었지만 이자비용 상승을 피하긴 어려웠다.

실제 조달 비용도 치솟고 있다. 올 상반기 이자비용은 3577억원으로 작년 같은 기간(3047억원)보다 17% 늘었다. 차입부채평잔에서 이자비용이 차지하는 비중인 조달비용률도 작년 상반기 2.9%에서 올해 3.4%로 상승했다.

카드사가 영업자금의 대부분을 차입이나 회사채 발행 등 시장에서 조달해야 하는 만큼, 금리 환경에 민감도가 높기 때문이다. 실제 KB국민카드가 지난 2021년 9월 발행한 3년물 카드채 금리는 1.86~2% 수준이었다. 하지만 최근 발행물은 3.3~3.4% 정도로 금리가 형성돼 있다.

향후 1년 안에 이 같은 만기가 도래하는 부채 비중은 37.4%다. 조달 비용 부담이 과거보다 커질 수 있는 것이다.

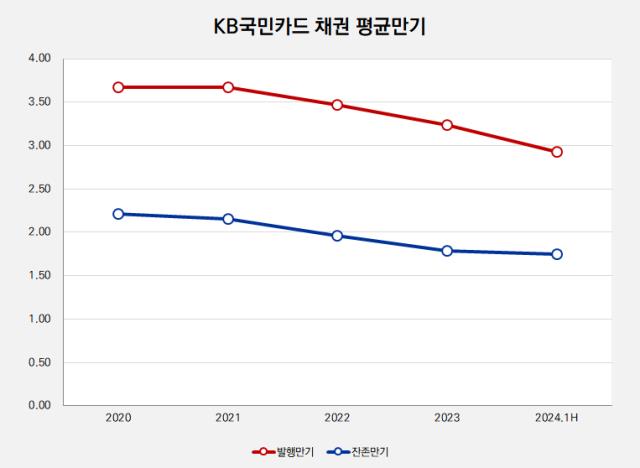

채권 평균 만기는 점점 짧아지고 있다. 올 상반기 채권 발행만기는 2.93년으로 작년 말(3.24년) 대비 짧아졌다.

◇단기물 비중 늘려 금리 상승폭 완화

KB국민카드는 비용절감을 위해 단기차입을 늘려 대응하고 있다. 올 상반기 KB국민카드 CP는 3조3000억원으로, 회사채 다음으로 차입부채에서 많은 비중을 차지하고 있다. 이 중 60%가 1년 미만 단기물로 구성돼 있다. 지난해 같은 기간 50% 수준에서 크게 늘었다.

같은 기간 전액을 장기물로 구성한 신한카드나 90% 이상을 장기물로 채운 삼성카드보다 단기물 비중이 높다. 만기를 길게 가져가면 차입 안정성은 챙길 수 있지만 높은 이자비용이 부담될 수 있다. KB국민카드 재무라인에선 2022년 하반기부터 금리가 가파르게 상승하고 조달 환경이 악화하자 금리 상승폭을 완화하기 위해 단기자금 조달 비중을 늘려 왔다.

단기자금 비중을 늘렸지만 유동성 위험은 낮게 평가된다. KB국민카드가 즉시 가용할 수 있는 유동성은 2조8000억원으로, 90일 내 만기가 도래하는 차입부채 규모(2조2000억원)을 웃돌고 있기 때문이다.

단기뿐 아니라 중기물 비중도 늘리면서 조달 안정성과 이자비용 효율화를 추구하고 있다. 상반기 KB국민카드의 ABS 규모는 2조8393억원으로 작년 말(1조8132억원) 대비 56% 급등했다. 전체 차입부채에서 차지하는 비중도 8.8%에서 13.6%로 급등했다. 카드채권을 기초자산으로 하는 ABS는 회사채보다 금리가 낮은데다 만기는 2년 이상으로 길다는 장점이 있다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 파이낸스

-

- [삼성 보험 신체제 1년 점검]삼성생명, 대리점 채널 관리 '흔들'…FC 강화로 대응

- [CFO Change]삼성생명, 새 경영지원실장에 '화재 출신' 이완삼 부사장

- [1기 마무리 앞둔 함영주 회장]출발선 불리했지만 수익성·건전성 모두 선방

- [보험사 오너 경영 점검]신중하 교보생명 상무, 지분 없이 임원 먼저 단 까닭

- [금융지주 저축은행 돋보기]채수웅 신한저축 신임 대표, 건전성 잡고 외형 성장 이어갈까

- [보험사 오너 경영 점검]오너 경영 과도기…승계 기로 선 3세들

- [금융지주 저축은행 돋보기]신한저축은행, 은행계 1위 이끈 '서민금융' 전략

- [1기 마무리 앞둔 함영주 회장]마지막 조직개편 향방은

- [삼성 보험 신체제 1년 점검]삼성생명, 건강보험 중심 CSM 체질개선 성과

- [삼성 보험 신체제 1년 점검]친정 복귀한 대표들, 실적으로 입증한 선임 이유

김보겸 기자의 다른 기사 보기

-

- [Policy Radar]금감원, 신설 디지털·IT 부문 '투트랙' 청사진 제시

- [thebell note]금감원에도 '부장뱅크'가 필요하다

- 최원석 BC카드 대표 3연임…카드사 리더십 교체 흐름 속 유임

- M캐피탈, 탄핵 변수에도 새마을금고 품으로

- [금융지주 계열사 성과평가/NH농협금융]NH농협캐피탈, 단임 관행 속 서옥원 대표 향방은

- [2024 이사회 평가]삼익THK, '진영환·진주완' 오너 중심 이사회

- [하나금융 인사 풍향계]김용석 하나은행 부행장, 하나캐피탈 신임 대표 내정

- [금융감독원 인사 풍향계]'공매도 저승사자 왔다'…뉴노멀 된 '팀장→국장' 직행 인사

- [하나금융 인사 풍향계]하나카드 구원투수 이호성, 하나은행장 내정

- [금융지주 계열사 성과평가/KB금융]빈중일 KB캐피탈 대표, 기업금융 발판 금융지주 계열사 중 '탑'