[유증&디테일]'주주배정공모' 맥스트, 주가 부진 탓 속앓이모집자금 축소 우려, 채무상환·급여지급 목적

이종현 기자공개 2024-10-02 08:30:29

[편집자주]

자본금은 기업의 위상과 크기를 가늠할 수 있는 대표 회계 지표다. 자기자금과 외부 자금의 비율로 재무건전성을 판단하기도 한다. 유상증자는 이 자본금을 늘리는 재무 활동이다. 누가, 얼마나, 어떤 방식으로 진행하느냐에 따라 기업의 근간이 바뀐다. 지배구조와 재무구조, 경영전략을 좌우하는 이벤트이기 때문이다. 더벨은 유상증자 추진 기업들의 투자위험 요소와 전략 내용을 면밀히 살펴보고자 한다.

이 기사는 2024년 09월 27일 13:35 thebell 에 표출된 기사입니다.

확장현실(XR) 기업 맥스트의 유상증자 계획에 차질이 빚어지고 있다. 당초 250억원을 모집할 예정이었으나 주가 하락으로 인해 발행가액이 낮아지면서 모집액은 167억원으로 줄었다. 채무상환과 직원 급여 지급 등 명목으로 진행하는 증자인 만큼 모집액 감소는 뼈아플 수 있다. 향후 주가에 따라 모집 금액이 달라질 수 있어 주가 흐름에 관심이 집중되고 있다.맥스트는 지난 8월 23일 유상증자를 결정했다. 주주배정후 실권주 일반공모 방식이다. 예정 발행가액 2340원으로 총 250억원을 모집할 예정이었다. 하지만 지난 26일 결정된 1차 발행가액은 1561원으로 당초 계획 대비 33.2% 가량 감소했다.

맥스트는 2010년 설립된 XR 소프트웨어(SW) 기업이다. 증강현실(AR)을 기반으로 한 메타버스 플랫폼, 스마트글래스 솔루션 개발 등을 제공하는 것이 핵심 사업이다. 2021년 7월 코스닥에 상장했다.

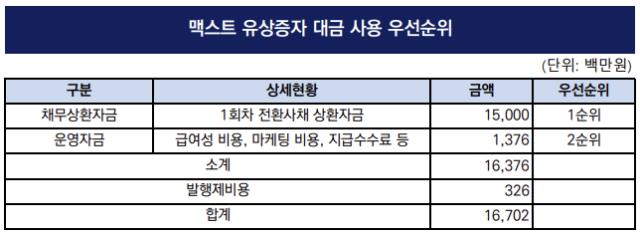

이번 맥스트의 유상증자는 채무상환과 운영자금 확보를 위해 진행된다. 오는 11월 조기상환 청구가 예상되는 1회차 전환사채(CB) 상환에 160억원, 운영자금에 90억원을 활용한다는 계획이었다. 하지만 주가 하락에 따른 발행가액 조정으로 모집금액이 크게 줄어든 탓에 CB 상환에 150억원을 우선 투입하고, 운영자금 활용 명목 금액은 17억원으로 조정했다.

맥스트의 1회차 CB는 2022년 11월 발행했다. 사채 만기일은 2027년 11월으로 여유가 있는 편이다. 그럼에도 상환을 대비하는 것은 풋옵션 행사가능 구간이 도래하는 상황에서 주가가 크게 떨어졌기 때문이다. CB의 리픽싱 최저 조정가액이 7731원인데, 현재 주가는 이에 크게 못미친다. 오는 11월이 1차 조기상환 구간이라 풋옵션 행사가 유력하다는 전언이다.

증자 발행가액이 줄어든 것은 맥스트의 최근 주가가 곤두박질쳤기 때문이다. 맥스트의 증자 결의 전 주가는 3505원이었으나 발표 다음 거래일에는 22.97% 하락해 2700원이 됐다. 이후로도 우하향이 지속되면서 2000원대를 유지했다.

맥스트의 증자가 주가에 악재로 작용한 데는 사용 목적의 영향이 크다는 분석이다. 기업가치 향상이 아니라 채무상환에 쓰이는 데다 운영자금도 임직원 급여로 사용되기 때문이다. 사업 확장을 위한 투자 개념이 아니라 반대로 사업의 위축을 시사하고 있는 셈이다.

올 2분기 말 맥스트의 현금·현금상자산은 약 98억원이다. 풋옵션에 대비한 상환을 위해서는 외부 자금 조달이 필수적이다. 다만 보유 중인 현금과 증자 금액 대부분을 채무 상환에 진행할 경우 경영에 차질이 빚어질 수 있다. 상반기 기준 맥스트의 급여 지출액은 89억원인데, 1차 발행가액 수준의 자금 조달로는 충분치 않다.

업황이 언제 개선될지도 불분명하다. 맥스트가 주력하고 있는 XR은 코로나19 이후 급성장했지만 최근 경기 불황과 전방 사업의 부진으로 활로를 찾지 못하고 있다. 맥스트는 올해 상반기 연결 기준 매출액 188억원, 당기순손실 79억원을 기록했다. 연초 시스템통합(SI) 기업 아이엘포유를 연결 자회사로 편입시키며 매출 규모를 키웠지만 적자 흐름을 이어가고 있다. 상반기 연결 영업활동현금흐름은 -66억원이다. 최근 3년간 -34억원, -83억원, -209억원을 기록했다.

시장의 관심은 맥스트의 주가 추이에 집중되고 있다. 발행가액 확정일은 11월 1일이다. 주가 흐름에 따라 발행가액이 높아질 수도, 낮아질 수도 있다. 맥스트 관계자는 "현재 발행가액 수준으로는 기존 계획에 차질이 빚어지는 것은 맞다"면서도 "다만 최종 발행가액이 아니기 때문에 어떻게든 주가를 부양할 수 있는 방안을 강구하고 있다"고 말했다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

best clicks

최신뉴스 in 인더스트리

-

- 유니클로 살린 정현석, 아울렛 경쟁력 강화 '뉴 미션'

- 한세예스24홀딩스, 이래AMS 출자로 재무 부담 '경감'

- 아모레퍼시픽, 라네즈 '글로벌 성장' 전략 가속화

- [밸류업 프로그램 리뷰]AK홀딩스, 'ROE 10%' 달성 방안은

- 롯데쇼핑, '인천 개발사업' 자회사 합병 배경은

- '공무원' 떼내는 메가스터디교육, 재무 영향은

- 교촌F&B, 첫 무상증자 배경 '실적 자신감'

- BGF리테일, '지주 전략가 수혈' 본업 체질개선 집중

- 한샘, '고객관리' 자회사 대표에 전략기획실장 배치

- [대상웰라이프는 지금]미뤄진 '중국 합작법인' 설립, K-건기식 돌파구는

이종현 기자의 다른 기사 보기

-

- [i-point]콤텍시스템, ESG 경영 대상 '과기정통부 장관상' 수상

- [i-point]에스엘에너지, 최대주주 우호 지분 과반 확보

- [i-point]한컴그룹, 의료 소외계층 무료 진료 사업 후원

- [i-point]시지메드텍, '노보시스 트라우마' 식약처 품목 허가

- [i-point]'미래·해외사업 초점' 대동, 조직 개편 단행

- [i-point]라온시큐어, 옴니원 배지 기반 AI 민간 자격증 발급

- [2024 이사회 평가]엘브이엠씨홀딩스, 구성·견제능력 '아쉬움'

- [Company Watch]'수출 성과' 라온시큐어, FIDO·DID로 실적 껑충

- 시노펙스, 10나노 케미컬 필터 국산화 성공

- [i-point]한컴그룹, 2025년 정기 임원 인사 단행