[CFO 워치]신한증권, ETF 손실에 회사채 연기…1년물 CP로 '투심 탐색'회사채 대신 CP로 3350억 조달…내달부터 공모채 발행 재도전

이정완 기자공개 2024-11-04 09:42:26

이 기사는 2024년 11월 01일 07:25 THE CFO에 표출된 기사입니다.

신한투자증권이 1000억원 넘는 상장지수펀드(ETF) 운용 손실을 알린 지 얼마 지나지 않아 기업어음(CP) 발행에 성공했다. CP치고는 상대적으로 만기가 긴 1년물을 택해 3000억원 넘는 현금을 마련했다.신한투자증권은 운용 손실이 발생하기 전 최대 4000억원 규모 공모채 발행을 계획하고 있었다. 정확한 손실 규모를 분기보고서에 반영한 뒤 발행 재도전을 노리고 있다. CP 발행이 예상대로 진행됐다는 점에서 공모채 수요 확보에 대한 우려도 덜해졌다는 분석이 나온다.

◇양호한 CP 발행에 '안도'

1일 증권업계에 따르면 신한투자증권은 지난 15일부터 16일까지 이틀간 3350억원의 CP를 발행했다. 모두 만기는 내년 10월까지로 1년에 육박하는 수준이다.

공교롭게도 신한투자증권은 지난 10일 거액의 손실을 알린 바 있다. 지난 8월부터 이달까지 ETF 유동성공급자(LP) 목적에서 벗어난 장내 선물 매매가 지속돼 약 1300억원의 손실이 발생했다.

신한투자증권은 3분기 실적을 결산하던 중에 해당 내용을 파악했다. 이 무렵 회사는 2500억원 규모 공모채 발행을 계획 중이었다. 이달 중순 수요예측 결과에 따라 최대 4000억원까지 증액을 목표로 했다.

갑작스럽게 리스크 요인이 발생하자 공모채 발행을 연기했다. 해당 사건으로 인한 손실 규모를 회계 처리한 뒤 발행해야 투자자에게 정확한 정보를 전달할 수 있기 때문이다.

대규모 손실 후에도 상대적으로 만기가 긴 1년물 CP를 발행한 건 양호한 시그널이란 이야기가 나온다. 예정대로 CP가 발행되고 있는 만큼 조달 자체에 대한 시장의 우려가 적다는 평가도 나온다.

IB업계 관계자는 "정상적으로 CP가 발행되고 있어 단기 자금 시장에서 특별히 회사에 대한 불안 요인은 없는 상황"이라며 "회사채 발행 전까지 1년물 CP로 대응할 것으로 보인다"고 말했다.

◇예상보다 '저조한' 우려?…분기보고서 공시 후 수요 파악

우선 신한투자증권은 이달 말 신한금융지주 3분기 실적발표회를 통해 실적에 끼친 영향을 알렸다. 3분기까지 당기순이익은 1904억원으로 전년 동기 2234억원 대비 15% 가량 줄었다. 3분기만 놓고 보면 168억원의 순손실을 기록했다.

다만 신한금융지주 실적 발표회에서 신한투자증권을 대상으로 한 증권사 애널리스트의 직접적인 질문은 한 건도 없었다. 과거 사모펀드 사적화해나 부동산PF(프로젝트파이낸싱)·인수금융 리스크로 인해 충당금을 적립할 때도 신한투자증권 CFO(최고재무책임자)에게 질문이 있었지만 이번에는 달랐다.

신한투자증권은 다음달 중순 분기보고서까지 공시한 뒤 연내 공모채 발행에 나설지 결정할 예정이다. 사전에 수요를 파악한 뒤 재도전에 나설 수 있다. 어려운 여건 속에서도 공모채 발행을 시도하는 건 차입 장기화를 위해서다.

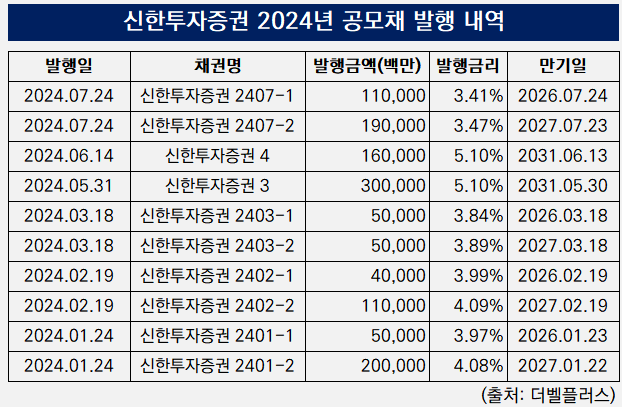

신한투자증권은 올해 초부터 현재까지 총 1조2600억원의 공모채를 발행했다. 지난해 연간 공모채 발행액은 6000억원이었다. 지난 7월에는 두 차례에 걸쳐 4600억원 규모 후순위채까지 발행하며 자본 확충에 나서기도 했다. 2018년 이후 6년 만에 발행한 후순위채였다.

지난해 초 이희동 전략기획그룹장이 CFO로 부임한 뒤 차입 장기화 기조가 강해졌다. 이 그룹장은 IB(기업금융) 출신으로 사업 기반을 다지기 위해선 원활한 자금 지원이 뒷받침 되어야 한다는 인식을 가지고 있다. 2000년대 후반 지주에서 기획 업무를 맡던 그는 2010년대 초반 신한투자증권으로 돌아와 GIB사업부 부서장, 상품심사감리부 부서장 등을 역임했다.

올해 CP 발행 내역에서도 이 같은 전략이 드러난다. 한국예탁결제원에 따르면 신한투자증권은 이달 현재 4조1450억원의 CP 잔액을 보유하고 있다. 이 중 만기가 180일 이상~1년 미만인 CP 잔액은 2조4250억원이다. 회사가 발행한 CP 중 절반 이상이 만기가 6개월을 넘는 셈이다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 딜

-

- '노랑통닭 운영' 노랑푸드 매각 착수, 삼정KPMG 맞손

- 한화생명, 대규모 후순위채 발행…HUG 금리 여파 '촉각'

- HS효성첨단소재, 3년만에 '공모채' 노크…차입만기 늘린다

- IBK증권, 20호스팩 합병 상장 시동…IPO 불황 속 돌파구

- [2024 이사회 평가]CJ ENM, 경영성과 지표 전항목 '평균 미달'

- 한양증권, 영업익 껑충,...'DCM 주관·PF 보증' 덕봤다

- [Market Watch]한국물 막바지 이종통화 '러시'…핵심축 캥거루본드?

- [GP 블라인드펀드 줌인]휘트린씨앤디-멜론파트너스, 구조혁신펀드 투자 '속도'

- [PE 포트폴리오 엿보기]스틱 품 안긴 알에프메디컬, 밸류업 통해 글로벌 시장 안착

- 'KJ환경 인수금융 주선' KB증권, EQT와 SK쉴더스 인연 재조명

이정완 기자의 다른 기사 보기

-

- 항공기 금융 부메랑?…한화증권, IB 적자 폭 커졌다

- [2024 이사회 평가]수익성 '탄탄한' NICE평가정보, 이사회 구성은 '미흡'

- [DB금투 밸류업 점검]'승계 마친' 김남호 회장, 남은 건 '자회사' 밸류업?

- [2024 이사회 평가] 쏘카, 구성은 좋은데…영업적자 '아쉽네'

- [2024 이사회 평가]'점수 낮은' 이오테크닉스, 경영성과만 웃었다

- [트럼프 대통령 재집권]한국물 발행사 '예의주시'…"금리 우려 크지 않다"

- [DB금투 밸류업 점검]자회사 DB운용, '규모의 경제'로 성장 노린다

- [Red & Blue]수익성 개선 레뷰코퍼레이션, 공모가 회복 '다왔다'

- [CFO 워치]신한증권, ETF 손실에 회사채 연기…1년물 CP로 '투심 탐색'

- [영풍-고려아연 경영권 분쟁]주관사 미래에셋, 유상증자 '알았나 몰랐나'