[한양증권 대주주 적격성 심사 시나리오]'KCGI만 심사 대상' SPC 설립안, 금융당국 칼 끝 피하나③원칙적으로 펀드 GP만 심사…'출자비율 높은 OK금융 지배력 무시 못해' 지적도

남준우 기자/ 안정문 기자공개 2024-11-18 08:02:02

[편집자주]

KCGI는 올 9월 한양증권 인수 우선협상대상자에 선정된 후 금융당국의 대주주 적격성 심사를 준비 중이다. PEF를 통한 직접 인수나 별도의 특수목적법인(SPC)을 세워 인수하는 방법 등을 두고 아직 고심하고 있다. 다만 후순위 출자자로 참여한 OK금융이 최근 국정 감사에서 대부업 관련 지적을 받으며 적격성 문제가 발생했다. OK금융이 대부업을 빠른 시일 내에 정리하지 못하면 어떤 방식을 선택하든 대주주 적격성 심사를 통과하기는 힘들 것으로 보인다. 더벨에서 대주주 적격성 심사를 앞둔 KCGI가 펼칠 수 있는 시나리오들을 살펴본다.

이 기사는 2024년 11월 14일 11:10 thebell 에 표출된 기사입니다.

KCGI는 한양증권 인수를 위해 '별도의 투자목적회사(SPC) 설립 후 인수' 방식을 선택할 수도 있다. 이 경우에는 원칙적으로 SPC를 보유하고 있는 펀드의 업무집행사원(GP)만 심사 대상에 포함된다. 현재 대부업 논란이 불거지고 있는 OK금융은 제외되고, KCGI만 대주주 적격성 심사를 받을 수 있다는 의미다.다만 금융당국이 OK금융의 '실질적 지배력'을 어떻게 판단하느냐에 따라 판세가 바뀔 수 있다. 아직 공개되지 않은 계약서 조건이나 출자 지분율 등에 따라 OK금융이 심사 대상에 포함될 여지는 충분히 존재한다.

이를 피하기 위해 KCGI는 다중 SPC 설립 등의 방법을 통한 OK금융의 지배력 희석을 강구할 수 있다. 하지만 업계에서는 이같은 방식이 금융당국에 통하지 않을 것으로 내다보고 있다. 관계자들은 과거 한국토지신탁(한토신)에 대한 대주주 적격성 심사를 받은 KKR이 같은 방식을 썼다가 실패했던 사례를 언급했다.

◇OK금융의 '실질적 지배력' 판단이 관건

KCGI가 한양증권을 인수할 수 있는 방법은 크게 두 가지다. 프로젝트펀드 설립을 통한 한양증권 직접 인수 방식과 별도의 SPC를 세운 뒤 인수하는 방식이다. 다만 전자는 OK금융이 심사 대상에 높은 확률로 포함된다는 점에서 제약이 걸릴 수 있다.

금융위원회는 최근 OK저축은행 대주주인 OK홀딩스대부에 대주주 유지조건 충족명령조치를 의결했다. OK홀딩스대부는 올해 말일까지 조치사항을 이행해 대주주 적격성 유지요건을 충족해야 한다. 미이행 시 10% 이상 보유 주식에 대한 의결권 행사가 제한된다.

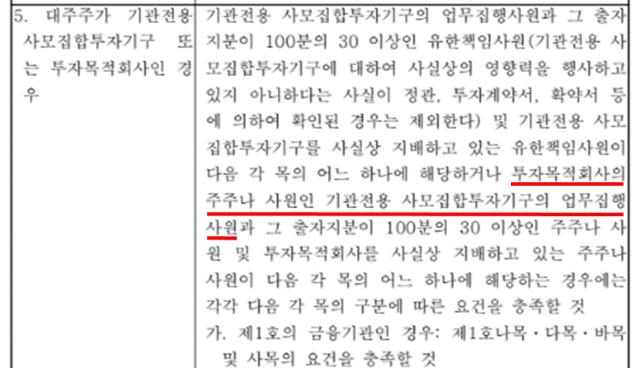

업계에서는 KCGI가 별도의 SPC를 설립한 후 한양증권 인수전에 나설 가능성도 높을 것으로 내다보고 있다. 2021년 10월 21일 개정된 상호저축은행법 시행령에 따르면 원칙적으로는 SPC를 보유하고 있는 프로젝트펀드의 GP만 심사 대상에 포함된다.

보험사의 경우 SPC를 보유하고 있는 PEF에 대한 출자지분이 30% 이상인 주주, 즉 SPC를 사실상 지배하고 있을 것으로 판단되는 주주는 심사 대상에 포함된다. 금융위원회는 해당 내용을 담은 개정안을 지난 2019년 발표했다.

증권사 인수 때는 이 부분을 의무적으로 규정하고 있지는 않다. 다만 OK금융의 '실질적 지배력'을 금융당국이 어떻게 보느냐에 따라 판세가 바뀔 수 있다.

KCGI는 매도자인 한양학원 측과 한양증권 지분매매계약(SPA)을 체결한 상태다. 다만 현재로서는 우군으로 확보된 OK금융과 메리츠증권 등이 투입한 금액과 프로젝트펀드 지분율 등이 정확히 알려져 있지는 않다.

◇다중 SPC 설립 통한 지배력 희석은 힘들 듯

구조를 어떻게 짜느냐에 따라서 30% 이상 지분율, 혹은 실질적 지배력에 대해 희석시킬 여지가 충분하다. 업계 관계자들은 KCGI 측이 이를 대비해 다중 SPC를 설립하는 방식을 활용할 수도 있다고 설명했다.

SPC를 두개 이상 설립해서 각각의 SPC에 대한 OK금융의 지분율을 떨어뜨리기 위함이 목적이다. 다만 이 또한 OK금융을 심사 대상에서 제외시키기 위한 꼼수라는 비판에서 자유로울 수 없다.

실례로 금융당국에서는 이 같은 사례에 대해 적격성 심사를 지연시킨 적이 있다. 2015년 한토신 대주주 변경 승인을 신청했던 프론티어-보고인베스트먼트 컨소시엄이 그 예다.

당시 컨소시엄에는 KKR이 90%에 가까운 투자금을 댔다. 이때 KKR 측은 3개의 SPC를 설립해 각각의 SPC에 대해 30% 미만으로 투자하도록 구조를 설계했다.

대주주 적격성 심사를 피하기 위한 꼼수라는 지적이 나오기 시작했다. 이에 금융당국은 심사를 지연시켰다. 결국 경영권 분쟁 상대방이었던 엠케이전자가 2016년 한토신을 완전 인수했다.

한 시장 관계자는 "SPC를 설립한다면 해당 SPC를 보유한 펀드의 GP만 심사 대상에 포함된다"며 "다만 실질적 지배력을 OK금융이 얼마나 쥐고 있느냐가 관건인데 현재 상황에서는 인수 구조를 어떻게 짜더라도 이를 희석시키기는 어려울 것"이라고 말했다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 딜

-

- '540억 베팅' 헬리오스PE, 넷츠 경영권 인수

- LX인베스트먼트, 티디에스팜 엑시트 잭팟 'IRR 25.9%'

- [thebell interview]오홍근 안다H운용 대표 "헤지펀드로 대체투자 새 지평 연다"

- 차파트너스 '버스회사 통매각' 예비입찰, 5곳 이상 참여

- [로이어 프로파일]'ASAP형 인재' 황병훈 변호사, 율촌 차세대 리더로 '우뚝'

- [한양증권 대주주 적격성 심사 시나리오]'KCGI만 심사 대상' SPC 설립안, 금융당국 칼 끝 피하나

- [건설사 CFO 성과 분석]홍종수 롯데건설 상무, 재무건전성 개선 '총력'

- '앵커LP 군공 확보' IMM컨소, 에코비트 딜 클로징 속도

- [줌인 새내기 PE]혹한기 속 빛난 TKL의 저력, 첫 바이아웃 딜로 존재감 입증

- [한양증권 대주주 적격성 심사 시나리오]'구조 단순화' 위한 펀드 직접 인수법, 변수된 OK금융