[여전사경영분석]신한캐피탈, PF·유가증권 여파 순익 급감…수익성도 '뒷걸음'4분기 유가증권 손실로 적자 전환…건전성 개선은 위안

김경찬 기자공개 2025-02-07 10:58:32

이 기사는 2025년 02월 06일 15시45분 thebell에 표출된 기사입니다

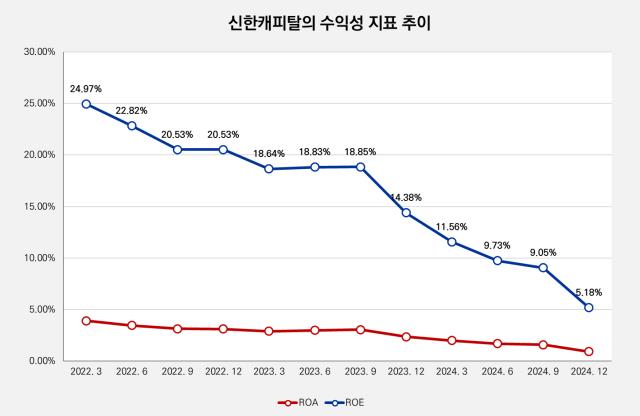

신한캐피탈의 연간 순이익이 1000억원대에 진입했다. 2년 연속 3000억원이 넘는 순이익을 거뒀던 신한캐피탈이지만 부동산PF 리스크가 결국 발목을 잡았다. 유가증권에서는 손실까지 발생해 분기 실적도 적자 전환했다.실적 부진이 큰 만큼 수익성도 크게 악화됐다. 업계 최상위 수준을 자랑했던 ROE(자기자본순이익률)의 경우 1년 새 약 10%포인트까지 떨어졌다. 다만 부실채권 관리에 총력을 다하면서 자산건전성은 개선되는 모습을 보이고 있다.

◇4년 만에 순이익 1000억대 진입

신한금융그룹의 2024년 경영실적에 따르면 신한캐피탈은 연간 순이익 1169억원을 기록했다. 순이익이 2023년(3040억원) 대비 61.5% 감소하며 4년 만에 2000억원 미만으로 떨어졌다. 신한금융지주는 "부동산 자산 축소에 따른 이자이익과 유가증권 관련 손익이 줄어든 영향"이라고 말했다. 지난해 4분기에는 357억원의 순손실이 발생해 약 10년 만에 분기 적자로 전환했다.

이자이익은 42.3% 감소한 1437억원을 기록했다. 지급이자는 3989억원으로 16.6% 늘어난 데 반해 이자수익이 8.2% 줄어 이익 부진이 이어졌다. 이자수익은 5426억원이다. 비이자이익은 부동산 시장 악화에 따른 유가증권 손실로 1952억원을 시현했다. 배당 등 유가증권 관련 수익으로는 5523억원을 거두며 1.9% 감소했다.

신한캐피탈은 부진한 경영실적에도 건전성관리에서는 성과를 거두고 있다. 지난해 말 기준 고정이하여신(NPL)비율은 3.98%를 기록했다. 전년 대비로는 2%포인트 이상 악화됐으나 2분기 연속 개선세를 보였다. NPL커버리지비율도 1년 만에 반등하며 손실 흡수 여력을 확충했다. NPL커버리지비율은 112.3%로 전분기 대비 12.3%포인트 상승했다.

신한캐피탈은 사업장 관리에 속도를 내며 부실채권 규모도 빠르게 줄여 나가고 있다. 고정이하여신은 2686억원으로 전분기 대비 1241억원 감축했다. 고정 여신이 1959억원을 기록했으며 회수의문 여신은 704억원, 추정손실 자산은 23억원이다.

◇수익성 업계 1위 명성 되찾을 수 있을까

건전성과 달리 수익성에서는 아쉬운 성적표가 뒤따랐다. ROA(총자산순이익률)는 0.92%로 전년 대비 1.43%포인트 하락했다. 신한캐피탈의 ROA가 0%대를 기록한 건 2016년 이후 약 8년 만이다. ROE(자기자본순이익률)는 5.18%로 9.2%포인트 떨어지며 업계 1위의 명성이 무색해졌다.

이는 신규 영업이 주춤하면서 영업자산 규모가 줄어든 여파다. 지난해 신한캐피탈의 총자산은 12조5111억원으로 전년 대비 3.9% 감소했다. 영업자산은 11조998억원으로 이중 일반대출/팩토링자산이 6조3706억원을 차지했다. 신규 영업이 위축된 가운데 신기술사업금융과 유가증권에서는 자산을 지속 확대하며 각 9.8%와 4% 증가했다.

자산 축소에 순수영업력도 저하됐다. 경상적인 수익창출력을 나타내는 충당금적립전영업이익(충전이익)은 2736억원을 기록했다. 신한캐피탈은 비용 절감에 성공했지만 핵심 이익의 부진으로 충전이익이 47.5% 줄었다. 판매관리비는 18.5% 감축하며 653억원 발생했다. 올해도 내실 위주의 경영에 나서면서 수익성 회복에는 다소 시간이 소요될 전망이다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

best clicks

최신뉴스 in 파이낸스

-

- 우리금융, '회장 3연임 주총 특별결의' 신설…금융권 영향은

- [카드사 글로벌전략 점검]신한카드, 글로벌 4각편대…카자흐, 'JV전환' 덕 봤다

- [여전사경영분석]NH농협캐피탈, 건전성 중심 운영 지속…상반기 실적 전망은

- [우리금융 동양생명 M&A]CET1비율 새 목표 '13%', 자본 배치 계획은

- [캐피탈사 해외법인 실적 점검]BNK캐피탈, 중앙아 법인 성장 궤도 안착…신사업 추진 지속

- [우리금융 동양생명 M&A]금융지주 계열 생보사, 중위권 싸움 불붙는다

- [Rating Watch]등급 상향 기대감 LG CNS, 남은 트리거 ‘차입금의존도’

- [IR Briefing]카카오뱅크, 월등한 여신 성장 자신감 배경엔 '개인사업자'

- [우리금융 동양생명 M&A]임종룡 회장 '비은행' 재건 완수, 추가 보강 계획은

- [은행경영분석]카카오뱅크, 수신 운용이 견인한 순익 성장세

김경찬 기자의 다른 기사 보기

-

- [여전사경영분석]NH농협캐피탈, 건전성 중심 운영 지속…상반기 실적 전망은

- [캐피탈사 해외법인 실적 점검]BNK캐피탈, 중앙아 법인 성장 궤도 안착…신사업 추진 지속

- [여전사경영분석]iM캐피탈, 3년 만에 기지개…수익 구조 최적화 '결실'

- [캐피탈사 해외법인 실적 점검]BNK캐피탈, 동남아서 희비 엇갈려…성장 동력 확보 집중

- [thebell interview]"수익성 회복에 집중, 기업·투자금융 확대로 미래 동력 확보"

- [여전사경영분석]우리금융캐피탈, 대손비용 부담 확대로 실적 개선 제동

- [교보생명 SBI저축 인수]SBI저축 김문석 체제 그대로, 교보생명과 시너지 방안은

- BNK캐피탈, 소매 연체 확대에 아쉬운 순익 '뒷걸음'

- 하나캐피탈, 올해도 이어진 영업 부진…수익성 회복 '위안'

- JB우리캐피탈, 2540억 목표 순항…실적 견인한 포트폴리오는