[부동산신탁사 경영분석]우리자산신탁, 신규 일감 확보 '순항'4분기 순손실 불구 연간 순손익 흑자, '알짜' 차입형 토지신탁 수주잔고 2924억 증가

이재빈 기자공개 2025-02-26 07:32:03

이 기사는 2025년 02월 24일 15시27분 thebell에 표출된 기사입니다

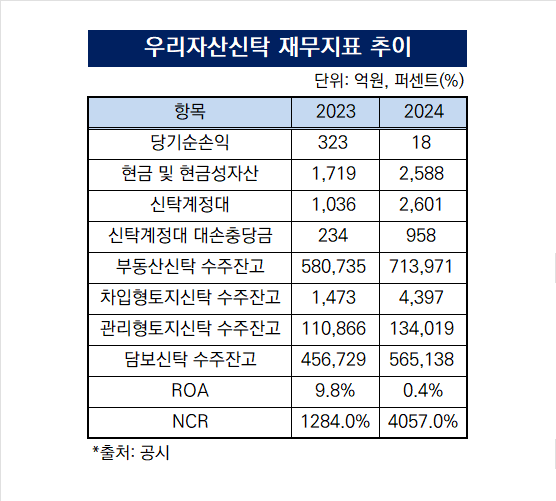

우리자산신탁이 업황 침체 속에서 연간 순이익 흑자를 유지했다. 건전성 지표는 지난해 유상증자를 통한 자본확충 효과로 업계 최고 수준으로 올라섰다. 다만 흑자 규모가 크게 감소함에 따라 수익성 지표는 전년 대비 악화됐다.미래 매출의 가늠자인 수주잔고도 확대됐다. 책임준공확약형 관리형 토지신탁의 신규수주가 제한되는 상황에서 상대적으로 높은 수익을 기대할 수 있는 차입형 토지신탁의 수주잔고가 3000억원 가량 늘었다.

◇신탁계정대 늘며 수익성 후퇴, 건전성 가늠자 NCR은 업계 '1위'

우리자산신탁의 2024년 연간 순이익은 18억원으로 집계됐다. 이는 323억원을 기록했던 전년 대비 94.4% 감소한 수치다.

2024년 4분기 순손익이 마이너스(-) 156억원을 기록한 여파다. 1분기부터 3분기까지 누적 순이익은 174억원이었다.

4분기 순손실의 원인은 신탁계정대다. 신탁계정대 투입이 급증하면서 관련 대손충당금 설정이 급증했다. 신탁계정대는 2024년 3분기 말 2164억원에서 2024년 말 2601억원으로 437억원 늘었다. 신탁계정대 대손충당금은 625억원에서 958억원으로 333억원 확대됐다.

신탁계정대는 상대적으로 회수 가능성이 낮은 책준신탁 사업지에 주로 투입된 것으로 풀이된다. 신탁계정대 대비 대손충당금 비중이 2024년 3분기 말 28.9%에서 2024년 4분기 말 36.8%로 늘었기 때문이다.

책준 사업장에 투입되는 계정대는 변제순위가 뒷단에 자리하기 때문에 상대적으로 충당금이 높게 설정된다. 또 우리자산신탁은 책준 사업장에 투입되는 계정대를 전액 고정이하로 분류하고 있다. 고정이하 자산의 충당금 적립비율은 최소 20% 이상이다.

신탁계정대 수치가 사실상 고점에 도달했다는 점은 긍정적인 요소다. 우리자산신탁이 책임준공 약정을 제공한 사업장들은 모두 2025년 상반기 중으로 공사를 마무리할 예정이다. 이들 사업장의 수도 3~4곳에 불과한 것으로 알려졌다. 기존 계정대가 일부 회수될 수 있는 점을 고려하면 2024년 말 수치가 사실상 신탁계정대 고점인 셈이다.

지급여력도 충분한 수준이다. 현금 및 현금성자산 규모는 2023년 말 1719억원에서 2024년 말 2588억원으로 50.6% 늘었다.

신탁계정대는 늘었지만 건전성을 가늠할 때 사용되는 영업용순자본비율(NCR) 지표는 개선됐다. 2024년 말 NCR은 4057%로 14개 신탁사 중 가장 높은 수준을 기록했다. 이는 1284%였던 전년 대비로도 2773%포인트(p) 개선된 수치다.

우리자산신탁이 지난해 그룹으로부터 대규모 유상증자를 받은 덕분이다. 앞서 우리금융지주는 2024년 3월 우리자산신탁에 대해 2000억원 규모 유상증자를 단행했다.

다만 수익성 지표 악화를 피하지 못했다. 자산을 활용해 수익을 창출하는 신탁사는 주로 총자산이익률(ROA)을 바탕으로 수익성을 평가한다. 2024년 우리자산신탁의 ROA는 0.4%로 9.8%였던 2023년 대비 9.4%포인트(p) 하락했다. 유상증자로 자산 규모가 크게 늘었지만 순이익은 오히려 후퇴한 결과다.

우리자산신탁 관계자는 "향후 추가 투입될 계정대 규모는 제한적"이라며 "수익성 지표는 2025년 하반기를 기점으로 개선될 것"이라고 설명했다.

◇차입형 토지신탁 수주잔고 3배 늘어, 담보신탁·관리신탁도 꾸준히 증가

미래 매출 전망은 밝다. 매출의 기초가 되는 수주잔고가 전년 대비 증가했기 때문이다. 부동산신탁 전체 수주잔고는 2023년 말 58조735억원에서 2024년 말 71조3971억원으로 22.9% 늘었다.

수주잔고가 가장 많이 늘어난 항목은 담보신탁이다. 45조6729억원에서 56조5138억원으로 10조8409억원 증가했다. 담보신탁은 수수료율이 상대적으로 낮지만 약정 제공이나 계정대 투입이 없기 때문에 리스크가 사실상 없는 상품이다.

관리형 토지신탁은 11조866억원에서 13조4019억원으로 20.9% 늘었다. 다만 수수료율이 높은 책준신탁이 아닌 일반 관리형 토지신탁이 대부분이다. 해당 상품의 수수료율은 통상 0.1~0.2%로 책정된다.

지난해 주요 관리형 토지신탁 신규수주는 서울 강서구 가양동 업무시설 개발사업으로 사업비가 5조1719억원에 달한다. 이밖에도 서울역 북부역세권 개발사업(3조1118억원)과 상봉9구역 도시정비형 재개발사업(8785억원), 대전 월평동 공동주택 개발사업(2367억원) 등을 관리형 토지신탁으로 수주했다.

3% 내외의 수수료율이 적용되는 차입형 토지신탁 수주잔고는 1473억원에서 4397억원으로 3배 가까이 늘었다. 신탁방식 정비사업 수요가 증가하면서 재개발·재건축 사업지 위주로 신규 일감이 확보됐다.

지난해 도시정비 사업 신규수주로는 서울 구로구 남구로역세권 도시정비형 재개발사업이 있다. 공동주택 299가구를 조성하는 프로젝트로 총 사업비는 1879억원이다. 노량진 은하맨션 가로주택정비사업(1482억원)과 온수역 동삼파크빌라 소규모 재건축(1053억원)도 사업비가 1000억원을 상회하는 알짜 프로젝트다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 인더스트리

-

- [i-point]'순손실' 인선이엔티, 영업권·무형자산 회계 처리 영향

- [i-point]큐브엔터, (여자)아이들·종속회사 호실적 '견인'

- [i-point]폴라리스오피스앱에 '퍼플렉시티·클로바노트' 추가

- [i-point]브이티, 작년 연결 기준 영업익 1109억 달성

- [IR Briefing]한텍 "LNG 수주 트럼프 1기 시절 2배 이상 기대"

- 현대건설, '풀 빌트인' 힐스테이트 황금역리저브 공급

- [i-point]제일엠앤에스, 190억 CB 발행 '신규 프로젝트 자금 확보'

- [컬리는 지금]3년차 뷰티컬리 순항…버티컬 플랫폼서 '수평 확장'

- [i-point]한컴아카데미, '2025 한컴 주니어 드론 코딩 캠프' 1기 성료

- [i-point]제이엘케이 ‘의료 AI 통합 플랫폼’ 미 FDA 승인 획득

이재빈 기자의 다른 기사 보기

-

- [부동산신탁사 경영분석]신한자산신탁, 책임준공 리스크 '선제적 반영'

- [부동산신탁사 경영분석]우리자산신탁, 신규 일감 확보 '순항'

- [이사회 모니터]'상장폐지' 신세계건설, 감사위원회 없앤다

- [건설리포트]'영업손실' 신세계건설, 이자비용·미수금 감축 '과제'

- [thebell note]신탁사 건전성 규제, 꼭 지금이어야 하나

- 이지스, 안산 데이터센터 개발 자금조달 '마무리'

- 마스턴운용, 리츠 수장에 이동준 전 KT투자운용 대표

- [PF Radar]이지스운용, 디큐브시티 리모델링 자금 2500억 확보

- [PF Radar]롯데건설, 이천 CJ물류센터 개발사업 전략 '재검토'

- [PF Radar]캡스톤자산운용, 부천 IDC 시공사 선정 '착수'