[레버리지&커버리지 분석]무림페이퍼, 1년내 만기도래 차입금 '1조' 넘었다사채·장기차입금 만기도래…유동비율 92→71% 급감

김지원 기자공개 2025-03-25 13:30:41

[편집자주]

기업의 재무건전성을 종합적으로 살펴보려면 레버리지 지표와 커버리지 지표를 함께 봐야 한다. 전자는 '빚의 규모와 질'을 보여준다. 자산에서 부채와 자본이 차지하는 비중을 비롯해 부채 내 차입금의 비중과 형태 등이 나타난다. 후자는 '빚을 갚을 능력'을 보여준다. 영업활동으로 창출한 현금을 통해 이자와 원금을 상환할 능력이 있는지 확인할 수 있다. THE CFO가 레버리지 지표와 커버리지 지표를 통해 기업의 재무 상황을 진단한다.

이 기사는 2025년 03월 21일 16시22분 THE CFO에 표출된 기사입니다

무림페이퍼는 현금창출력에 비해 차입 부담이 과중하다는 평가를 받는다. 빚이 자본보다 2.5배 많고 빌린 돈이 전체 자산 대비 57%다. 조단위 차입금 탓에 영업이익의 절반을 이자내는 데 사용하고 있다. 차입 부담은 예년과 유사한 수준이다.문제는 유동성이다. 만기가 1년 내로 도래한 차입금이 1조원을 돌파했다. 최근 몇년새 단기차입금이 꾸준히 늘어나는 추세다. 여기에 사채를 포함한 장기차입금의 만기가 다가오며 상환 부담이 커졌다. 지난해 말 유동비율은 90%대에서 70%대로 떨어졌다.

◇조단위 총차입금, 여전한 부담

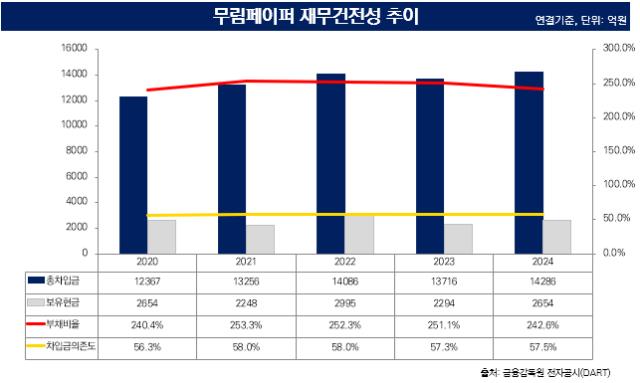

무림페이퍼는 작년 연결기준 부채비율은 243%를 기록했다. 지난 5년치 추이를 봐도 부채비율은 250% 내외였다. 부채가 자본보다 2.5배 많다는 뜻이다.

부채의 대부분이 차입금으로 이뤄졌다. 작년 연결기준 총차입금(장·단기차입금+사채+리스부채)은 1조4286억원이었다. 전체 부채 1조7580억원의 80% 수준이다. 차입금은 이자를 발생시키는 부채라 재무에 부담을 줄 수 있다.

차입금의존도도 높은 축에 속한다. 작년 연결기준 무림페이퍼의 차입금의존도는 57%다. 통상적으로 차입금의존도가 30%를 넘기면 관리가 필요하다고 본다.

조단위 차입금 탓에 이자부담도 만만치 않다. 작년 연결기준 이자비용은 480억원이다. 무림페이퍼는 지난해 연결기준 매출 1조3844억원, 영업이익 894억원을 기록했다. 영업이익의 절반을 이자를 지급하는 데 사용한 셈이다.

한국신용평가는 "외형 및 현금창출력 대비 차입부담이 과중한 수준"이라며 "투자지출·운전자본 부담·미래개발과 제일에쿼티파트너스 연결편입 이후 높은 수준의 재무부담이 지속되고 있다"고 평가했다.

◇올해 1조 갚는다…사채·장기차입금 만기도래

무림페이퍼의 차입규모는 예년과 비슷한 수준이다. 다른 점이 있다면 상환기한이 1년 채 남지 않은 차입금이 1조원을 돌파했다는 것이다. 총차입금의 77% 수준이다. 단기차입금이 지속적으로 증가한 데다 사채·장기차입금의 만기가 도래한 영향이다. 사업보고서에 따르면 무림페이퍼의 1년 이내 만기 도래 차입금은 1조969억원이다.

사채를 포함한 장기차입금의 만기가 도래했다. 작년 말 연결기준 유동성 장기부채는 4435억원이었다. 재작년 2509억원 대비 76% 증가했다. 장기차입금의 만기가 도래하며 유동부채로 분류된 것이다.

단기차입금도 증가하는 추세다. 연결기준 2021년 3830억원이었던 단기차입금은 2022년말 4826억원, 이듬해 5545억원, 지난해 6534억원으로 늘었다.

갚을 돈은 늘었지만 가진 돈은 예년과 비슷하다. 작년말 연결기준 단기금융상품을 포함한 보유현금은 2654억원이었다. 무림페이퍼는 그간 2000억원을 상회하는 수준의 현금을 보유해왔다. 차입을 갚기에는 부족하다.

유동비율도 떨어졌다. 상환시점이 앞당겨지며 2020년 연결기준 100%였던 유동비율은 재작년 91.7%, 올해 71.4%로 떨어졌다. 한해동안 20%p(포인트) 감소한 셈이다. 통상 유동비율이 100% 이상이면 적정하다고 판단한다.

차입금 상환을 위해 외부 자금조달이 불가피한 상황이다. 무림페이퍼 관계자는 "차입금은 매년 상환해갈 예정이고 추후 경영 상황이 개선되면 차입금은 더 줄어들 것"이라고 말했다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 인더스트리

-

- 동화약품 '4세 경영' 본격화, 윤인호 각자 대표 선임

- [회생절차 밟는 홈플러스]유동화증권 상거래채권 인정, 우선변제 계획은 없어

- [ROE 분석]허리띠 졸라맨 한샘, 1년 만 ROE 61%p 상승

- 주진우 복귀 사조산업, 수익성·승계 부담 '직접 정비'

- [주주총회 현장 돋보기]김승환 아모레 대표 "인수합병 가능성 열어둬"

- [주주총회 현장 돋보기]한미사이언스 김재교 단독 대표로…대주주는 '지원·감독'

- [크레버스 글로벌시장 재도약]'베트남 중심' 해외 사업 재개, 동남아 거점 공략

- [i-point]'프로모션 단행' 폴라리스오피스, AI 매출 551% 신장

- [봄바람 부는 크립토 B2B]쟁글, 공시→ERP→차세대 익스플로러 '선택과 집중'

- [i-point]시노펙스, 유럽 CE MDR 인증 '잰걸음'

김지원 기자의 다른 기사 보기

-

- [크레버스 글로벌시장 재도약]'베트남 중심' 해외 사업 재개, 동남아 거점 공략

- [레버리지&커버리지 분석]무림페이퍼, 1년내 만기도래 차입금 '1조' 넘었다

- [딥테크 포커스]에스앤에스텍, 중국 반도체 시장 확대 '수혜'

- [i-point]제이엘케이, 대혈관폐색 검출 솔루션 유효성 입증

- [캐시플로 모니터]'영업 잘한' 이노션, 현금흐름은 왜 줄었나

- 에스앤에스텍 허진구 CFO 3연임, 사외이사진 재정비

- [Company Watch]케이엔제이, 적자사업 정리 후 실적 '우상향'

- [레버리지&커버리지 분석]삼화페인트, 차입금 '양' 잡고 '질' 놓쳤다

- [Red & Blue]'최대주주 변경' 예고 아이엠, 7영업일 연속 주가 상승

- [i-point]대동, 상주 농업기계박람회 참가 '자율주행 농기계' 공개