SK건설, 인천 용현동 PF 300억 추가 조달 만기 1년6개월 ABCP 발행...사업 관련 PF대출 5800억

최욱 기자공개 2013-04-11 17:07:04

이 기사는 2013년 04월 11일 17:07 thebell 에 표출된 기사입니다.

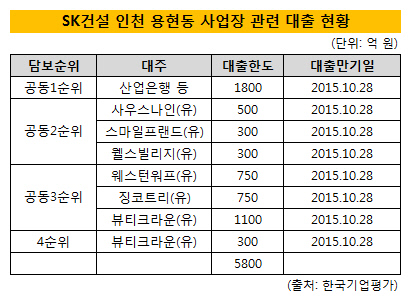

SK건설이 자산유동화기업어음(ABCP)을 발행해 인천 용현동 프로젝트파이낸싱(PF) 사업장에 300억 원을 추가로 조달했다. 이번 추가 조달로 이 사업과 관련된 우발채무 규모는 5800억 원으로 늘어났다.11일 신용평가업계에 따르면 SK건설은 특수목적회사(SPC) 뷰티크라운을 통해 300억 원 규모의 ABCP를 발행했다. IM투자증권이 발행주관사로 참여했고 우리투자증권이 업무수탁을 담당했다. 만기일은 내년 10월 28일이다.

한국기업평가는 "이 사업은 현재 각종 인허가를 진행하고 있는 단계이기 때문에 분양대금 회수 등과 관련해 불확실성이 존재한다"고 평가했다. 이 같은 위험 요소를 통제하기 위해 SK건설은 조건부 채무인수 약정을 맺었다. SK건설의 신용도를 바탕으로 ABCP는 A2+(sf)로 평가됐다.

인천 용현동 사업장은 SK건설의 대표적인 미착공 PF 사업장이다. 지난 2006년 프로젝트금융투자회사(PFV) 인포트가 ㈜SK로부터 저유소(貯油所) 부지를 매입하면서 아파트 3971세대를 신축하는 도시 개발사업이 시작됐다. 시공사인 SK건설을 비롯해 YM건설, 농협중앙회, 신한은행 등이 인포트의 출자사로 참여했다.

당초 토지오염 정화공사를 완료한 뒤 2011년 착공과 분양을 목표로 사업이 진행됐지만 부동산 경기 침체로 인해 착공 시기는 계속 뒤로 밀렸다. 사업이 지연되는 동안 PF 대출 규모는 3600억 원에서 5800억 원으로 증가했다.

PF 대출 규모가 커지면서 인포트가 부담해야 하는 이자비용도 늘어났다. 감사보고서에 따르면 지난해 인포트가 지불한 이자비용은 324억 원에 이른다.

SK건설 관계자는 "이번 자금 조달은 추가 사업비 마련을 위한 것"이라며 "규모가 큰 사업장이기 때문에 착공 시기를 신중하게 검토하고 있는 중"이라고 밝혔다.

|

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 전체기사

-

- [i-point]소니드에이아이, KADEX 2024 특별전시관에 '브레인봇' 전시

- [영풍-고려아연 경영권 분쟁]'최대 2.5조 베팅' MBK, 6호펀드서 실탄 마련했다

- [i-point]시노펙스, 대한신장학회 20회 부울경 혈액투석 심포지엄 참가

- [영풍-고려아연 경영권 분쟁]'끝까지 간다' MBK-영풍, '83만' 동일 선상 다시 격돌

- [영풍-고려아연 경영권 분쟁]치열해진 경영권 분쟁, 고려아연 재무 영향은

- [영풍-고려아연 경영권 분쟁]‘가격·법적 리스크’ 저울질, 기관투자자 선택은

- [빅블러 시대, 텔코와 금융의 만남]KT·신한금융, 사업 효용·글로벌 투자 연계력 강화 '방점'

- [i-point]노을, 아세안 AI 의료기기 시판 허가 획득

- [영풍-고려아연 경영권 분쟁]한국투자증권, 고려아연 백기사 '베인캐피탈' 돕는다

- [i-point]'미국 진출' 제이엘케이, 20% 무상증자 추진