[League Table]통합 NH證 초반 러시...ECM 2연패 시동[ECM/종합]대한항공·NHN엔터 유증 두각...한국證 IPO 2건으로 2위

민경문 기자공개 2015-04-02 06:11:00

이 기사는 2015년 03월 31일 19시21분 thebell에 표출된 기사입니다

우리투자증권과 NH농협증권 합병으로 거듭난 NH투자증권이 2015년 주식자본시장(ECM)에서도 어김없는 활약을 예고하고 있다. 5000억 원 규모의 대한항공의 유상증자를 성공적으로 마무리했을 뿐 아니라 씨티글로벌마켓증권과 함께 1조 원 규모의 현대글로비스 지분 블록딜을 성사시키는 저력을 보였다.아직 초반인 만큼 섣불리 단정짓기는 어렵지만 2분기부터 본격화될 기업공개(IPO) 실적까지 감안하면 NH투자증권이 2014년에 이어 연속으로 ECM을 석권할 가능성을 배제할 수 없어 보인다. 2014년 ECM 3강으로 분류됐던 한국투자증권과 KDB대우증권이 남은 기간 실적을 만회해 NH투자증권의 경쟁자로 떠오를 수 있을 지에 업계의 관심이 쏠리고 있다.

◇NH證, 대한항공·NHN엔터 유상증자로 승부 갈라

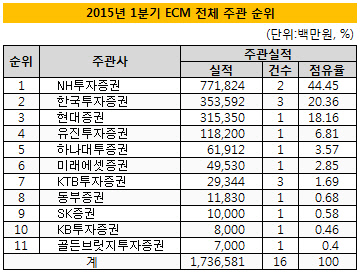

31일 더벨 플러스에 따르면 2015년 1분기 주관사가 참여한 ECM 거래(블록딜 제외) 규모는 1조 7365억 원이었다. 전년 동기(6954억 원)와 비교하면 두 배 이상 커졌다. 건수는 16건으로 지난해 1분기(17건)와 큰 차이가 없었지만 2000억 원 이상의 대형 ECM거래가 1분기부터 쏟아져 나온 탓이다.

증권사별로는 NH투자증권(7718억 원), 한국투자증권(3535억 원), 현대증권(3153억 원)이 주관 금액 기준 1~3위를 기록했다. 비중만 보면 이들 세 곳의 '빅3'의 주관 실적은 전체 시장의 83%에 육박했다. KTB투자증권이 유상증자 2건, IPO 1건으로 3건의 실적을 기록했지만 개별 거래 금액이 작아 전체 주관 규모는 300억 원에 미치지 못했다.

|

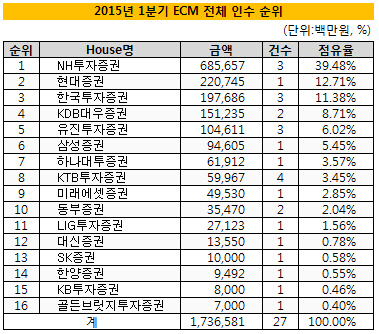

NH투자증권은 1분기 대한항공 유상증자(4985억 원)와 NHN엔터테인먼트 유상증자(2732억 원) 등 두 건의 ECM 딜을 주도했을 뿐 아니라 현대상선의 유상증자(2373억 원) 인수단에도 이름을 올렸다. 사실상 1분기 대형 유상증자 거래 3곳을 NH투자증권이 모두 섭렵했다고 해도 과언이 아니다.

대한항공과 NHN엔터테인먼트의 경우 대표 주관사이면서도 인수 비율이 각각 80%와 100%에 달했다. NH투자증권은 1분기 인수 실적 역시 6856억 원으로 선두를 달리고 있다.

거래 규모 1조 1576억 원의 현대글로비스의 블록딜까지 주관 실적으로 인정받았다면 NH투자증권이 경쟁사와의 격차를 더욱 벌릴 수 있었던 것으로 파악된다. NH투자증권은 씨티글로벌마켓증권과 함께 공동 대표 주관사로 활약했다. 백스톱(back-stop) 옵션 등 위험 부담이 컸던 만큼 정영채 부사장의 과감한 베팅이 돋보였던 거래였다.

|

◇한국證, IPO 2건 성사...현대證은 DGB금융지주 대표 주관 '두각'

한국투자증권은 1분기 현대상선 유상증자(2373억 원), 세화아이엠씨 상장(213억 원), NS쇼핑(2063억 원) 상장 등 3건의 거래를 대표 주관했다. 현대상선의 경우 과중한 재무 부담 때문에 유상증자 성공 가능성에 물음표가 찍히기도 했지만 저유가 기조에 힘 입은 주가 덕택에 별 무리없이 마무리됐다는 평가를 받았다.

NS쇼핑의 경우 지난해 공모 일정이 미뤄지는 등 한국투자증권 입장에서는 마음 고생이 적지 않았던 것으로 알려졌다. 하지만 공모 청약에서 최종 경쟁률이 237대 1을 기록하며 시장의 우려를 불식시키는 데 성공했다. 세화아이엠씨는 올해 첫 거래소 상장기업이었다. 한국투자증권의 경우 인수 순위에서는 NH투자증권, 현대증권에 이어 3위를 달렸다.

현대증권은 DGB금융지주 유상증자를 대표 주관했다. DGB금융지주는 대구은행·DGB캐피탈 출자와 우리아비바생명보험 인수를 위해 3154억 원의 유상증자를 실시한 것. 인수비율이 70%에 달해 2207억 원의 인수 실적을 쌓을 수 있었다. 경영권이 일본 오릭스로 바뀌는 과정 속에서 일궈낸 값진 딜이라는 평가가 나온다.

주관 부문 4위에 오른 유진투자증권은 대성산업 유상증자를 단독으로 주관한 실적을 인정 받았다. 증자 발표 후 주가가 폭락하면서 당초 목표 금액(2000억 원)이 1182억 원으로 반토막난 점이 유진투자증권으로선 아쉬운 대목이다.

이 밖에 하나대투증권과 미래에셋증권은 NS쇼핑의 공동 주관사로 참여해 각각 619억 원과 495억 원의 실적을 올렸다. 동부증권은 포시에스 상장을 대표 주관(118억 원)했으며 SK증권, KB투자증권, 골든브릿지투자증권은 각각 1건의 스팩(SPAC)을 상장시켰다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

best clicks

최신뉴스 in 전체기사

-

- 메리츠증권 PBS 진출 사력…NH증권 키맨 영입 '불발'

- VIP운용 조창현 매니저, '올시즌 2호' 4년만에 내놨다

- [2025 주총 행동주의 리포트]머스트의 조용한 '구조 개입'…침묵이 아닌 설계

- 한국증권, 채권형 중심 가판대 재정비

- 알토스벤처스, 크림 구주 인수 검토…1조보다 낮은 밸류

- 한화증권, 해외 라인업 강화 스탠스 '고수'

- [연금시장에 분 RA 바람]금융사도 일임 경쟁 참전…관건은 은행권 확보

- [택스센터를 움직이는 사람들]"고객만족 최우선시, 시나리오별 절세 노하우 제공"

- [thebell PB Survey]2분기도 미국 주식 중심…안전자산 선호 기류

- KB증권, '글로벌 분산' 키워드…KCGI펀드 선택