IPO 법률자문, 김앤장·태평양 '대격전' 미래에셋生·이노션 자문실적 대거 반영..최대어 LIG넥스원 9월 증시입성

김시목 기자공개 2015-07-28 09:56:20

이 기사는 2015년 07월 24일 11:43 thebell 에 표출된 기사입니다.

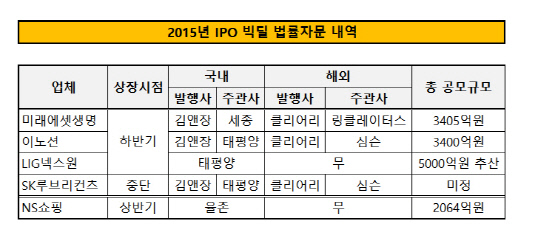

올해 기업공개(IPO) 법률자문시장의 수위 자리를 놓고 로펌들간 경쟁이 본격적으로 시작됐다. 하반기 대형 딜의 법률자문을 도맡은 김장법률무소, 법무법인 태평양 등 기존의 강자들이 전면에 얼굴을 내밀고 있다. 상반기 NS쇼핑 한 건으로 독주했던 법무법인 율촌은 선두 싸움에서 밀려났다.24일 관련 업계에 따르면 김장법률사무소와 법무법인 태평양은 이달 상장을 완료한 미래에셋생명, 이노션 등을 비롯 9월말 증시 입성 예정인 LIG넥스원까지 굵직한 매물의 법률자문 실적을 대거 쌓을 것으로 전망된다. 3건의 딜 개별 공모규모는 상반기 빅딜이었던 NS쇼핑보다 모두 크다.

|

실제 상반기 최대어였던 NS쇼핑의 공모 규모는 2064억 원 가량이다. 7월 상장을 완료한 미래에셋생명과 이노션의 공모 금액은 각각 3405억 원, 3400억 원에 달한다. 9월 상장을 추진 중인 LIG넥스원의 경우 공모 규모가 5000억 원 안팎으로 올해 랜드마크 딜로 꼽히고 있다.

하반기는 3건의 딜 법률자문에 고루 참여한 태평양, 김장 등이 치열한 순위싸움을 벌일 것으로 관측된다. 김장은 미래에셋생명과 이노션의 발행사측 법률자문을 맡았다. 태평양 역시 이노션의 주관사 법률자문을 포함 LIG넥스원의 발행사, 주관사측 법률자문 모두를 수임했다.

시장 관계자는 "IPO 빅딜이 몰린 하반기에 로펌들의 IPO 법률자문 실적과 순위가 결정될 것으로 보인다"며 "삼성 계열사의 초대형 딜이 나왔던 지난해와 같이 막판 의외의 IPO 매물이 등장할 가능성도 배제할 수 없기 때문에 결과를 쉽사리 예단할 수 없을 것"이라고 설명했다.

상반기 침묵을 지켰던 글로벌 로펌 역시 순위 싸움에 가세할 것으로 보인다. 클리어리 고틀립(Cleary Gottlieb Steen & Hamilton)은 미래에셋생명과 이노션 해외 트랜치 부문의 발행사 자문을 모두 맡았다. 링클레이터스와 심슨 대처&바틀릿(Simpson Thacher & Bartlett)은 각각 미래에셋생명과 이노션 주관사측 자문을 맡았다.

최근 초대형 딜로 꼽힌 SK루브리컨츠의 상장 중단 발표는 이들간 순위싸움에 큰 영향을 미치진 않을 것으로 전망된다. 김장, 태평양, 클리어리, 심슨 등은 모두 발행사와 주관사 측 법률자문사로 참여한다.

투자은행(IB) 업계 관계자는 "SK루브리컨츠가 상장 의사를 접으면서 자문실적에서 제외되겠지만 선두권 로펌들이 대부분 참여하고 있어 큰 영향은 없을 것"이라며 "오히려 의외의 딜이 나타나거나 코스닥 시장의 알짜 딜을 여러 건 수임하는 게 변수로 떠오를 수 있다"고 설명했다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 전체기사

-

- 경남제약 품는 휴마시스, 유통네트워크·진단키트 '시너지'

- [Company Watch]글로벌텍스프리, 프랑스 자회사 '적자 전환'

- [Red & Blue]'주목도 높아지는 폐배터리' 새빗켐, 침묵 깨고 반등

- [HLB '리보세라닙' 미국 진출기]시장 우려 불식 나선 진양곤, 갑자기 마련된 기자회견

- 효성화학 특수가스 사업부, '경영권 지분 매각'으로 선회

- 한양, 만기도래 회사채 '사모채'로 차환한다

- 동인기연, 'GS 출신' 30년 베테랑 전호철 상무 영입 '성장 방점'

- 에스트래픽, 적자 '일시적 현상'... 2분기 수익개선 기대

- [Company Watch]'자회사 회생신청' 투비소프트, 성과 없는 신사업

- '크라우드 펀딩' 와디즈, '테슬라 요건' 상장 추진