대우조선 매출채권 유동화 "기초자산 부족" 4월 만기 4500억대 회사채 대응방안…미청구공사대금 협상 절실

김장환 기자공개 2017-03-02 09:58:10

이 기사는 2017년 02월 28일 17시53분 thebell에 표출된 기사입니다

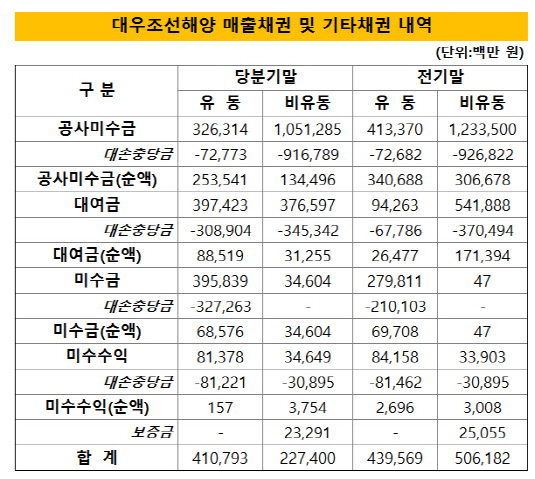

산업은행이 '4월 위기설'에 휩싸인 대우조선해양을 살리기 위한 방편으로 매출채권 유동화를 유력하게 검토 중인 것으로 알려지면서 활용 가능한 채권 규모가 과연 어느 정도 수준인지도 관심을 끈다. 단순 재무제표상 수치로 봤을 때는 수천억 원대 매출채권을 보유 중인 것으로 보이지만, 이를 전량 유동화할 수 있을 것이라고 판단하기는 어렵다. 결론적으로 유동화 가능한 매출채권은 그리 많지 않은 수준으로 분석된다.28일 금융감독원 전자공시에 따르면 대우조선해양은 지난해 9월 말 별도기준 약 6400억 원대 매출채권을 보유 중이다. 장·단기 매출채권과 미수금 등을 모두 포함한 내역이다. 실제 매출채권으로 볼 수 있는 공사미수금(대손충당금 제외)만 따로 떼어내면 이는 3880억 원 정도에 그치는 것으로 파악된다.

|

정작 이를 전액 유동화할 수 있을 것으로 보이지도 않는다. 일단 특수관계자로부터 발생한 매출채권은 유동화증권(ABS)을 발행하기가 어려운 기초자산으로 분류된다. 매출채권을 제공한 계열은 부실화가 심화된 곳이 대부분이고, 또 청산 등 절차를 진행 중인 곳도 눈에 띈다. 이 같은 상황에 놓인 매출채권만 약 1532억 원에 달한다. 이를 제외하면 유동화가 가능해 보이는 매출채권 규모는 2348억 원 정도다.

문제는 해당 매출채권 역시 단일 공사에서 발생한 미수금이 아니란 점에서 유동화에 걸림돌이 될 수 있다는 지적을 낳고 있다. 우량한 단일 선사에서 발생한 매출채권이라면 투자자들 입장에서 매력적으로 생각될 수 있겠지만, 복수의 매출채권을 토대로 ABS 발행을 추진할 경우 반대의 상황을 안고 있는 미수금 역시 대거 포함됐을 수 있다는 점을 고민해봐야 한다.

그렇다고 악성 매출채권을 모두 제외하고 나머지 우량한 채권, 혹은 단일 공사에서 발생한 채권만을 기초자산으로 유동화 절차를 단행하기에는 '절대량'이 부족하다. 대우조선해양의 매출액 대비 5% 이상에 해당하는 선박 건조 공사에서 발생한 매출채권은 지난해 9월 말 기준 약 650억 원대에 그치는 것으로 나타났다. 개별적으로 살펴보면 노르웨이계 다국적 에너지 회사인 스타트오일로부터 2012년 12월 수주한 마리너 탑사이드 해양플랜트 관련 매출채권이 298억 원으로 가장 많고, 나머지는 모두 소액이다. 지난해 9월 이후 눈에 띄는 신규 수주가 없었다는 점을 보면 현재 매출채권 현황도 이때와 큰 차이는 없을 것으로 전망된다.

금융권에서는 이를 기반으로 대우조선해양이 매출채권 유동화를 통해 확보할 수 있는 자금 수준은 많아야 1000억 원 안팎에 그칠 것으로 보고 있다. 산업은행이 대우조선해양을 두고 매출채권 유동화를 고심 중인 이유가 오는 4월 만기가 돌아오는 4500억 원대 회사채에 대응하기 위한 목적이란 점을 보면 크게 미흡한 수준이다.

만약 매출채권 유동화를 통해 4500억 원대 회사채에 대응하려면 대규모 미청구공사 대금을 적극 활용해야 할 것으로 보인다. 미청구공사 대금은 어음 등으로 받아둔 것이 아닌 단순 회계상 인식 계정이기 때문에 유동화를 할 수 있는 기초자산 자체가 없다. 다만 선사가 언젠가 지불해야 할 돈이란 점은 마찬가지여서 발주사가 이를 어음(매출채권)으로 전환만 해주면 유동화 가능 자산으로 충분히 활용 가능하다.

대우조선해양의 미청구공사 대금에서 가장 큰 몫을 차지하고 있는 선박 건조 공사는 역시 소난골이다. 대우조선해양은 2013년 10월 앙골라 국영사 소난골로부터 드릴십 2기를 수주하고 지난해 9월 인도 절차를 진행했지만 이를 여전히 성사시키지 못하고 있다. 앙골라가 IMF 구제금융을 신청하는 등 정부 차원에서 심각한 재정난에 휩싸인 탓이다. 산업은행은 SPC를 설립해 선박을 넘기고 세일앤리스백 방식으로 일부 대금을 결제받는 방안 등을 소난골과 협상 중이다.

결국 산업은행의 대우조선해양 매출채권 유동화 구상 역시 소난골과 협상이 성사돼야만 힘을 쓸 수 있는 전략으로 판단된다. 소난골에 얽혀있는 미청구공사 대금 중 절반만이라도 채권 전환에 성공하면 대우조선해양은 단번에 숨통을 틀 수 있다. 해당 미청구공사 대금은 8357억 원(대손충당금 제외) 규모로, 이에 대한 양측의 협상이 물밑에서 활발하게 진행 중인 것으로 관측된다.

산업은행 고위 관계자는 "4월 회사채 만기 대응을 위해 다양한 방안을 고민하고 있고 매출채권 유동화도 그 방안 중 일환인 것은 맞다"며 "소난골과 협상 등을 열심히 진행하고 있기 때문에 긍정적인 결과를 얻을 수 있을 것으로 본다"고 밝혔다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 전체기사

-

- '3조 몸값 반토막' 젠틀몬스터, 구주 거래 밸류 떨어진 이유는

- MBK-영풍 연합, 고려아연 '정기 주총 효력정지' 가처분 낸다

- 한국교통자산운용, 원더모빌리티에 500억 베팅

- '인프라 강자' 스톤피크, 아시아 2호 펀드 조성 추진

- '책임경영 강화' 현승윤 사장, 스톤브릿지캐피탈 지분 25% 확보

- [매니저 프로파일]건축학도에서 기업 해결사로, IMM크레딧 윤주환 전무

- [증권사 생크션 리스크 점검]톱10 중 제재 최다 신한증권, 내부통제로 달라질까

- [Deal Story]동원시스템즈, 계열 실적 안정성 통했다

- [Deal Story]한화호텔앤드리조트 공모채 2배 수요 확보 '완판'

- [Deal Story]한숨돌린 고려아연, 뜨거웠던 시장 반응에 안도