미래에셋대우, 덩치 대신 리스크관리 [증권사 일임업무 분석] 채권형 랩 축소…일반법인 등 법인자금 줄여

김현동 기자공개 2017-03-20 15:26:47

이 기사는 2017년 03월 15일 10시03분 thebell에 표출된 기사입니다

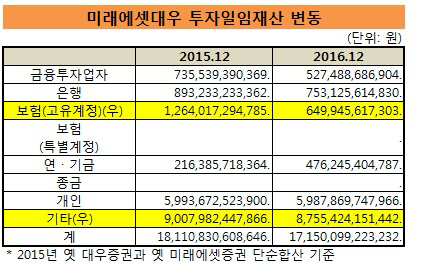

미래에셋대우가 투자일임 업무에서 덩치를 키우는 대신 리스크관리를 선택했다. 계약고를 적극 늘리지 않고 단기 자금 규모를 줄이는 전략을 취했다.15일 금융투자협회에 따르면 미래에셋대우의 투자일임 계약고(순자산총액)는 지난해 12월 말 현재 17조 1500억 원으로 2015년 말의 18조 1108억 원(옛 대우증권+옛 미래에셋증권 합산기준)에 비해 약 9600억 원 감소했다. 합병 과정에서 덩치를 크게 키울 것이라는 예상과 달리 계약고가 오히려 줄어든 것. 이 때문에 투자일임 계약고 순위에서 한국투자증권과의 격차가 더 벌어졌다.

투자주체별로 보면 법인자금이 줄었다. 옛 대우증권의 경우 일반법인 자금 비중이 가장 높았다. 이어 개인투자자, 금융회사 자금 순이었다. 반면 옛 미래에셋증권은 개인투자자의 비중이 80%를 넘을 정도로 절대적인 비중을 차지했다. 합병 미래에셋대우의 경우 일반법인 비중이 51%, 개인 비중이 35%로 나타났다.

투자일임 업무에서 옛 대우증권이 차지했던 위상이 컸던 영향이다. 다만 일임재산 규모의 변동을 살펴보면 보험사 고유계정 자금을 비롯해 일반법인, 금융투자업자, 은행 등의 일임재산이 동반 감소했다. 개인 일임자금은 소폭 줄었다(아래 '미래에셋대우 투자일임재산 변동' 참고).

|

미래에셋대우는 합병 과정에서 일반법인과 금융회사 등이 주로 이용하는 단기 운용자금 수단인 채권형 랩 규모를 줄인 것으로 전해졌다. 리스크 관리 차원에서 기업어음(CP) 등 유동성 자산의 규모를 줄이는 전략을 선택했다. 규모를 늘리기보다는 중복 부분을 해소하고 최적화 전략을 추구했던 것이다.

미래에셋대우 관계자는 "지난해 하반기부터 채권형 랩 비중을 줄였다"면서 "CP 등 유동성 자산 규모를 줄이는 것이 좋겠다고 판단해서 내린 전략적 선택"이라고 말했다.

채권형 랩 축소 전략으로 인해 운용 부문에서 유동성자산의 비중이 줄었다. 2015년 말 기준 유동성자산 비중은 88%(옛 대우증권+옛 미래에셋증권 합산)였는데 2016년 말에는 85%로 떨어졌다. 이에 비해 채무증권 비중은 같은 기간 3%에서 8%로 올라갔다. 옛 미래에셋증권에서 가장 큰 비중을 차지하던 수익증권은 합병 이후 비중이 줄어 들었다. 2015년 말 6%에서 2016년에는 4%로 떨어졌다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 전체기사

-

- [Red & Blue]'대웅체제 본격화' 시지메드텍, 주가 '꿈틀'

- [코스닥 신사업 '옥석가리기']이차전지 소재사업 나선 나노실리칸첨단소재, 조달 관건

- [다시 돌아온 초록뱀 그룹]원영식 회장, 쌍방울그룹 디모아 후방지원 '눈길'

- [VC 라운지 토크]벤처투자 '친목회 교과서’ 84모임, 클럽딜 결실 '끈끈'

- [거래재개 노리는 코스닥사]엔지스테크널러지에 베팅한 다산네트웍스, 재개 촉각

- [딥테크 포커스]유라클, 기업·기관용 AI 구축 원년 기대감

- 박셀바이오, 신사옥 구축 시동…첨생법 상업화 전략 본격

- [K-바이오텍 열전]고진국 알테오젠헬스케어 대표 "테르가제 해외 진출 시동"

- [제약바이오 현장 in]큐로셀, '림카토주' 적응증 확장에 넥스트 개발까지

- [제약사 IPO 전략 점검]제일약품 체질 개선 이끈 온코닉, 확고해진 3세 승계 기반