김앤장, '압도적 선두' 유지…태평양 '약진' [M&A/법률자문]태평양, 금호타이어 ·11번가 딜 자문으로 두 계단 상승

이민호 기자공개 2018-09-28 22:36:17

이 기사는 2018년 09월 28일 18시29분 thebell에 표출된 기사입니다

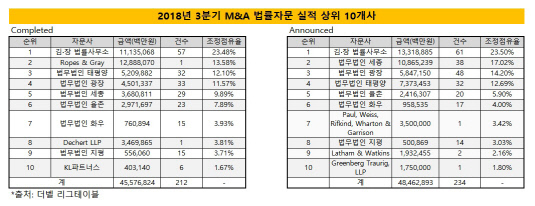

김·장 법률사무소(김앤장)가 2018년 3분기 누적 기준 인수합병(M&A) 법률자문 부문에서 1위 자리를 지켰다. 이미 오래된 김앤장의 독주 체제는 한때 광장 등 2위 그룹의 거센 도전에 직면하기도 했지만, 올들어 다시 격차를 벌이고 있는 형국이다. 법무법인 태평양이 3위로 두 계단 뛰어오른 점도 눈에 띈다.2018년 3분기 누적 더벨 M&A 리그테이블에 따르면 김앤장은 완료 거래 기준 법률자문 선두를 질주하고 있다. 자문 실적은 금액 기준 11조1351억 원, 건수는 57건으로 각각 집계됐다. 조정점유율은 23.48%다. 더벨은 타임차지(자문시간에 비례해 수임료를 책정하는 방식)로 수수료가 지급되는 로펌 특성에 맞춰 자문금액과 건수를 동시 반영한 조정점유율로 순위를 매기고 있다.

다만 김앤장의 3분기 누적 기준 조정점유율은 2분기 누적 기준 25.82% 대비 2.34%포인트 소폭 줄었다. 이는 3분기 김앤장이 관여한 딜의 거래 금액이 다소 작았기 때문으로 추정된다. 김앤장이 3분기 자문한 거래 중 규모가 1000억 원 이상인 경우는 KDB산은PE의 포스파워 주식 54.53% 취득(2600억 원), 호반건설의 리솜리조트 신주 100% 인수(2500억 원), VIG파트너스의 스타비젼 구주 및 신주 51% 취득(1375억 원), 코리아센터의 써머스플랫폼 주식 89.5% 인수(1000억 원) 등 네 건이다. 이 때문에 3분기만 따져보면 김앤장의 완료 거래 기준 순위는 3위(9568억 원, 12건)에 그쳤다.

롭스앤그레이(Ropes & Gray)는 2분기 완료한 19조8278억 원 규모 '빅딜'인 SK하이닉스의 일본 도시바(Toshiba) 메모리사업부 구주 100% 취득건에서 12조8881억 원을 확보한 영향으로 3분기에도 2위 자리를 유지했다. 조정점유율은 13.58%였다. 롭스앤그레이는 3분기 미래에셋-네이버아시아그로쓰펀드의 그랩(Grab Inc.) 인수를 마무리하며 1700억 원의 실적을 추가했다.

2분기까지 5위를 기록했던 태평양은 3분기 호실적을 달성하며 단숨에 3위로 올라섰다. 태평양은 3분기 누적 기준 5조2100억 원의 실적을 기록했으며 32건의 거래에 관여했다. 조정점유율은 12.10%를 기록했다. 태평양은 3분기에만 3조1445억 원, 13건의 거래에서 자문을 맡으며 이 기간 가장 많은 거래 금액을 나타냈다.

태평양이 3분기 호실적을 달성할 수 있었던 배경에는 7월 마무리된 중국 더블스타(Qingdao Doublestar Tire Industrial)의 금호타이어 인수건이 있다. 금호타이어 거래는 3분기 완료된 딜 중 가장 큰 규모로 꼽힌다. 해당 딜에서 태평양은 인수측 더블스타의 법률자문을 맡아 6463억 원을 실적에 추가했다. 이어 9월 완료된 H&Q코리아의 11번가(SK플래닛에서 인적분할된 신설회사) 상환전환우선주(RCPS) 취득에서도 인수측 법률자문을 맡으며 5000억 원을 추가 반영했다. 해당 거래는 금호타이어 딜에 이어 두 번째로 규모가 컸다.

이외에 태평양은 중국 텐센트(Tencent Group)의 블루홀 구주 8.5% 매입(4600억 원), 한화자산운용의 베트남 빈그룹(Vingroup Joint Stock Company) 신주 2.63% 취득(4475억 원), IMM인베스트먼트의 블루홀 구주 6.7% 매입(3600억 원), 대만 푸방생명보험의 현대라이프생명 신주 13.78% 취득(3000억 원) 등 굵직한 딜에 관여하며 순위를 끌어올렸다.

2분기까지 4위를 차지했던 법무법인 광장은 3분기 누적으로 거래 금액 4조5013억 원, 33건을 기록하며 순위를 유지했다. 조정점유율은 11.57%를 기록했다. 광장은 더블스타의 금호타이어 인수에서 매각측 자문을, H&Q코리아의 11번가 투자에서 매각측 자문을 각각 수행하며 실적을 쌓았다.

법무법인 세종은 2분기까지 3위에 올라있었지만 3분기에 5위(조정점유율 9.89%)로 내려앉았다. 세종은 3분기 완료된 딜 중 IMM인베스트먼트의 블루홀 구주 6.7% 인수에서 인수측 자문을, 코리아센터의 써머스플랫폼 주식 89.5% 취득에서 인수측 자문을 각각 맡았다.

6위와 7위는 각각 7.89%와 3.93%의 조정점유율을 차지한 법무법인 율촌과 법무법인 화우가 이름을 올렸다. 데처트(Dechert LLP), 법무법인 지평, KL파트너스가 그 뒤를 이었다.

이는 거래 완료시점을 기준으로 매긴 결과다. 발표 기준 순위는 김앤장, 세종, 광장, 태평양 등의 순서로 완료 기준 순위와는 다소 차이를 보인다. 세종은 3조5000억 원 규모 KCC-원익-SJL파트너스 컨소시엄의 미국 모멘티브퍼포먼스머티리얼스(Momentive Performance Materials) 구주 100% 취득건에서 그린버그 트라우리그(Greenberg Traurig LLP)와 인수측 공동 법률자문을 맡아 1조7500억 원의 실적 달성이 예정돼있는 등 아직 완료되지 않은 빅딜에 관여하고 있어 발표 기준으로는 2위로 뛰어올랐다.

|

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

best clicks

최신뉴스 in 전체기사

-

- [현대차그룹 벤더사 돋보기]에스엘, 승계 키워드 '내부 거래'…4세 경영도 준비

- [Company Watch]테크 전략의 핵심 하이브IM, 적자에도 '5000억 밸류'

- [i-point]신성이엔지, 데이터센터 '액침냉각' 기술 공개

- [윤석열 대통령 탄핵]금융지주, 불확실성 해소로 밸류업 탄력받나

- [윤석열 대통령 탄핵]원화, 단기 강세 흐름…변동성 확대 '촉각'

- [윤석열 대통령 탄핵]동력 잃은 금융 정책…백지화 가능성도

- [여전사경영분석]롯데캐피탈, 총자산 다시 늘었다…수익성도 방어

- [지방 저축은행은 지금]자산 84% 수도권 쏠림…M&A 구조조정 대상 '속출'

- [캐피탈사 리스크 관리 모니터]신한캐피탈, 한도 관리 세분화…PF 중심 고위험 자산 초점

- 63주년 맞은 캠코, 후임 사장 임명은 안갯속

이민호 기자의 다른 기사 보기

-

- [조선업 리포트]HD현대삼호, '운전자본 대응' 차입 여력은

- [조선업 리포트]'수주 호조' 선수금 유입에 차입금 다 갚은 HD현대삼호

- [조선업 리포트]고선가 수주 늘린 HD현대삼호, 돋보인 수익성

- [조선업 리포트]HD현대미포 사내이사, '지주사' 재무부문장이 겸직

- [조선업 리포트]HD현대미포, 차입여력 키워주는 유형자산

- [조선업 리포트]'선수금 유입' HD현대미포, 순차입폭 줄인 비결

- [조선업 리포트]'흑자전환' HD현대미포, 배경에 수주 호조

- [조선업 리포트]'이사회 경영' HD현대중공업, 사외이사 중심 위원회 구성

- [2025 theBoard Forum]"본질적 기능 '업무감독' 강화, 이사회 진화 열쇠"

- [조선업 리포트]HD현대중공업, 4조 부동산으로 조달여력 확보