올리패스, 기술성평가 성공…IPO '청신호' 한국기업데이터·이크레더블, 각각 A등급 부여…장외 바이오 최대어

양정우 기자공개 2019-04-03 13:00:00

이 기사는 2019년 04월 02일 16시31분 thebell에 표출된 기사입니다

장외시장 바이오 최대어인 올리패스의 기업공개(IPO)에 청신호가 켜졌다. 전문평가기관 2곳을 상대로 기술성 평가를 의뢰해 각각 'A' 등급을 받는 데 성공했다. 연내 코스닥에 입성한다는 IPO 플랜에 속도가 붙을 전망이다.2일 IB업계에 따르면 올리패스는 최근 전문평가기관인 한국기업데이터와 이크레더블에서 각각 'A'등급을 부여받았다. 지난해 말 평기기관 1곳에서 BB등급을 받았지만 수개월 만에 기술력을 확인받는 데 성공한 것이다.

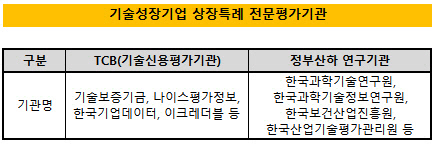

올리패스는 기술특례 상장을 시도하지 않는 만큼 한국거래소에 기술성 평가등급을 제시할 필요가 없다. 하지만 회사측은 IPO에 앞서 기술력에 대한 확신을 주고자 자진 신청을 결정했다. 기술특례 상장의 경우 전문평가기관 2곳에서 A등급과 BBB등급 이상을 받아야 한다. 올리패스는 기술특례 상장까지 가능한 수준의 기술력을 입증한 셈이다.

회사 관계자는 "올리패스의 플랫폼 기술은 확장성 측면에서 후한 평가를 받고 있다"며 "특정 질병에 고정된 약품이 아니라 플랫폼 기술이어서 각종 질환에 적용될 가능성이 무궁무진하다"고 설명했다.

올해 상반기 올리패스는 성장성 특례상장을 통해 코스닥 입성에 도전할 방침이다. 성장성 특례상장의 경우 자기자본 10억원 이상, 자본잠식률 10% 미만 등 필수 요건만 충족되면 상장주관사의 추천으로 IPO에 나설 수 있다. 상장주관사는 미래에셋대우와 키움증권이다.

한국거래소는 성장성 특례상장시 주관사의 재량을 폭넓게 인정한 만큼 IPO 이후 주가에 대한 책임도 요구하고 있다. 상장주관사는 풋백 옵션 의무를 져야 한다. 상장 뒤 주가 흐름이 부진할 경우 상장주관사는 공모가의 90% 가격으로 주식을 되사줘야 한다.

성장성 특례상장의 풋백 옵션 기간은 6개월에 달한다. 상장주관사가 IPO 기업의 주가 흐름에 대해 반년이나 책임을 지는 것이다. 그 대신 상장주관사는 기업에서 고액의 수수료를 지급받게 된다.

장외 시장에서 올리패스는 '바이오 최대어'로 꼽히고 있다. 한때 다국적제약사 BMS(브리스톨마이어스퀴브)와 기술수출 계약을 맺으면서 장외 시가총액이 2조원에 육박했다. 현재 장외 시총(5000억~6000억원)은 여전히 비상장 시장에서 최상위권이다. 회사측은 독자적으로 개발한 '올리패스 인공유전자 플랫폼' 기술을 활용해 RNA 치료제를 개발하고 있다.

올리패스는 벤처투자 시장에서 대규모 투자를 유치해 왔다. 지난 2017년 말에도 프리IPO(상장 전 지분투자) 차원의 투자를 유치했었다. SV인베스트먼트와 미래에셋벤처투자 등에서 총 350억원 가량을 투자받은 것으로 파악된다.

|

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

best clicks

최신뉴스 in 전체기사

-

- 키움증권 리테일 훼손 우려…이틀새 시총 2400억 증발

- 더본코리아, '노랑통닭' 인수 포기 배경은

- [i-point]탑런에이피솔루션, LG디스플레이 장비 공급 업체 등록

- [트럼프 제재 나비효과 '레드테크']한국 울리는 적색경보, 차이나리스크 확산

- [i-point]티사이언티픽, 파트너스 데이 성료…"사업 확장 속도"

- [i-point]빛과전자, 국제 전시회 참여 "미국 시장 확대"

- [탈한한령 훈풍 부는 콘텐츠기업들]잠잠한 듯했는데…JYP엔터의 중국 굴기 '반격 노린다'

- [LGU+를 움직이는 사람들]권준혁 NW부문장, 효율화 vs 통신품질 '균형' 숙제

- [저축은행경영분석]PF 늘린 한투저축, 순익 2위 등극…사후관리 '자신감'

- [저축은행경영분석]'PF 후폭풍' OK저축, 대손상각 규모만 3637억