CVC캐피탈 인수 추진 '여기어때' 몸값 수준은 PSR 6배 수준…"야놀자 동일한 적용은 무리" 분석도

김병윤 기자공개 2019-08-05 07:49:20

이 기사는 2019년 08월 02일 15시47분 thebell에 표출된 기사입니다

CVC캐피탈파트너스(이하 CVC캐피탈)가 바이아웃(buy-out)에 나선 여기어때(주식회사 위드이노베이션)의 몸값 수준은 어느정도일까. 동종 숙박O2O 기업인 야놀자의 투자 유치 벨류에이션을 대입해 보면 대강의 가치를 가늠해 볼 수 있다.여기어때의 피어(peer)그룹인 야놀자는 올해 싱가포르투자청(GIC)과 부킹홀딩스(Booking Holdings)로부터 1억8000만달러(약 2138억원) 규모의 투자를 유치한 것으로 알려졌다. 당시 1조 안팎의 기업가치가 적용됐다. 다만 손실이 이어지고 있는 수익구조 탓에 멀티플 적용이 제한적이었다는 게 투자은행(IB) 관계자들의 설명이다.

IB 관계자는 "투자 당시 야놀자의 에비타(EBITDA)와 당기순이익 모두 마이너스 값을 기록했기 때문에 멀티플 배수(EV/EBITDA)나 주가수익배율(PER) 등을 사용해 밸류에이션을 구할 수 없었다"며 "주가매출비율(PSR)과 향후 이익 추정치를 활용해 기업가치를 산출했다"고 말했다. 이 관계자는 이어 "최근 싱가포르투자청(GIC)로부터의 투자에서는 미국의 여행 O2O업체 프라이스라인그룹(Priceline Group)의 주가매출비율(PSR) 멀티플이 적영된 것으로 알고 있다"고 덧붙였다.

작년 매출 기준 프라이스라인그룹 PSR는 약 7배다. 지난해 야놀자의 매출(1500억원)에 7배 PSR을 적용하면 1조500억원 정도 지분가치가 산출된다. 같은 기간 연결 기준 야놀자의 순현금(24억원)을 빼주면 야놀자의 기업가치는 대략 1조476억원 정도로 산출된다.

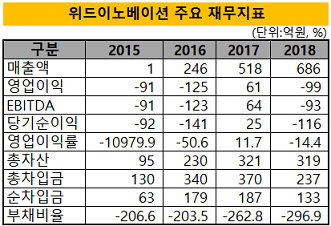

여기어때의 작년 전체 매출은 686억원이다. 영업손실은 99억원, 당기순손실 116억원을 각각 기록했다. 영업현금 창출 지표인 에비타는 -93억원이다. 여기어때 역시 적자 탓에 멀티플 배수나, PER 등을 적용해 벨류에이션을 도출하기 어렵다. 야놀자처럼 PSR 7배를 적용하면 지분가치는 4802억원이다. 여기에 순차입금 133억원을 감안하면 기업가치는 4935억원으로 계산된다.

CVC캐피탈의 여기어때 투자는 지분 100% 가치를 대략 3000억원 정도다. 자본확충 1000억원을 포함하더라도 PSR 7배를 적용시켜 산출한 가치에는 다소 못미치는 수준이다.

M&A 업계 관계자는 "여기어때의 수익성은 야놀자 대비 다소 떨어져 동일한 PSR 7배를 적용시키기에는 무리가 있다"며 "여기어때 역시 실적 추정치가 상당부분 반영됐을 것으로 보여진다"고 밝혔다.

최근 투자 내역을 감안했을 때, 여기어때 지분가치는 2년여 만에 1.6배 상승한 것으로 파악된다. 여기어때의 법인등기부등본에 따르면 2016년 7월 제3회 전환사채(CB)를 200억원어치 발행했다. 당시 보통주 한 주로 전환하는 가격은 293만2500원이다. 총 주식 수(5만5924주)에 전환가격을 곱하고, 전환사채 발행으로 유입된 현금성자산을 감안하면 포스트밸류(post value)는 1840여억원이다.

|

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 전체기사

-

- 키움증권 리테일 훼손 우려…이틀새 시총 2400억 증발

- 더본코리아, '노랑통닭' 인수 포기 배경은

- [i-point]탑런에이피솔루션, LG디스플레이 장비 공급 업체 등록

- [트럼프 제재 나비효과 '레드테크']한국 울리는 적색경보, 차이나리스크 확산

- [i-point]티사이언티픽, 파트너스 데이 성료…"사업 확장 속도"

- [i-point]빛과전자, 국제 전시회 참여 "미국 시장 확대"

- [탈한한령 훈풍 부는 콘텐츠기업들]잠잠한 듯했는데…JYP엔터의 중국 굴기 '반격 노린다'

- [LGU+를 움직이는 사람들]권준혁 NW부문장, 효율화 vs 통신품질 '균형' 숙제

- [저축은행경영분석]PF 늘린 한투저축, 순익 2위 등극…사후관리 '자신감'

- [저축은행경영분석]'PF 후폭풍' OK저축, 대손상각 규모만 3637억