잘나가는 SK머티리얼즈, 몸집 불리기 '광폭 행보' '탄산가스 생산' 한유케미칼 지분 80% 400억 인수…차입금 늘듯

박기수 기자공개 2019-11-29 08:59:42

이 기사는 2019년 11월 28일 14시49분 thebell에 표출된 기사입니다

SK그룹 편입 이후 캐시카우로 거듭난 SK머티리얼즈가 한 번 더 몸집을 불렸다. 탄산가스(CO₂) 제조업체인 한유케미칼의 지분 80%를 인수하면서다.SK머티리얼즈는 최근 금융감독원 전자공시시스템을 통해 한유케미칼의 지분 80%를 400억원에 인수했다고 공시했다. 취득예정 일자는 이달 29일이다. 취득 목적으로는 '신규 반도체 소재 포트폴리오 확보를 통한 미래 사업 경쟁력 제고'라고 밝혔다.

◇그룹 대표 반도체용 가스 업체로

한유케미칼은 SK머티리얼즈에는 새로운 영역인 반도체용 탄산가스를 생산하는 업체다. 한유케미칼의 다수 지분을 확보함으로써 지배력을 획득한 SK머티리얼즈는 반도체 소재 산업의 포트폴리오를 하나 더 추가할 수 있게 됐다.

한유케미칼은 SK머티리얼즈에는 새로운 영역인 반도체용 탄산가스를 생산하는 업체다. 한유케미칼의 다수 지분을 확보함으로써 지배력을 획득한 SK머티리얼즈는 반도체 소재 산업의 포트폴리오를 하나 더 추가할 수 있게 됐다.SK머티리얼즈는 OCI그룹에서 SK그룹으로 넘어온 2016년 이후 무서운 속도로 몸집을 불리고 있다. SK그룹으로 편입된 이후 SKC의 자회사였던 산업가스 생산 회사인 SK에어가스(당시 SKC에어가스)의 지분 80%를 750억원에 인수했고, 일본 트리케미칼과 합작해 반도체 프리커서를 생산하는 SK트리켐을 설립했다.

이후 2017년에는 일본 쇼와덴코사와 식각가스를 생산하는 SK쇼와덴코를 설립했고, 지난해 5월에는 310억원을 들여 SK에어가스의 잔여 지분(20%)을 인수했다.

빠른 속도로 사업을 확대한 결과 SK그룹 편입 3년 만에 매출 규모가 2배가량 커졌다. SK머티리얼즈의 2015년 연결 기준 매출은 3380억원, 2018년 매출은 6873억원이다. 고객사와 제품수도 각각 30개사에서 148개사로, 6개에서 36개로 늘어났다.

여기에 올해 한유케미칼을 인수하면서 반도체용 탄산가스마저 제품군에 올리며 그룹 내 대표적인 반도체 가스 소재 업체로 발돋움할 수 있게 됐다. SK머티리얼즈 관계자는 "반도체용 탄산가스의 수요가 늘어날 것으로 예측돼 포트폴리오 확대 차원에서 인수하게 됐다"고 밝혔다.

◇현금창출력 뛰어나…불어나는 차입금은 부담

이번 인수에서 눈여겨볼 점 중 하나는 인수 금액 400억원이다. 공시에 따르면 SK머티리얼즈의 지분 인수 방법은 '현금 취득'이다. 다만 재무제표상 올해 9월 말 별도 기준 SK머티리얼즈의 보유 현금은 24억원 뿐이다. 인수를 위해 차입이 불가피한 상황이라는 셈이다.

SK머티리얼즈 관계자는 "9월 말 재무제표상 나타난 금액보다 현재 보유하고 있는 현금량이 조금 더 많기는 하나 차입을 통해 인수 자금을 마련할 예정이다"라고 밝혔다. SK그룹 편입 이후 사업 규모만큼 무섭게 불어난 재무 부담이 우려될 수 있는 대목이다.

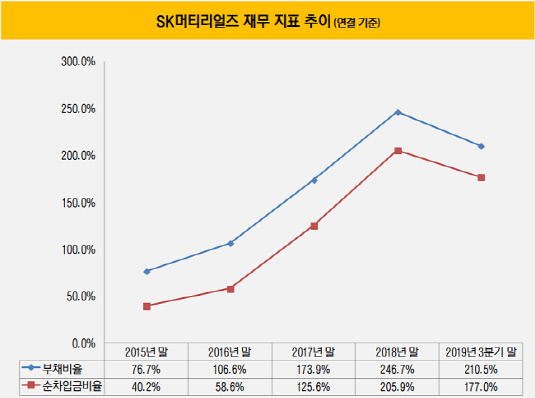

SK머티리얼즈의 올해 9월 말 별도 기준 부채비율은 156%로, SK 편입 전 2015년 말(51.5%)보다 100%포인트 이상 높아졌다. 연결 기준 부채비율은 210.5%로 부담이 없는 수치라고 보기는 힘들다.

세부 재무 지표를 살펴봐도 부담이 가중되고 있다는 사실을 확인할 수 있다. SK머티리얼즈의 올해 9월 말 별도 기준 차입금의존도와 순차입금비율은 각각 51.7%, 131.8%이다. 연결 기준으로는 58.5, 177%를 기록하고 있다. 이번 한유케미칼 인수 이후에는 이 수치가 소폭 상승할 것으로 보인다.

업계 일부에서는 SK머티리얼즈의 재무 부담이 높아지고 있는 것은 맞으나 현금창출력이 뛰어나기 때문에 현재의 부채 수준은 충분히 감당할 수 있을 것이라는 시선도 보내고 있다.

실제 2016년 이후 현재까지 SK머티리얼즈는 평균 영업이익률(별도)로 28.2%라는 높은 수치를 기록해오고 있다. 올해의 경우에도 9월 말 기준 총차입금 5203억원에 대한 이자 비용이 115억원에 달하나 영업이익(792억원)으로 충분히 대응이 가능한 수준이다.

SK머티리얼즈 관계자는 "한유케미칼 인수가 재무 구조에 큰 영향을 끼치지는 않을 것"이라고 말했다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 전체기사

-

- [i-point]샌즈랩, AI NDR 솔루션 일본 공급 개시

- 'PE 2년차' 오스템임플란트, 중국실적 타격 '미국·인도' 대안

- [와이바이오로직스 항암신약 로드맵]'뉴 모달리티' 도전 자신감, 원석 광산 플랫폼 'Ymax-ABL'

- [웹툰사 지배구조 점검]적자 커진 와이랩, 공격적 투자 전략 '난기류'

- [사외이사 BSM 점검]금융계열사 많은 한화그룹, '금융 특화' 사외이사 다수

- [thebell interview]"자본시장법 개정이 현실적…현 상법 체계 이상 없다"

- [ROE 분석]농협금융, 반등했지만 '여전히 은행계지주 바닥권'

- [조선업 리포트]'수주 호조' 선수금 유입에 차입금 다 갚은 HD현대삼호

- [Financial Index/삼성그룹]삼성전자, 잉여현금흐름 '20조' 육박…계열사 대부분 흑자

- [Red & Blue]'실적 개선' 감성코퍼레이션, 일본·대만·중국 개척 도전

박기수 기자의 다른 기사 보기

-

- [Financial Index/삼성그룹]삼성전자, 잉여현금흐름 '20조' 육박…계열사 대부분 흑자

- [캐시플로 모니터]한화 3형제 가족회사 한화에너지, 가용 현금만 5000억

- [조선업 리포트]한화오션, 든든한 자금줄 산은 덕 현금흐름 '이상무'

- [Financial Index/삼성그룹]삼성전자, 순현금만 93조…차입 부담 버거운 호텔신라

- [Financial Index/삼성그룹]삼성전자, 영업익 본 궤도로…수익성 독보적 1위 삼바

- [Financial Index/삼성그룹]삼성重 매출성장 1위, 삼바·삼전도 반등…고민 깊은 SDI

- [한화에어로스페이스 증자]한화에어로, 차입 조달했어도 부채비율 유럽과 '비슷'

- [한화에어로스페이스 증자]오션 연결로 부채비율 낮췄는데…유증이 최선이었나

- [Financial Index/삼성그룹]1년새 주가 어디가 올랐나…금융사·삼성重·삼바 '미소'

- 손재일 한화에어로 대표 "유증이 최선의 방법"