롯데제과, 회사채 저력 확인…'스테디셀러' 반열 [Deal Story]AAA급 민평 대비 저금리 조달 성공, 계열내 최고 몸값 예우

피혜림 기자공개 2020-02-11 16:32:45

이 기사는 2020년 02월 10일 17시47분 thebell에 표출된 기사입니다

롯데제과(AA0, 안정적)가 저금리 국면 속에서도 회사채 공모에서 흥행을 이어갔다. 최근 가파른 금리 하락 등으로 수익률 제고에 나선 기관들이 늘고 있지만 롯데제과 채권에서만큼은 예외였다.AAA등급 금리에 버금가는 민평 수준에도 투심은 뜨거웠다. 지난해 등급금리 대비 낮은 민평을 형성한 데 이어 이번에도 폭발적인 수요를 확인해 '스테디셀러' 채권으로 자리잡았다는 평가다.

◇저금리 우려 걷고 공모 '대박'

롯데제과는 10일 진행한 1100억원 규모 공모채(3년 단일물) 수요예측에서 5000억원에 달하는 자금을 끌어모았다. 발행금리는 민평보다 3bp가량 낮게 형성됐다. 미래에셋대우와 한국투자증권이 채권 발행 업무를 맡았다.

롯데제과 회사채는 단숨에 팔려나갔다. 롯데제과의 개별 민평금리가 등급(AA0)보다 두 노치 높은 'AAA' 수준에 형성된 점은 기우에 불과했다. 기관들은 주문 금리를 더욱 낮춰 청약했다. 웃돈을 얹어서라도 사들이려는 기관이 많았던 셈이다.

롯데제과는 AA급 발행사 중 단연 낮은 민평금리를 형성하고 있다. 7일 KIS채권평가 기준 롯데제과의 3년물 민평금리는 1.588%였다. 등급금리(1.653%)는 물론 AAA등급 금리(1.605%)보다도 낮은 수준이다.

이번 흥행으로 롯데제과는 인적분할 이후에도 우량 채권으로 시장 내 안착하게 됐다. 롯데제과는 지난해 6월 분할 후 첫 발행에서 오버부킹을 기록해 등급금리보다 낮은 수준의 민평을 형성했다. 이어 올해 조달에서도 저금리 발행에 성공하는 등 채권 시장 내에서 몸값을 꾸준히 높이는 모습이다.

◇실적 안정성 부각, 압도적 몸값 기록

롯데제과의 실적 안정성 등이 채권 시장내 인기를 높였다는 평가가 나온다. 롯데제과는 롯데그룹 계열사 중 실적 변동성이 상대적으로 미미한 곳으로 꼽힌다. 국내 건과와 빙과 시장에서 1위의 시장지위에 오른 데다 국내 제과시장 성장 둔화에 대응해 분할 전부터 해외 시장 겨냥에 나섰다.

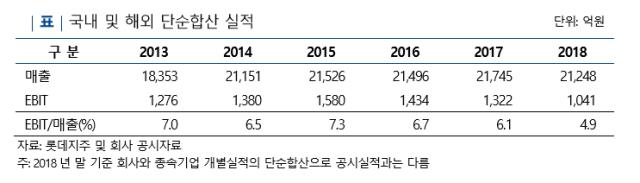

이를 기반으로 롯데제과는 국내·해외 단순합산 실적 기준 연간 2조 1000억원대 매출을 유지하고 있다. 중국발 사태 등에 따라 실적 변동성이 높은 롯데호텔과 롯데쇼핑 등과 대조적이다.

분할 후 약화됐던 재무지표 역시 안정궤도에 오르고 있다. 롯데제과는 분할 당시 대부분의 차입금을 이관받은 데다 분할 후 해외 제과회사 인수 등에 나서 차입 부담이 심화됐다. 분할 직전 72.9% 수준이었던 부채비율이 2018년 130%까지 급증한 배경이다.

다만 안정적인 영업현금흐름과 롯데지주 현물출자 등에 힘입어 관련 지표는 개선되고 있다. 지난해 3분기말 연결 기준 부채비율은 105% 수준까지 떨어졌다.

롯데제과는 펀더멘탈 등에 힘입어 롯데그룹 내에서도 높은 채권 가격을 유지하고 있다. 7일 KIS채권평가 기준 동일 등급(AA0)을 보유 중인 롯데쇼핑과 호텔롯데, 롯데칠성음료, 롯데지주 등의 3년물 민평금리는 1.6%대 수준이었다. 신용등급이 높은 롯데케미칼(AA+) 민평 또한 1.592%로, 롯데제과보다 높은 수준을 형성하고 있다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

best clicks

최신뉴스 in 전체기사

-

- 넥슨, '카잔'으로 오랜 숙원 푸나

- [i-point]DS단석, 영남 지역 산불 피해 지원 성금 5000만원 기부

- [Company Watch]율곡, 지정감사 통과 '코스닥 상장 탄력'

- [i-point]엔켐 "美 대중 관세로 반사이익 기대"

- [윤석열 대통령 탄핵]새정부 출범 대응 고심, '무게 실리는' 재계 대관조직

- [석유화학 숨은 강자들]유니드, 오너 3세 이우일 체제 안착…'지분승계'만 남아

- [한화그룹 승계 로드맵 점검]오션 지분매입·에어로 유증, 이사회 투명성 지켜졌나

- [한화그룹 승계 로드맵 점검]김승연 회장의 '과감한' 결단, 승계 속도 높였다

- [Red & Blue]유상증자부터 승계까지 '요동친' 한화에어로스페이스

- [중견 철강사 생존전략]'무관세' 종료 美시장…KG스틸USA, 실적유지 가능할까