'1.8조 자산매각' SK E&S, 등급전망 회복…사용처 관건 CGH 지분 현금화, 한기평 '신중론'… 재무개선 용도 VS 배당 확대 '예의주시'

피혜림 기자공개 2020-04-20 15:02:06

이 기사는 2020년 04월 17일 15시06분 thebell에 표출된 기사입니다

SK E&S(AA+)가 중국 민영가스업체 차이나가스홀딩스(China Gas Holdings·CGH) 지분을 전량 매각해 2조원에 육박하는 자금을 현금화했다. SK E&S는 재무구조 개선을 위해 이번 매각에 나섰다. 조단위 매각 자금을 기반으로 SK E&S 신용등급에 달린 '부정적' 아웃룩을 완전히 뗄 수 있을 지 관심이 쏠린다.'부정적' 아웃룩을 달고 있는 한국기업평가는 지분매각 효과에 대해 신중하게 접근하고 있다. 과거 지분 매각 후 대규모 배당 등을 실시해 재무구조 개선 효과가 크지 않았던 만큼 자금 사용처 등을 확인한 후 결정하겠다는 입장이다. CGH 지분의 경우 SK E&S의 신용도를 보강하는 요소였던만큼 매각자금 사용처에 따라 신용도 방향이 더욱 뚜렷해질 전망이다.

◇CGH 지분 매각, '안정적' 복귀할까

17일 금융감독원 전자공시시스템에 따르면 SK E&S는 보유 중이던 CGH 주식 5억3503만4500주를 시간 외 대량매매(블록딜) 방식으로 매각했다. 처분 금액은 1조 8140억원 수준이다. 이번 매각으로 SK E&S는 본사가 보유했던 CGH 지분을 전량 매도했다.

SK E&S는 공시를 통해 이번 매각 목적이 재무구조 개선이라고 밝혔다. 재무구조 개선은 SK E&S 신용등급 평정의 핵심 요소 중 하나였다. SK E&S는 신규 발전소 투자 등을 늘린 결과 수년간 차입부담이 급증해 2017년부터 국내 신용평가사로부터 '부정적' 아웃룩을 달기 시작했다. SK E&S가 자산 매각 등에 나서게 된 배경이다.

이번 매각으로 SK E&S는 크레딧 우려를 해소할 수 있는 기반을 마련했다. CGH 지분 매각 자금은 SK E&S의 지난해말 연결기준 총자산(10조 9190억원)의 16%에 달하는 규모다. 과거 신용평가사가 SK E&S 재무구조 개선 계획의 핵심 축으로 주목했던 유상증자(6778억원)와 파주에너지서비스 지분 매각(8967억원) 규모를 뛰어넘는 수준이다.

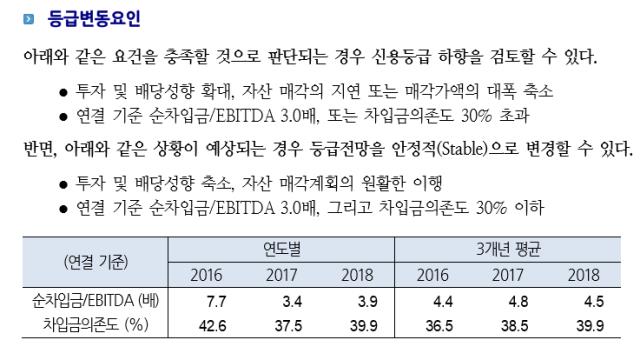

현재 SK E&S에 '부정적' 아웃룩을 달고 있는 곳은 한국기업평가다. 한국기업평가는 지난해 정기평가를 통해 SK E&S의 등급 아웃룩을 '안정적'에서 '부정적'으로 바꿔달았다. 이미 SK E&S의 재무지표는 한국기업평가가 제시한 하향 트리거 일부도 충족하고 있다. SK E&S의 지난해말 연결기준 차입금의존도는 37.3%로, 등급 하향 검토 기준 중 하나인 '차입금의존도 30% 초과'에 해당한다.

반면 NICE신용평가는 지난해 정기평가를 통해 NICE신용평가가 SK E&S의 등급(AA+) 아웃룩을 '부정적'에서 '안정적'으로 바꿔달았다. 지난해 파주에너지서비스 자산 매각과 투자 축소 전망 등이 주효했다. 한국신용평가의 경우 2011년부터 줄곧 '안정적'을 달고 있다.

◇배당 유출 등 불안 여전, 자금 사용처 '촉각'

다만 한국기업평가는 SK E&S의 '안정적' 복귀에 신중한 모습이다. 과거 SK E&S가 각종 지분 매각 등에 나선 후 재무구조 개선보다 배당 등에 집중했기 때문이다. 이번 매각 자금 역시 배당 등으로 유출될 수 있는만큼 사용처를 예의주시하고 있다.

한국기업평가 관계자는 "대부분의 매각 자금이 재무구조 개선에 쓰이면 신용도에 긍정적"이라면서도 "다만 SK E&S는 과거 고배당 정책을 이어왔기 때문에 자금 용처가 확실히 결정되기 전에는 등급을 결정하기 어렵다"고 말했다.

실제로 지난해 SK E&S는 파주에너지서비스와 CGH 지분 매각 이후 대규모 배당에 나서 재무구조 개선 효과를 상쇄했다. SK E&S는 지난해 1월 파주에너지서비스 지분 49% 매각으로 8967억원의 자금을 확보했지만 이후 전년 당기순익(4390억원)의 153%에 달하는 배당을 지급했다. 지난해 9월 차이나가스홀딩스 지분 3.3% 매각으로 7868억원을 현금화한 후에도 상황은 비슷했다.

문제는 이번 매각 자산의 경우 이미 SK E&S의 신용도를 보강하는 요소였다는 점이다. 차이나가스홀딩스 등 비영업자산 가치는 SK E&S 신용도의 핵심 재무적 버퍼 중 하나였다. 한국기업평가는 CGH의 높은 환금성과 장부가액을 상회하는 자산가치 등을 감안해 SK E&S의 신용도에 반영하고 있다.

CGH 지분이 신용도를 보강했던 만큼 이번 매각으로 재무적 융통성을 발휘할 수 있는 자산이 현금으로 바뀐 셈이다. 이에 따라 CGH 매각자금이 재무구조 개선에 쓰이지 않을 경우 SK E&S의 등급 하향 압력이 더욱 심해질 가능성도 있다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 전체기사

-

- [thebell League Table]NH증권, 자산유동화 시장서 단숨에 KB증권 제쳤다

- [thebell League Table]시장 위축되자 딜 몰렸다…DB증권 1위 수성

- [thebell League Table]여전채 주관 경쟁 시작, KB증권 선두 유지할까

- [thebell League Table]NH증권, DCM 1위 경쟁 올해는 다르다

- [thebell League Table]회사채 63조 역대급 발행, 두드러진 양극화

- [thebell League Table]일반 회사채 시장서 NH증권 두각 1위 등극

- [i-point]APS, 김영주 COO 선임…"사업 재편 가속화"

- [i-point]하이파킹-두산큐벡스, 스마트 주차관리 솔루션 구축 협력

- [사외이사 BSM 점검]롯데그룹, 기업인 사외이사 선호…타기업 출신 다수 영입

- 롯데의 '억울함'을 풀어줄 바이오로직스