LS일렉트릭, 회사채 수요예측 흥행…1500억으로 증액 4300억 신청, 모집액 4배…이자율 '민평금리+11bp' 확정

강철 기자공개 2020-05-08 15:23:07

이 기사는 2020년 05월 07일 13시23분 thebell에 표출된 기사입니다

수요예측에서 모집액의 4배가 넘는 주문을 모은 LS일렉트릭(옛 LS산전)이 공모채 발행액을 1500억원으로 늘린다. 추가로 확보한 500억원은 주요 거래처 결제대금 지급에 활용할 계획이다.7일 금융감독원에 따르면 LS일렉트릭은 182회차 3년물 공모채의 발행액을 1500억원으로 확정했다. 그 결과 당초 마련하려 했던 1000억원 외에 추가로 500억원을 확보했다. 1500억원은 오는 11일 들어온다.

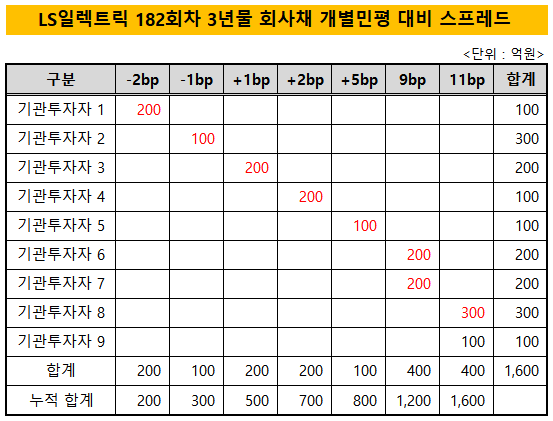

수요예측 흥행에 따른 증액 발행이다. LS일렉트릭과 대표 주관사단은 지난달 28일 기관 투자자들을 대상으로 3년물 공모채의 수요예측을 진행했다. 연기금, 은행, 보험사, 운용사 등이 총 31건의 매수 의사를 표시했다. 이 과정에서 모집 예정액인 1000억원의 4배가 넘는 4300억원의 주문이 몰렸다.

LS일렉트릭은 가산금리 스프레드를 등급민평 수익률의 '-0.40~+0.40%'로 제시했다. 모집액 1000억원은 +0.09%(9bp) 구간에서 수요를 충족했다. 근래에 공모채 가산금리가 대부분 밴드 최상단에서 결정되고 있는 점을 감안할 때 만족할 만한 이자율이라는 평가가 나온다.

다만 1500억원 증액을 결정하면서 가산금리 구간은 +9bp가 아닌 +11bp로 높아졌다. 그 결과 최종 이자율은 등급민평 수익률인 1.707%에 11bp를 더한 1.817%로 결정됐다.

LS일렉트릭은 1500억원 중 1000억원을 만기채 차환에 사용할 계획이다. 곧 만기가 돌아오는 176회차 5년물(500억원)과 179회차 3년물(500억원)을 갚는데 투입한다. 이들 만기채의 금리는 2.1~2.3%다.

이번 공모채의 금리가 1.82%인 점을 고려할 때 차환이 이뤄지면 연간 수억원의 금융비용 절감 효과가 발생할 것으로 예상된다. 금리 상승을 감수하고 증액 발행을 결정한 것은 만기채의 이자율이 2%가 넘는 점을 염두에 둔 조치로 해석된다.

차환용 1000억원 외에 추가로 확보한 500억원은 원재료·자재 매입, 프로젝트 공사비 지급 등에 활용한다. 세부적으로 삼성SDI에 294억원, 성신산전에 46억원, LS사우타에 26억원, 산전정밀에 24억원, 포스코인터내셔널에 13억원을 각각 결제할 방침이다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

best clicks

최신뉴스 in 전체기사

-

- [PE 포트폴리오 엿보기]오케스트라PE, 반올림피자 볼트온 효과 '가시화'

- 신한증권 '콥데이' 문전성시…운용업계 참여 '후끈'

- 외면받던 TDF ETF, 3년만에 재조명 배경은

- 신한PWM '라운지형' 리뉴얼 속속…반포센터 벤치마킹

- "강남 VVIP 타깃, 리빙트러스트 특화점포 만든다"

- NH증권, 신흥국에 주목…미국 주식 비중은 축소

- 한투밸류, '글로벌리서치배당인컴' 월지급형 내놓는다

- [Deal Story]'실적 주춤' LX하우시스, '파트너 보강'에 회사채 흥행

- [회생절차 밟는 홈플러스]'고소장'에서 물러선 증권사, 다음 스텝은

- [Deal Story]CJ제일제당, 공모채 조 단위 수요…금리도 '만족'