[CFO 워치]㈜이마트 현금흐름으로 본 '재무건전성·투자금' 두토끼 잡는법마곡부지·금융자산 매각으로 투자금 마련, 신규차입보다 상환에 집중

최은진 기자공개 2020-09-04 11:03:01

이 기사는 2020년 09월 01일 16시02분 thebell에 표출된 기사입니다

신규투자와 재무건전성 확보라는 두마리 토끼를 쫓는 ㈜이마트의 노력은 현금흐름표를 통해 확인할 수 있다. 상반기 기준 처음으로 투자활동현금흐름이 '순유입'으로 나타났고 재무활동현금흐름은 5000억원을 웃도는 '순유출'을 보였다. 올해 약 1조원에 달하는 투자를 계획했던 ㈜이마트는 투자금을 부채가 아닌 자산매각을 통해 확보하는 전략을 펼쳤다.㈜이마트는 지난해 별도기준으로 2500억원의 영업이익을 거두며 반토막 난 실적을 나타냈다. 연결기준으로 볼 때도 연간 5000억원 가량 벌던 영업이익이 1000억원대로 급전직하 했다. 3%대를 꾸준히 유지하던 영업이익률은 0.8%로 떨어졌다. ㈜이마트가 자체적으로 벌이는 마트사업이 부진한데다 자회사들도 줄줄이 적자를 본 데 타격을 입었다.

실적급락은 재무여건 악화 부메랑으로 왔다. 리스에 대한 회계처리 기준까지 비우호적으로 바뀌면서 부채비율은 별도기준으로 80%, 연결기준으로 100%까지 치솟았다. 창립 후 최저 실적과 최악의 재무상황을 맞게 됐다.

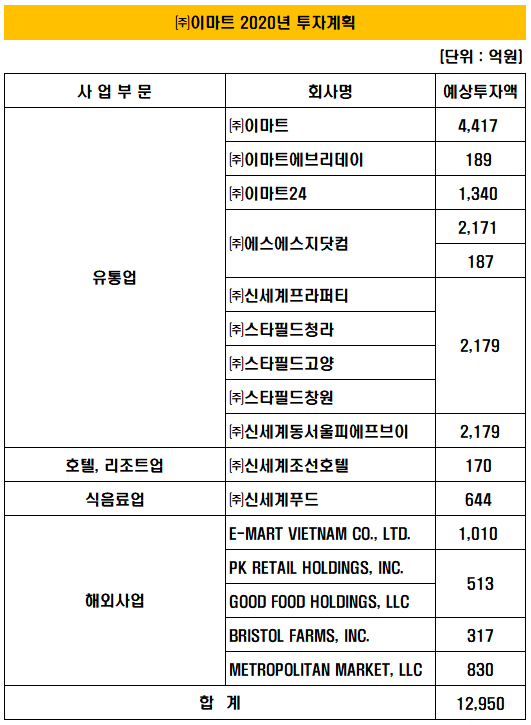

하지만 ㈜이마트의 투자본능은 여전했다. 유통 패러다임이 변화한 데 따라 도태되지 않기 위해 아끼지 않고 투자에 나섰다. 올해도 ㈜이마트가 계획한 투자규모는 별도기준으로 4417억원, 연결기준으로 1조3000억원이었다. 재무건전성을 확보하면서 투자를 계속해야 하는 난제를 떠안게 됐다.

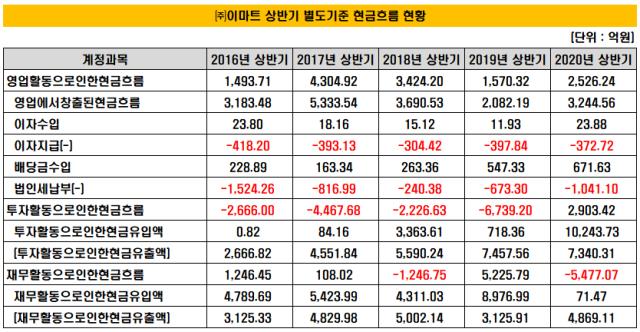

대규모 투자금을 마련하면서도 재무부담을 낮춰야 하는 ㈜이마트의 고민은 현금흐름표에 잘 드러나 있다. 우선 ㈜이마트의 별도기준 순이익이 전년도 같은기간 대비 5배 이상 늘어났다는 점이 고무적이었다. 여기에 이자수입이 늘고 이자지급이 줄어들면서 영업활동 현금흐름이 1000억원 가량 증가한 2526억원을 기록했다.

투자활동 현금흐름은 창립 후 처음으로 순유입으로 나타났다. 투자활동에 지출된 금액은 예년수준 만큼인 약 7340억원 규모지만 1조원이 넘는 금액이 유입되면서 이를 상쇄했다. 통상 상반기 기준 자산 및 금융상품 매각 등으로 유입되는 금액이 적게는 1억원, 많게는 3000억원 정도였다는 점을 감안하면 올해 유난히 많은 자산이 매각됐다는 점을 알 수 있다. 신규투자를 위해 기존 자산을 매각하는 결단을 내린 셈이다.

㈜이마트는 올초 8200억원에 달하는 마곡부지를 매각했다. 2013년 2400억원에 매입한 부지로, ㈜이마트가 한창 밀던 스타필드를 조성하려던 계획이었다. 그러나 온라인으로 급변하는 유통 환경 속에서 오프라인 점포를 확장하는 데 부담을 느끼면서 결국 매각을 결단했다. 최근에는 계열사인 ㈜신세계에 장충동 일대 부동산을 637억원에 매각했다.

이밖에 유동 금융자산도 감소하면서 2134억원의 현금이 유입된 것으로 나타났다. 유동 금융자산 매입으로 787억원이 유출되기는 했지만 전체 금융자산 규모가 약 5000억원 가량 줄어든 것으로 보아 매입보다는 매각규모가 더 컸다는 점을 알 수 있다.

재무건전성을 확보하는 차원에서는 신규차입보다는 상환에 더 매진했다. 재무활동 현금흐름을 보면 창립 후 최대규모의 현금이 순유출 된 것으로 나온다. 현금 유입액이 71억원으로 역대 최저 수준이고, 유출액은 4900억원으로 집계됐다. 이에따라 재무활동으로 순유출된 금액은 총 5477억원으로 나타났다.

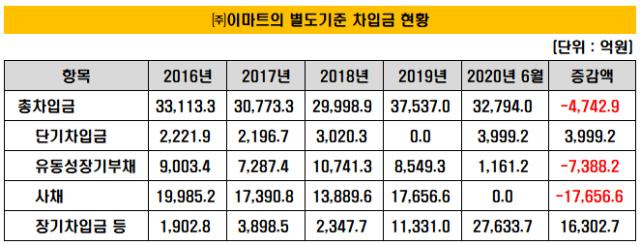

실제로 ㈜이마트의 별도기준 차입금 내역을 보면 지난해 말 대비 단기차입금이 3999억원, 장기차입금이 1조6300억원 늘어났다. 다만 이는 운영자금 조달에 따른 것으로, 매년 상반기 수준과 별 차이가 없다. 반면 사채는 1조7657억원 줄어들면서 전체적으로 총차입금이 4700억원 감소했다.

이처럼 ㈜이마트는 차입보다는 자체여력을 통해 투자금 마련에 적극적으로 나서면서 재무안전성과 투자금 조달이라는 두토끼를 잡고 있다. 실제로 차입 이외의 자체 조달로 가능한 현금여력을 나타내는 내부순현금흐름(ICF)은 지난해 상반기 마이너스(-) 5800억원에서 올해 상반기 플러스(+) 4750억원으로 크게 증가했다.

결과적으로 ㈜이마트는 부채비율을 별도기준으로 70.6%로, 전년도 상반기 78.6%보다 8%포인트 가량 줄이게 됐다. 차입금 의존도는 25.7%에서 22.1%로, 이자보상배율은 3배에서 2배로 줄였다.

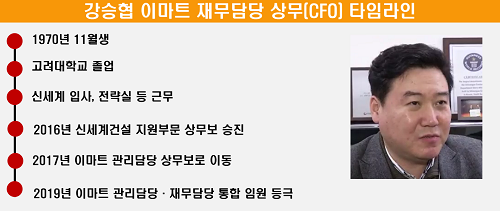

계획했던 투자를 하면서도 재무건전성이라는 난제를 풀어내는 데 성과를 낸 것은 올 초 최고재무책임자(CFO) 역할을 맡은 강승협 상무의 공이 컸다는 게 내부 평가다. 2017년부터 줄곧 관리담당 임원만 맡던 강 상무가 재무부서까지 아우르게 되면서 힘이 실렸다. 강 상무는 부임하자마자 모든 투자를 수익성 관점에서 전면 재검토하는 것은 물론 자체적으로 현금을 조달하는 데 집중했다.

하지만 이러한 전략이 지속가능할 지 여부는 미지수다. 언제까지 자산매각을 통해 투자금을 조달할 수 없기 때문이다. 신규사업 등에서 수익이 가시화 되는 시점까지는 재무적인 부담이 종결됐다고 보기 어렵다는 평가가 나오는 이유다.

㈜이마트 관계자는 "기존에 투자를 계획했던 부분은 꾸준히 실행하고 있고 신규 투자처를 계속 물색하고 있다"며 "마곡부지 등을 매각하면서 자체적으로 자금을 조달하는 데 집중하고 있기 때문에 자금부담이 크게 줄어들었다"고 말했다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 전체기사

-

- 거래소, 3시간 심사 끝에 제노스코 상장 '미승인' 확정

- 대방건설, '부채비율 80%' 안정적 재무구조 유지

- [상호관세 후폭풍]'90일 유예'에 기업들 일단 안도, 정부 협상 성과에 쏠린 눈

- 에이치알운용, 한투 이어 '신한 PWM' 뚫었다

- KB증권, 2분기 롱숏·메자닌 헤지펀드 '집중'

- "지분 3%로 이사회 흔든다"…얼라인 '전투형 전략'의 정석

- 하나증권, 성장주 중심 라인업 변화

- 우리은행, 가판대 라인업 확대…'해외 AI·반도체' 신뢰 여전

- 하나은행, 라인업 고수 속 'NH필승코리아' 추가

- 리운운용, 메자닌 전문가 모셨다…투자 영역 확대