[2020 제약바이오 마켓 리뷰]적자 바이오, 프라이싱 비교는 이익 제약사 '여전'평균 PER 31배 활용해 공모가 선정…진단 업체 고평가 지적도

심아란 기자공개 2020-12-30 08:09:43

[편집자주]

2020년 K-바이오는 어느 때보다 다이나믹했다. 코로나19 바이러스가 전 세계를 뒤흔들면서 업체별 몸값에도 지각변동이 일었다. 높아진 밸류에이션 만큼 자금 조달도 활발했다. SK바이오팜 IPO 흥행으로 비상장사 투자에 대한 관심도 늘어났다. 여기에 조단위 기술이전 등과 같은 낭보도 꾸준했던 한 해였다. 더벨은 올해 제약바이오 업계의 주요 이슈를 되짚어보고 내년 시장 흐름을 조망하는 기획을 마련했다.

이 기사는 2020년 12월 29일 09시49분 thebell에 표출된 기사입니다

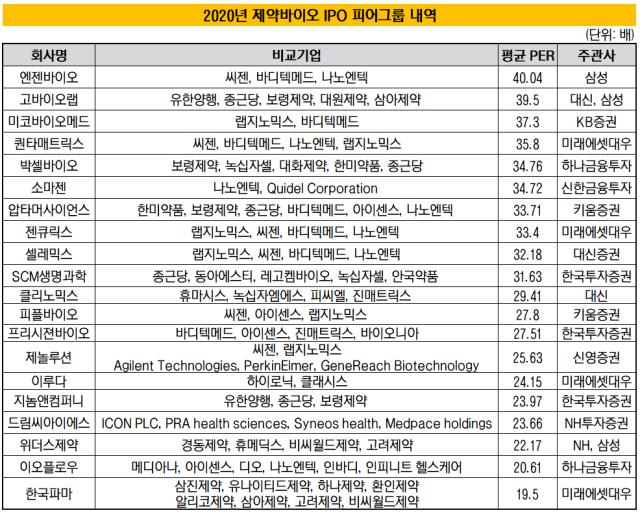

2020년 기업공개(IPO)를 완주한 제약바이오 업체들의 프라이싱(pricing) 방식에는 변함이 없었다. 모두 피어그룹(Peer group)을 선정해 상대가치를 도출하는 방식을 택했다. 적자 바이오텍들은 원하는 공모 밴드를 맞추기 위해 이익을 내는 제약사와 진단 업체를 적극 활용했다. 새내기주들이 활용한 평균 주가수익비율(PER)은 31배에 달했다.코로나19를 기점으로 기업가치가 높아진 씨젠, 나노엔텍 등은 피어그룹에 자주 등장했다. 그러나 신규 진단 업체들의 주가가 부진해 밸류에이션이 과했다는 지적도 뒤따른다. 올해 상장한 제약바이오 기업 대부분이 우호적인 주가 흐름을 유지하고 있어 더욱 대조되는 모습이다.

올해 총 21곳의 제약바이오 기업이 IPO를 완료했다. 순이익을 남기는 위더스제약과 한국파마(제약), 이루다(의료기기), 드림씨아이에스(임상 CRO) 등 네 곳을 제외한 17개 회사는 연구개발 중심의 적자 업체였다.

신약의 본격적인 시판을 앞두고 있던 SK바이오팜이 EV/Pipeline 방식의 밸류에이션을 활용해 눈길을 끌었다. 나머지 16곳은 일제히 공모가 산정을 위해 모두 피어그룹의 PER 지표를 활용했다. 이들이 몸값에 적용한 PER는 평균 31.75배였다. 지난해 같은 방식으로 코스닥에 입성한 17곳 바이오텍의 평균치(28.36배)보다 높은 수치다.

올해 평균 PER 배수가 높아진 배경으로는 진단 업체의 주가 반등이 꼽힌다. 진단 업체들이 국내외에서 코로나19 진단키트를 판매하며 경영 실적과 기업가치를 동시에 개선했다.

덕분에 IPO에 나선 진단 업체들은 피어그룹 선정이 비교적 수월했다. 작년에 지노믹트리는 국내 진단 회사 중 마땅한 비교기업이 없다고 판단해 외국기업만 선택하기도 했다.

올해 퀀타매트릭스, 미코바이오메드, 압타머사이언스(신약도 포함), 클리노믹스, 프리시젼바이오, 젠큐릭스, 제놀루션, 피플바이오 등 8곳의 진단 업체들이 코스닥에 입성했다. 진단의 전방 산업격인 유전체 분석에 특화된 엔젠바이오와 소마젠, 셀레믹스를 포함할 경우 11곳에 달한다.

11개의 진단 회사들은 모두 순손실을 기록했지만 씨젠, 나노엔텍, 바디텍메드 등 흑자 기업을 중심으로 피어그룹을 꾸렸다.

씨젠, 나노엔텍, 바디텍메드 세 곳은 1년 전과 비교해 주가가 크게 반등한 업체다. 28일 종가 기준 상승률은 씨젠이 477%, 나노엔텍은 47%, 바디텍메드는 129%를 기록 중이다. 이달 글로벌 제약사들의 코로나19 백신 개발 소식이 전해지며 투자 열기가 한풀 꺾였지만 여전히 상승분을 유지하고 있다.

일부 신규 진단 업체는 IPO 후 주가 부침을 겪고 있기도 하다. 21곳의 제약바이오 새내기주 가운데 28일 종가가 공모가를 밑도는 곳은 퀀타매트릭스(-21%), 미코바이오메드(-27%), 젠큐릭스(-33%) 세 곳뿐이다. 압타머사이언스의 주가는 공모가 수준이다. 나머지 17곳의 공모가 대비 주가 상승률이 평균 127%에 달하는 점을 감안하면 네 업체의 주가 부진은 두드러진다.

이들 네 곳은 씨젠, 바디텍메드, 나노엔텍 등을 피어그룹에 포함했다는 공통점을 가진다. 코로나19로 주가가 급등한 곳을 비교기업으로 삼은 게 결국 부담이 됐다는 평가다. 미코바이오메드는 나노엔텍의 PER가 비경상적이라고 보고 비교기업에서 제외했지만 바디텍메드는 포함했다.

소마젠의 경우 몸값 고평가 지적이 제기되자 피어그룹에서 씨젠을 제외하고 몸값을 낮춰 IPO에 나섰다. 현재 주가는 공모가 대비 55% 높게 형성돼 있다.

신약개발 바이오텍들은 비교기업으로 제약사를 뽑는 기조를 유지했다. 파이프라인이나 사업 구조가 유사하지 않지만 원하는 공모 밴드를 맞추기 위한 선택으로 풀이된다. SCM생명과학, 박셀바이오, 고바이오랩, 지놈앤컴퍼니 등은 모두 피어그룹에 종근당을 포함했다.

시장 관계자는 "예심 청구 직전까지 투자자로부터 펀딩을 받으면서 공모 밴드는 먼저 정해진다"라며 "피어그룹이나 미래 예상치 등의 숫자는 정해진 밴드에 맞추는 식으로 밸류에이션을 한다"라고 설명했다. 이어 "딜을 수임하는 입장인 주관사는 발행사의 요구사항을 들어줄 수밖에 없다"라고 덧붙였다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 전체기사

-

- 알테오젠 자회사, '개발·유통' 일원화…2인 대표 체제

- [상호관세 후폭풍]포스코·현대제철, 美 중복관세 피했지만…가격전쟁 '본격화'

- [상호관세 후폭풍]핵심산업 리스크 '현실화'...제외품목도 '폭풍전야'

- [상호관세 후폭풍]멕시코 제외, 한숨돌린 자동차 부품사…투자 '예정대로'

- [상호관세 후폭풍]미국산 원유·LNG 수입 확대 '협상 카드'로 주목

- [상호관세 후폭풍]조선업, 미국 제조공백에 '전략적 가치' 부상

- [상호관세 후폭풍]생산량 34% 미국 수출, 타깃 1순위 자동차

- [상호관세 후폭풍]캐즘 장기화 부담이지만…K배터리 현지생산 '가시화'

- [2025 서울모빌리티쇼]무뇨스 현대차 사장 "美 관세에도 가격인상 계획없어"

- [2025 서울모빌리티쇼]HD현대사이트솔루션 대표 "북미 매출목표 유지한다"