[Market Watch]캐피탈사 회사채로 선제 조달…금리 상승 전 유동성 확보전년 대비 발행량 7조 증가…AA급 중심, BBB급도 데뷔

오찬미 기자공개 2021-06-18 13:45:46

이 기사는 2021년 06월 17일 15시51분 thebell에 표출된 기사입니다

6월 캐피탈 업계가 부채자본시장(DCM)에서 자금 조달에 속도를 내고 있다. 하반기 금리 인상 가능성이 높아지면서 변동성이 확대되자 회사채 선제조달로 안정성을 꾀하고 있다다.◇AA급 캐피탈사 금리 상승 예의주시, 장기채 조달 시작

16일 업계에 따르면 캐피탈업계가 회사채 발행에 적극적으로 나서고 있다. 장기 기업어음(CP)에 이어 회사채로까지 보폭을 넓히고 있다. 펀더멘탈 개선 등으로 장기물에 대한 수요가 확대된 점 등이 영향을 미친 것으로 풀이된다.

캐피탈사는 수신 기능이 없고 시장성 조달 의존도가 높다. 금리가 상승하면 조달 비용에 직접적인 영향을 받게 된다. 이자 마진률이 줄면 운용 수익률도 감소해 타격이 크다.

올해 1월부터 6월 17일까지 캐피탈사가 누적 발행한 회사채 물량은 총 19조147억원이다. 지난해 같은 기간 총 12조5930억원을 발행했던 것을 감안하면 7조원 가까이 발행 물량이 증가했다.

올 2분기 발행량만 8조2907억원 규모다. 대부분 AA급을 기준으로 발행이 이어지고 있다. 대부분 금리 변동폭이 크게 확대되는 3년물 내에서 발행 만기를 설정해 장기물 발행량을 조절하고 있는 것으로 보인다.

AA-등급인 우리금융캐피탈도 지난 15일 총 1000억원을 공모채를 찍어 마련했다. 2년물 총 400억원, 1년6개월물 100억원, 1년물 500억원로 각 금리는 1.554%, 1.457% 1.217%에 형성됐다.

이밖에 AA-등급 BNK캐피탈도 지난 14일 1년 6개월물(1.346%)과 2년물(1.488%) 총 200억원의 자금을 마련했다. AA-등급 현대커머셜도 1년6개월물 400억원(1.389%) 조달에 성공했다.

하나캐피탈, IBK캐피탈, NH농협캐피탈, 현대캐피탈, 롯데캐피탈, JB우리캐피탈, 미래에셋캐피탈, 오릭스캐피탈 등도 활발히 발행에 나서는 모습이다.

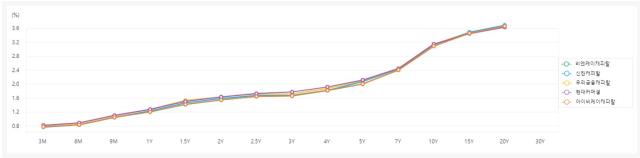

7년물 이상의 장기물로 유동성을 확보한 이슈어도 눈에 띈다. AA-등급을 보유하고 있는 신한캐피탈은 17일 1년5개월물 300억원, 1년 10개월물 200억원, 7년물 200억원을 발행했다. 각각 금리는 1.382%, 1.499%, 2.417%다.

이밖에 IBK캐피탈(100억원), BNK캐피탈(총 500억원) 등이 7년물 발행에 나섰고, 롯데캐피탈은 지난 5월 공모로 10년물 200억원 발행에 도전해 최장기물 발행에 성공했다.

◇5월 이후 발행량만 4조대…A급 이하 발행 늘어

5월을 기점으로 금리 흐름이 바뀌면서 신용등급이 A급 이하인 캐피탈사도 발행 행렬에 동참하고 있다. 지난달 27일 한국은행 금융통화위원회 정례회의 후 이주열 총재가 연내 금리인상 가능성을 시사하자 시장 금리가 상승한 영향이 컸다. 5월 이후 캐피탈채 발행량만 4조1502억원 규모다.

금리 변동성이 심화되자 신용도가 낮은 중소형 캐피탈사도 공모채 발행에 손을 뻗었다. 금융시장 불안 심화시 장단기 스프레드 확대 폭이 커 수익성 악화 부담이 높기 때문에 장기 CP 외 회사채 발행 시장에서도 조달 여건 등을 주시하고 있다.

향후 차입구조가 단기화될 가능성도 있어서 선제적으로 자금을 확보하려는 움직임이다. 은행계 금융사의 경우 자본시장 내 변동성이 고조될 경우 계열 은행의 지원을 기대할 수 있지만 A급 이하 캐피탈사는 대부분 비은행계라는 점에서 유동성 영향을 더욱 크게 받는다.

4월 한국투자캐피탈(A0), DGB캐피탈(A+), 메리츠캐피탈(A+), 엠캐피탈(A-), 오케이캐피탈(A-), 애큐온캐피탈(A0)이 선제적으로 발행에 나섰고, 5월에도 한국투자캐피탈(A0), 메리츠캐피탈(A+), 엠캐피탈(A-), 오케이캐피탈(A-), 애큐온캐피탈(A0)이 한번 더 발행 대열에 동참했다.

6월 금리 변동성이 가시화되면서 DGB캐피탈(A+), 엠캐피탈(A-), 오케이캐피탈(A-), 애큐온캐피탈(A0)이 또한번 발행에 나섰다.

A급 캐피탈사 중 유일하게 은행계로 손꼽히는 DGB캐피탈은 모회사인 DGB금융지주 보증으로 크레딧을 보강해 채권 발행에 성공했다. 덕분에 만기를 늘리고 금리는 낮출 수 있었다. 지난 15일 4년물 100억원, 3년물 200억원, 2년 1개월물 500억원, 1년11개월물 100억원으로 총 900억원을 공모채로 조달했다. 금리는 각각 2.02%, 1.713%, 1.61%, 1.564%에 형성됐다.

BBB+등급인 키움캐피탈은 16일 2년물 200억원을 발행했다. 금리는 1.65%다. 지난해 1년1개월물 단기물로 300억원 모집을 위한 수요예측에 나서서 오버부킹을 달성한 후 시장과의 소통을 이어가고 있다.

올 2월 BBB0인 DB캐피탈은 공모채 시장에 첫 데뷔했다. 1년6개월물 300억원 발행에 나서서 900억원의 유효수요를 확보했다. 신용등급은 낮지만 DB캐피탈 최대주주인 DB손해보험의 지원력 덕분에 시장에서 신뢰를 받을 수 있었다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 전체기사

-

- [유증&디테일]'초음파 DDS 선두' 아이엠지티, 임상시험 150억 조달

- 엠케이전자, '반도체 후공정 1위' ASE 어워드 수상

- [AACR 2025 프리뷰]신약 개발 속도내는 제이인츠바이오, 연구 2건 출격

- [AACR 2025 프리뷰]국내 항암 신약 투톱 유한양행·한미약품, '최다' 기록 쓴다

- 뉴로바이오젠, 6.5조 L/O에 1% 마일스톤…상업화 '관건'

- [제약사 개발비 자산화 점검]한미약품, '비만약' 28억 신규 산입…내년 출시 기대감 반영

- [AACR 2025 프리뷰]항암 신약 글로벌 진출 필수 관문, 커지는 K-바이오 존재감

- 2000억 현금 보유 일성아이에스, 부동산 베팅 '요양원' 발판

- OCI홀딩스, 부광약품 '유증' 활용법 '실권주·신주증서'

- [제약사 개발비 자산화 점검]신약보단 우주, 보령의 R&D 가치 단 150억 '카나브' 뒷배