동국제강, 'CSP 리스크 해소' 신용등급 상향 청신호 브라질 CSP 제철소, 2016년 이후 사상 최대 실적…상반기 CSP 대상 출자 마무리

최석철 기자공개 2021-08-26 08:00:16

이 기사는 2021년 08월 24일 16시43분 thebell에 표출된 기사입니다

동국제강(BBB-/긍적적)이 지난해에 이어 올해 상반기에도 가파른 영업실적 회복세를 이어가면서 등급 상향 기대감을 한층 높였다. 무엇보다 그동안 신용등급 상향에 최대 걸림돌이었던 브라질 CSP 제철소가 2분기 사상 최대 실적을 기록하며 환골탈태한 점이 가장 긍정적이다.자본잠식에 빠진 CSP에 대한 추가 출자 작업도 올해 1분기에 모두 마무리지었다. 하반기부터는 지분법이익을 기대할 수 있는 여건이 마련됐다.

◇글로벌 철강업황 회복세 힘입어 사상 최대 영업이익 '정조준'

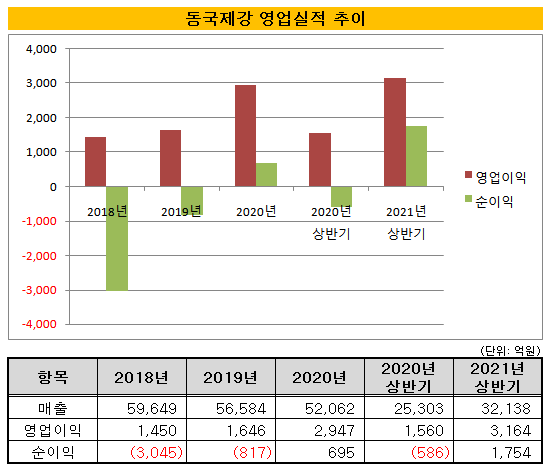

동국제강은 상반기에 연결기준 매출 3조2138억원, 영업이익 3164억원을 기록했다. 전년 동기 대비 매출은 27%, 영업이익은 102.9% 증가했다. 순이익은 1754억원으로 지난해 상반기 586억원 적자에서 흑자전환에 성공했다.

지난해 10년만에 최대 영업이익을 기록한 데 이어 더욱 가파른 영업실적 회복세다. 지난해부터 글로벌 철강업황이 회복기에 접어들면서 동국제강의 주력 제품인 도금·컬러강판 등 냉연과 봉형강이 각각 전방산업의 수요 증가로 실적 증가세를 이끌었다.

실적 개선 흐름 속에 신용등급 상향 기대감도 부쩍 커졌다. 동국제강은 2012년까지 신용등급 ‘A+/안정적’을 유지했지만 그 이후 실적 부진으로 한때 BB+등급까지 떨어졌다.

이에 동국제강은 2014년 이후 각종 자산 매각을 포함한 자구안 실행과 수익성 회복, 운전자금 최소화 노력 등을 진행하며 재무건전성을 다져왔다.

현재 동국제강의 신용등급은 BBB-등급이다. 지난 5월 한국신용평가와 한국기업평가는 지난해 호실적을 감안해 나란히 아웃룩을 ‘안정적’에서 ‘긍정적’으로 바꾸며 등급 상향에 청신호가 켜진 상태다.

동국제강은 영업실적을 기반으로 이후에도 재무건전성 강화 노력을 지속해 신용등급을 기존에 갖고 있었던 A등급까지 끌어올리겠다는 계획이다.

◇브라질 CSP 제철소, 상반기 흑자전환...하반기 지분법 이익 기대

신용평가사는 동국제강의 실제 등급 상향에는 신중한 태도를 취해왔다. 동국제강의 실적 지표는 이미 지난해 말부터 각 신용평가사의 등급 상향 트리거를 온전히 충족했다. 하지만 브라질 제철소 투자 관련해 관계기업 지원 부담이 상당하다는 점이 문제였다.

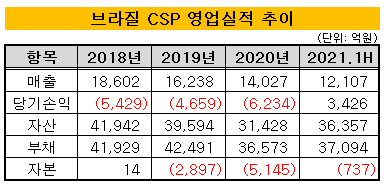

동국제강은 관계기업인 브라질 CSP 제철소를 지원하기 위해 2019년부터 2021년 3월까지 1억5000만 달러를 출자했다. 동국제강은 CSP의 지분 30%를 보유하고 있다. 별도 차입부담 외에 8794억원의 지급보증도 제공하고 있다.

브라질 CSP 제철소는 공기 지연에 따른 금융비용 부담과 브라질 헤알화 가치 절하 등으로 꾸준히 평가손실을 기록했다. 연도별 동국제강의 브라질 CSP 제철소 관련 지분법손실을 살펴보면 2019년 538억원, 2020년 1279억원 등이다.

하지만 올해 브라질 CSP 제철소가 경영정상화 궤도에 진입하면서 신용평가사의 시각도 더욱 우호적으로 바뀌었다.

브라질 CSP 제철소는 올해 2분기에 매출 6922억원, 영업이익 2090억원을 기록했다. 순이익은 1513억원으로 2016년 제철소 가동 이후 최고 실적을 거뒀다. 상반기 기준으로도 3426억원의 순이익을 기록하며 흑자전환에 성공했다.

슬라브(Slab) 판매량과 가격이 회복되면서다. 지분법손실 폭을 키운 주된 요인인 브라질 헤알화 가치 하락 역시 최근 안정세를 되찾았다.

올해 상반기 동국제강의 브라질 CSP 제철소 지분법손실은 290억원으로 전년 동기(지분법손실 1108억원)와 비교하면 크게 감소했다. 현재 우호적인 영업환경과 브라질 헤알화 가치 안정이 지속되면 올해 하반기부터 동국제강은 CSP 관련 지분법 이익이 거둘 가능성이 높다.

물론 아직 브라질 CSP 제철소가 완전자본잠식 상태에 빠져있는 만큼 아직 갈 길은 멀다. 다만 적어도 대규모 자금을 투입해야하는 상황에서 벗어나게 된 만큼 동국제강 신용등급이 BBB0등급으로 한 계단 높아지는 데에는 큰 리스크 요인으로 작용하지 않을 것이라는 전망이다.

신용평가사 관계자는 “브라질 CSP 제철소의 영업이 정상화된 데다 동국제강의 추가 출자 역시 상반기에 매듭지어진 상황”이라며 “동국제강의 관계기업 지원 부담이 한결 가벼워졌다는 점을 중심으로 등급 평정을 진행할 예정”이라고 말했다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 전체기사

-

- 거래소, 3시간 심사 끝에 제노스코 상장 '미승인' 확정

- 대방건설, '부채비율 80%' 안정적 재무구조 유지

- [상호관세 후폭풍]'90일 유예'에 기업들 일단 안도, 정부 협상 성과에 쏠린 눈

- 에이치알운용, 한투 이어 '신한 PWM' 뚫었다

- KB증권, 2분기 롱숏·메자닌 헤지펀드 '집중'

- "지분 3%로 이사회 흔든다"…얼라인 '전투형 전략'의 정석

- 하나증권, 성장주 중심 라인업 변화

- 우리은행, 가판대 라인업 확대…'해외 AI·반도체' 신뢰 여전

- 하나은행, 라인업 고수 속 'NH필승코리아' 추가

- 리운운용, 메자닌 전문가 모셨다…투자 영역 확대