[중견화학사 리포트]탄탄한 재무구조, 애경케미칼 공격적 M&A 뒷받침②합병법인 부채비율 69%대...1위 제품 기반 탄탄한 현금창출능력

조은아 기자공개 2021-11-24 07:35:51

이 기사는 2021년 11월 19일 07시42분 thebell에 표출된 기사입니다

기존 애경그룹 화학 3사를 살펴보면 무엇보다 '안정'에 방점이 찍혀있다. 3사 모두 국내 시장 점유율 1위 제품을 생산하면서 이를 바탕으로 꾸준한 수익을 내왔다. 변화의 필요성이 그만큼 적었던 셈이다.합병법인 애경케미칼은 공격적 M&A(인수합병)를 예고했다. 애경케미칼의 안정적인 현금창출능력과 탄탄한 재무구조는 공격적 투자를 든든히 뒷받침할 것으로 보인다.

합병 이후에도 애경케미칼의 주력 사업은 기존 애경유화를 먹여살리던 무수프탈산(PA)과 가소제다. 애경케미칼은 무수프탈산과 가소제 시장에서 공급 능력 기준 국내 1위, 세계 4위를 차지하고 있다. 이밖에 음이온 계면활성제 시장과 경화제(폴리이소시아네이트) 시장에서도 국내 점유율 1위를 차지하고 있다. 각각 합병 이전 AK켐텍과 애경화학이 생산하던 제품이다.

국내 1위 제품을 여럿 보유하고 있다는 점은 다른 한편으로는 애경그룹 화학산업이 고이게 된 계기가 됐다. 안정적 실적을 내고 있어 사업구조에 변화를 줄 필요성이 높지 않았기 때문이다. 실제 애경유화는 1970년 10월 설립 이후 50년 동안 무수프탈산과 가소제 공장의 준공과 증설을 제외하면 대규모 투자가 거의 없었다. 다른 2곳 역시 별다른 투자가 없기는 마찬가지였다.

다만 앞으로는 공격적 M&A가 예고된 상황이다. 이석주 AK홀딩스 대표이사 사장은 최근 애경케미칼의 향후 전략으로 M&A를 꼽았다. 자연스럽게 시선은 재무 여력과 조달 능력에 쏠리고 있다.

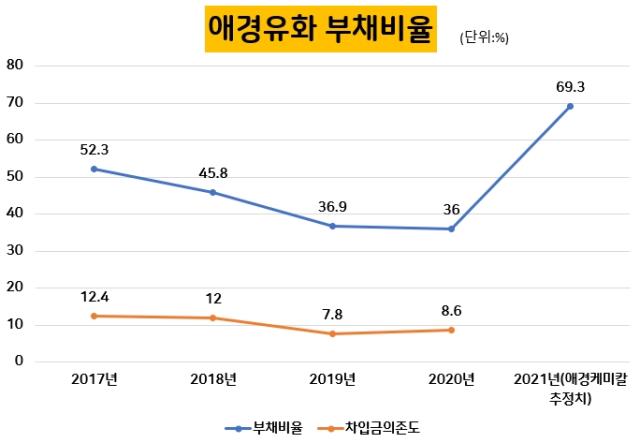

M&A를 위한 재무 여력은 어느 정도 갖추고 있다는 평가다. 회사 규모가 그리 크지 않아 많은 금액은 아니지만 꾸준한 현금을 벌어들이고 있다. 무엇보다 부채비율과 차입금의존도가 업계 최저 수준으로 유지되고 있어 향후 투자를 늘리는 과정에서 재무적 선택지가 많다. 애경그룹 화학 3사는 그간 회사채를 발행한 적도 없다.

합병 이전 3사의 부채총계와 자본총계를 더해 계산한 애경케미칼의 부채비율은 69.3%로 매우 양호한 수준이다. 존속법인 애경유화의 상반기 부채비율은 39.9%였으나 AK켐텍과 애경화학의 부채총계가 다소 많아 합병 과정에서 다소 높아졌다.

현금창출능력도 뛰어난 편이다. 합병 3사 가운데 가장 규모가 큰 애경유화를 살펴보면 연결 기준 영업활동현금흐름(OCF)이 최근 몇 년 사이 400억원에서 600억원대를 오가고 있다. 올해의 경우 상반기에만 635억원을 기록해 전년 같은 기간(246억원) 대비 큰 폭으로 개선됐다.

차입금의존도는 몇 년째 한 자릿수를 유지했으나 올해는 상반기 기준 14.6%로 높아졌다. 올들어 유산스(Usance) 차입금이 334억원 늘면서 전체 차입금도 지난해 말 460억원애서 상반기 980억원으로 늘었기 때문이다.

유산스는 수입주체가 어음을 인수하고 일정기간이 지난 후 대금을 지급하는 방식으로 무역대금 결제에 널리 이용된다. 해당 유산스의 만기가 9월이었던 만큼 상환이 이뤄져 3분기 차입금의존도는 다시 낮아졌을 것으로 추정된다.

차입금은 몇 년 사이 대체적으로 감소하는 반면 현금성자산은 지속 증가하면서 순차입금도 수년 동안 마이너스(-)를 기록해 사실상 무차입 기조를 유지하고 있다.

애경유화의 3분기 기준 이익잉여금도 3328억원에 이른다. 2015년 말 785억원에서 4배 이상으로 증가했다. 같은 기간 납입자본금은 160억원으로 변동이 없다. 애경유화가 영업활동으로 벌어들인 현금을 투자활동 등 외부로 유출하기보다 사내에 지속해서 유보해왔음을 의미한다.

지난해 3사의 실적을 살펴보면 애경유화가 매출 9089억원, 영업이익 570억원, AK켐텍이 매출 3167억원, 영업이익 304억원, 애경화학이 매출 1956억원, 영업이익 162억원을 냈다. 세 회사를 더하면 매출 1조4212억원, 영업이익은 1036억원이다.

올들어 실적은 더욱 강세를 보이고 있다. 애경유화의 경우 3분기까지 누적 매출이 1조1241억원으로 지난해 같은 기간의 2배에 이른다. 영업이익 역시 840억원으로 같은 기간 2배 가까이 증가했다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 전체기사

-

- [i-point]폴라리스AI-식스팹, 국내 엣지컴퓨팅 시장 공략 협력

- [온코크로스 AI 신약 사업화 전략]대표급 'BD' 추대 의미, '사업화' 중심 의사결정 올인

- 기아, 전기차 목표 '내리고' 하이브리드 '올리고'

- 한화·LG, 한전과 영등포 데이터센터 구축 '맞손'

- [thebell note]찜찜했던 한진칼 주총

- [캐시플로 모니터]한일시멘트, FCF 순유입 전환…환경투자 '지속'

- [i-point]에스넷시스템, 시스코 주최 세미나 참여

- [Company Watch]회생 딛고 올라선 원일티엔아이, 10년간 알짜 이익

- [Company Watch]지란지교시큐리티, 순손실 배경 'SSR' 영업권 손상

- 삼성·LG 'OLED TV' 확전에 정철동 웃는다

조은아 기자의 다른 기사 보기

-

- [생명보험사는 지금]30년 넘게 이어진 빅3 체제, 깨질 수 있을까

- [금융지주 해외은행 실적 점검]흑자 기조 이어간 KB미얀마은행, 웃지 못하는 이유

- [은행권 신지형도]'대형은행' 틈바구니 속, SC제일은행이 선택한 해법은

- 내부통제위원회 구성 마친 4대 금융, 구성 살펴보니

- 우리은행, 폴란드에 주목하는 이유

- [thebell desk]한화 차남의 존재감

- [은행권 신지형도]어느덧 10년 맞은 인터넷전문은행, 시장 판도 변화는

- [금융지주 해외은행 실적 점검]통합 2년차 KB프라삭은행, 희비 엇갈려

- KB금융 부사장 1명으로 줄었다, 배경은

- [은행권 신지형도]김기홍 체제 3기, 전북·광주은행의 전국구 공략법은