미래에셋PE, LX판토스 지분 매각설 '솔솔' 최고 실적·한국유리공업 인수 앞뒀지만 IPO 움직임 없어

서하나 기자공개 2022-01-27 09:49:44

이 기사는 2022년 01월 26일 11시02분 thebell에 표출된 기사입니다

미래에셋자산운용(미래에셋PE)의 LX판토스(이하 판토스) 지분 매각설이 투자업계를 중심으로 퍼지고 있다. 지분을 인수한 지 3년이 지났지만 기업공개(IPO) 움직임이 전혀 없고 풋옵션 등 별도의 엑시트 플랜을 마련하지 않았다는 점이 매각설에 힘을 보태고 있다.26일 인수합병(M&A) 업계에 따르면 미래에셋PE는 최근 보유 중인 판토스 지분을 매각하기 위해 전략적투자자(SI)와 재무적투자자(FI)들 등 복수의 원매자들을 대상으로 인수 의사를 타진하고 있는 것으로 알려졌다.

매각 대상은 미래에셋PE가 보유 중인 판토스 지분 약 19.9%다. 미래에셋PE가 지분을 매입한 지 3년이 지났지만, IPO 가능성이 전혀 없자 매각을 포함해 여러 방안을 검토 중인 상황으로 풀이된다.

미래에셋PE는 2018년 말 구광모 회장 등 오너일가가 보유한 판토스 지분 약 19.9%(39만8000주)를 1220억원에 매입했다. 당시 LG그룹은 ㈜LG와 LX인터내셔널, 판토스로 이어지는 출자 구조를 단순화하기 위해서라고 설명했지만, 업계에선 이를 일감 몰아주기 논란을 사전에 해소하기 위한 결정이라고 해석했다.

미래에셋PE는 판토스 지분을 인수하면서 IPO를 제외하고 별도의 엑시트 방안을 마련하지 않은 것으로 전해진다. 당시 미래에셋PE는 최대주주에게 특정 가격에 보유지분을 팔 수 있는 풋옵션 조항은 포함되지 않았다고 밝혔다.

때문에 판토스가 머지않아 IPO 작업에 착수할 것으로 전망됐으나, 최근까지도 판토스 내부에서는 IPO 준비를 전혀 하고 있지않는 상황이다.

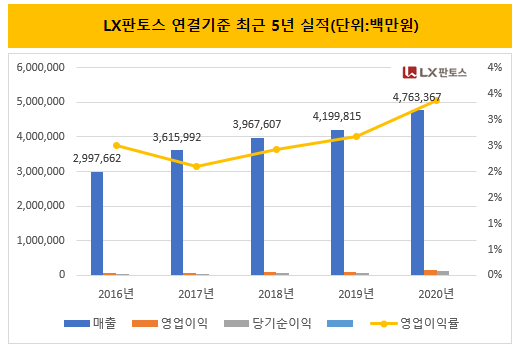

판토스는 코로나19 이후 물류사업 호조에 힘입어 견조한 실적 성장세를 보이고 있다. 2018년 말 연결기준 3조9676억원이던 매출은 2020년 4조7634억원으로 약 20% 늘었고, 이 기간 영업이익도 963억원에서 1603억원으로 약 66% 증가했다. 판토스는 지난해 영업이익으로 약 3800억원 정도를 거뒀을 것으로 추산된다. 역대 최대 실적이다.

업계 관계자는 "코로나19 이후 물류 업황이 좋아져 IPO를 추진하려 했다면 지금이 적기일 것"이라며 "내부에서 IR팀조차 꾸리지 않는 상황임을 감안하면 당분간 IPO 가능성이 없다고 봐야 한다"고 말했다.

최근 판토스 모기업인 LX인터내셔널이 한국유리공업 지분 100%를 약 6000억원에 인수키로 하면서 자금 마련의 필요성이 한층 커졌다. LX인터내셔널은 지난해 3분기 말 기준 판토스 지분 약 51%를 보유한 최대주주다.

또 다른 업계 관계자는 "대규모 인수자금을 마련하기 위해서라도 자회사 IPO는 좋은 방안"이라며 "이런 상황 속에서도 움직임이 전혀 없다는 것은 IPO를 전혀 고려하고 있지 않다는 뜻일 수 있다"라고 말했다.

이에 대해 미래에셋PE 측은 "현재 지분 매각을 추진하고 있지 않다"라고 밝혔다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 전체기사

-

- 키움증권 리테일 훼손 우려…이틀새 시총 2400억 증발

- 더본코리아, '노랑통닭' 인수 포기 배경은

- [i-point]탑런에이피솔루션, LG디스플레이 장비 공급 업체 등록

- [트럼프 제재 나비효과 '레드테크']한국 울리는 적색경보, 차이나리스크 확산

- [i-point]티사이언티픽, 파트너스 데이 성료…"사업 확장 속도"

- [i-point]빛과전자, 국제 전시회 참여 "미국 시장 확대"

- [탈한한령 훈풍 부는 콘텐츠기업들]잠잠한 듯했는데…JYP엔터의 중국 굴기 '반격 노린다'

- [LGU+를 움직이는 사람들]권준혁 NW부문장, 효율화 vs 통신품질 '균형' 숙제

- [저축은행경영분석]PF 늘린 한투저축, 순익 2위 등극…사후관리 '자신감'

- [저축은행경영분석]'PF 후폭풍' OK저축, 대손상각 규모만 3637억