신한은행 메자닌 출자, '안다-안다H' 놓고 오홍근 택했다 더뱅크스 4호 결성…'이슈어 밸류업' 스타일 두각

양정우 기자공개 2022-10-18 08:13:29

이 기사는 2022년 10월 13일 16시10분 thebell에 표출된 기사입니다

메자닌펀드 자기자본 투자에 적극 나서고 있는 신한은행이 안다H자산운용의 신규 상품에 출자를 단행했다. 메자닌 투자로 명성을 쌓아온 안다자산운용이 두 하우스로 분리된 가운데 신한은행이 선택한 건 안다H운용이었다.안다운용은 지난해 말 기존 대체투자 사업부문의 물적분할에 나서 안다H운용을 신설했다. 그간 신한은행이 안다운용에 메자닌펀드의 운용을 맡겨온 만큼 두 운용사 중에서 후속 출자를 벌일 하우스에 관심이 쏠려왔다.

13일 자산관리(WM)업계에 따르면 안다H운용은 최근 'AndaH The banks 4 일반사모투자신탁'을 120억원 규모로 설정했다. 이로써 더뱅크스(The banks) 시리즈의 4호 상품을 조성하는 데 성공했다.

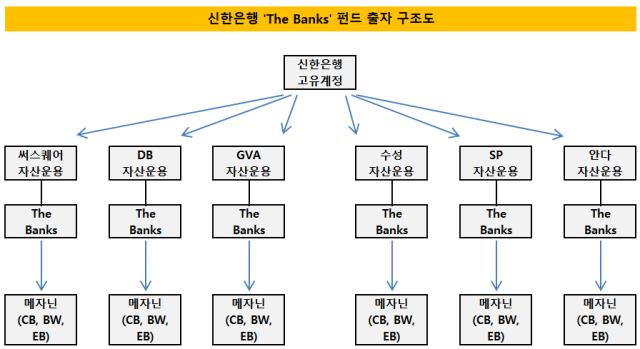

토종 헤지펀드 시장에서 편드명에 더뱅크스가 삽입된 상품은 모두 신한은행이 주요 출자자로 이름을 올린 펀드다. 신한은행은 고유계정 투자의 실적 변동성을 해소하고자 메자닌펀드에 출자하는 전략을 구사하고 있다. 국내 핵심 운용사를 자체적으로 선별해 자기자본을 맡기는데 안다운용도 그간 연달아 출자를 받는 주요 하우스였다.

하지만 안다운용에서 안다H운용이 분리되는 이벤트가 발생하면서 신한은행도 신규 출자를 벌일 하우스를 선택해야 하는 기로에 섰다. 신한은행이 내린 결론은 기존 안다운용이 아닌 안다H운용이었다. 앞으로도 더뱅크스 시리즈가 계속 조성될 예정인 가운데 안다H운용이 꾸준히 운용자산(AUM)이 키울 수 있는 기회를 거머쥐었다.

신한은행이 안다H운용에 신규 출자를 벌인 건 무엇보다 오홍근 대표 때문이다. 오 대표는 토종 헤지펀드 시장에서 메자닌 영역의 대표적 키맨으로 통한다. 메자닌 발행을 통한 자금 조달로 기업가치가 달라질 투자처를 직접 물색하면서 자기 색깔을 드러내고 있다. 본래 메자닌 딜 소싱은 증권사 IB 파트에 의존하는 게 일반적이다.

이런 운용 전략은 과거 경영참여형 사모투자펀드(PE)의 스타일과 일맥상통한 측면이 있다. 단순히 트레이딩 관점에서 유가증권을 사고팔아 차익을 남기는 게 아니라 이슈어의 '밸류업'을 먼저 분석해 발행까지 유도하는 스타일이다. 오 대표 스스로도 오너와 경영진을 설득해 메자닌 투자를 벌이는 방식을 PE 철학이 접목된 헤지펀드 전략으로 여긴다.

WM업계 관계자는 "애당초 신한은행이 안다운용의 메자닌펀드를 선호한 건 오 대표의 운용 역량을 신뢰했기 때문"이라며 "안다H운용 쪽으로 더뱅크스 시리즈의 출자가 이어지는 것도 어느 정도 예견된 결과"라고 말했다. 이어 "신생사로 출발하는 안다H운용 입장에서는 자금력이 풍부한 단골 고객을 확보한 셈"이라고 덧붙였다.

국내 헤지펀드 시장은 사모펀드 환매 중단 사태가 터지기 전인 과거 전성기 시절의 규모를 빠른 속도로 회복했다. 그 뒤로도 시장 볼륨이 계속 커졌으나 올들어 성장 속도가 둔화되고 있다. 글로벌 자산시장의 폭락기엔 개인뿐 아니라 기관투자자로 지갑을 닫기 마련이다.

하지만 이 와중에도 신한은행은 메자닌펀드에 대한 출자를 이어가고 있다. 안다H운용뿐 아니라 GVA자산운용, 수성자산운용, 씨스퀘어자산운용 등 다른 하우스도 올들어 더뱅크스 펀드를 속속 결성했다. 운용사 입장에서는 자금줄이 끊겨가는 와중에 신한은행의 지속적 출자가 단비로 여겨질 수밖에 없다.

지난달 말 기준 안다H운용의 AUM은 2600억원 수준이다. 오 대표가 안다운용 시절 대표 운용역을 맡았던 펀드를 모두 이관받으면서 단숨에 몸집을 키웠다. 모회사인 안다운용(3300억원)과 비교해도 AUM 격차가 1000억원을 밑돌고 있다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 전체기사

-

- 다나와 "그래픽카드 거래액 증가…신제품 출시 효과"

- 메리츠증권 PBS 진출 사력…NH증권 키맨 영입 '불발'

- VIP운용 조창현 매니저, '올시즌 2호' 4년만에 내놨다

- [2025 주총 행동주의 리포트]머스트의 조용한 '구조 개입'…침묵이 아닌 설계

- 한국증권, 채권형 중심 가판대 재정비

- 알토스벤처스, 크림 구주 인수 검토…1조보다 낮은 밸류

- 한화증권, 해외 라인업 강화 스탠스 '고수'

- [연금시장에 분 RA 바람]금융사도 일임 경쟁 참전…관건은 은행권 확보

- [택스센터를 움직이는 사람들]"고객만족 최우선시, 시나리오별 절세 노하우 제공"

- [thebell PB Survey]2분기도 미국 주식 중심…안전자산 선호 기류