[SK온의 승부수]자회사 빚 보증 '7조', 1년 만기 차입 '6.4조'②조달만큼 중요해진 재무 관리, 현금 창출 '절실'

박기수 기자공개 2023-02-21 07:28:43

이 기사는 2023년 02월 15일 16시34분 THE CFO에 표출된 기사입니다

외부로부터의 자금 조달은 다시 말하면 회사가 미래에 짊어질 상환 의무가 가중된다는 의미다. 작년 말 프리IPO 과정에서 재무적 투자자(FI)들로부터 8000억원 이상의 투자를 받으면서 SK온은 2026년 이내 기업공개(IPO)를 해야 하는 의무를 짊어졌다.자본이 아닌 부채 조달에는 더 많은 부담이 따른다. 원금을 갚아야 할 뿐만 아니라 이자도 감당해야한다. 시설투자 자금을 마련하는 것만큼 재무건전성과 커버리지비율에 대한 관리도 필수적이다. 자금 조달의 '양' 뿐만 아니라 '질'도 중요할 수밖에 없는 배경이다.

◇프로젝트 파이낸싱 외 대부분 단기조달

금융권 차입의 경우 SK온은 한국 본사의 차입과 미국과 유럽에 있는 해외 자회사의 차입으로 나뉜다. 해외 자회사들이 차입을 진행할 경우 모회사인 SK온이 채무보증계약을 맺는다. 이를 통해 SK온 자회사들의 차입 현황을 일각 들여다볼 수 있다.

자회사들이 금융권의 문을 본격적으로 두드리기 시작한 때는 SK온이 분할 후 탄생하기 전인 2020년 중순이다. 당시 미국 배터리 자회사인 SK배터리아메리카(SK Battery America)는 ANZ뱅킹그룹·SMBC·신한은행으로부터 4억5000만달러(한화 약 5567억원)를 3년 만기로 차입했다. 물 밑에는 SK이노베이션의 채무보증이 있었다.

대주단이 정책금융기관이거나 대규모인 장기차입계약이 있었다. 2021년 6월 SK배터리 매뉴팩처링(SK Battery Manufacturing)이 한국수출입은행으로부터 5억달러(약 5614억원)을 차입할 때 SK이노베이션이 보증을 섰다. 만기는 7년으로 2028년 6월까지다.

작년 10월 SK온의 유럽 전진기지인 헝가리 법인도 수출입은행을 비롯한 △HSBC △BNP파리바스 △ANZ △크레디 아그리콜 △SMBC △소시에테제네랄 △MUFG 등 해외 금융기관들로 이뤄진 대주단으로부터 대규모 금융지원을 받았다. 금액은 20억달러로 당시 환율로 따지면 약 2조6220억원이다. 차입 만기는 7년이다.

이외 SK온이 아닌 SK온의 모회사 SK이노베이션이 맺은 채무보증계약도 있다. 포드와의 합작사 블루오벌SK(BlueOval SK)를 설립하면서 포드와 맺은 보증계약이다. 보증 금액만 무려 136억달러(약 16조2248억원)이다. 66억달러는 출자보증, 70억달러는 계약이행보증이다. 쉽게 말하면 SK온과 SK배터리아메리카가 블루오벌SK에 약속한 대로 출자하지 못할 경우 SK이노베이션이 책임을 지겠다는 의미다.

기타 금융권과의 거래는 대부분 만기가 1년인 단기차입형태로 이뤄지고 있다. 2020년 SK배터리 매뉴팩처링은 △HSBC △SGBTCI △ING은행 △크레디 아그리콜 앤 인베스트먼트뱅크 △BBVA △유니크레딧뱅크 등에서 2억달러와 3억1000만유로(한화 약 6686억원)을 1년 만기로 차입했다.

작년 2월 SK배터리 아메리카와 SK배터리 매뉴팩처링은 △국민은행 △우리은행 △SMBC 등에서도 각각 5억달러(5989억원)를 1년 만기로 차입했다. 작년 10월 말에는 SK배터리 아메리카가 △ANZ뱅킹그룹 △BBVA로부터 2억3000만달러(약 3286억원)를, SK온 헝가리 법인이 유니크레딧으로부터 7000만달러(약 1000억원)을 단기차입했다.

최근에도 단기차입 러시가 이어졌다. SK배터리 아메리카와 SK배터리 매뉴팩처링은 국민은행으로부터 각각 2억달러(약 2512억원)씩 총 4억달러를 1년 만기로 차입했다.

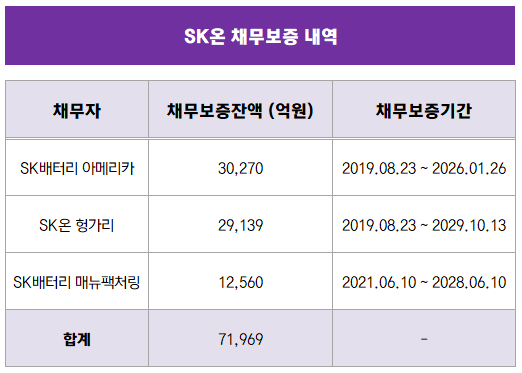

◇자회사 보증만 7조…1년 만기 차입금은 6.2조

자회사들의 차입금에 SK온이 보증한 금액만 7조원이 넘는다. 금융감독원 전자공시시스템에 따르면 SK온은 SK배터리아메리카에 3조2696억원, SK배터리 매뉴팩처링에 1조2560억원, SK온 헝가리에 2조9139억원의 채무보증잔액이 남아있다.

SK온의 작년 3분기 말 연결 기준 총차입금은 9조9388억원이다. 이중 만기가 1년 이내인 사채·차입금·리스부채 비율은 62.1%인 약 6조2000억원이다. 1년 안으로 상환 혹은 리파이낸싱 이슈를 해결해야 하는 금액이다.

이자비용의 경우 작년 3분기 누적 연결 기준 511억원이 발생했다. 금리가 1% 오를 경우 160억원이 증가한다. 미국 연방준비위원회(Fed)의 금리 인상 기조가 마무리 됐다고 보기 힘든 시점에서 SK온에 추가 부담을 가져올 수 있는 대목이다.

관건은 사업에서의 현금 창출이다. 2021년 7월 SK이노베이션이 밝힌 중장기 전략방향 및 투자계획에 따르면 SK온은 올해 상각전영업이익(EBITDA) 1조원 창출을 목표로 하고 있다. 작년 SK온은 연결 기준 영업손실로 마이너스(-) 9912억원을 기록했다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 전체기사

-

- 키움증권 리테일 훼손 우려…이틀새 시총 2400억 증발

- 더본코리아, '노랑통닭' 인수 포기 배경은

- [i-point]탑런에이피솔루션, LG디스플레이 장비 공급 업체 등록

- [트럼프 제재 나비효과 '레드테크']한국 울리는 적색경보, 차이나리스크 확산

- [i-point]티사이언티픽, 파트너스 데이 성료…"사업 확장 속도"

- [i-point]빛과전자, 국제 전시회 참여 "미국 시장 확대"

- [탈한한령 훈풍 부는 콘텐츠기업들]잠잠한 듯했는데…JYP엔터의 중국 굴기 '반격 노린다'

- [LGU+를 움직이는 사람들]권준혁 NW부문장, 효율화 vs 통신품질 '균형' 숙제

- [저축은행경영분석]PF 늘린 한투저축, 순익 2위 등극…사후관리 '자신감'

- [저축은행경영분석]'PF 후폭풍' OK저축, 대손상각 규모만 3637억

박기수 기자의 다른 기사 보기

-

- [Financial Index/삼성그룹]삼성전자, 잉여현금흐름 '20조' 육박…계열사 대부분 흑자

- [캐시플로 모니터]한화 3형제 가족회사 한화에너지, 가용 현금만 5000억

- [조선업 리포트]한화오션, 든든한 자금줄 산은 덕 현금흐름 '이상무'

- [Financial Index/삼성그룹]삼성전자, 순현금만 93조…차입 부담 버거운 호텔신라

- [Financial Index/삼성그룹]삼성전자, 영업익 본 궤도로…수익성 독보적 1위 삼바

- [Financial Index/삼성그룹]삼성重 매출성장 1위, 삼바·삼전도 반등…고민 깊은 SDI

- [한화에어로스페이스 증자]한화에어로, 차입 조달했어도 부채비율 유럽과 '비슷'

- [한화에어로스페이스 증자]오션 연결로 부채비율 낮췄는데…유증이 최선이었나

- [Financial Index/삼성그룹]1년새 주가 어디가 올랐나…금융사·삼성重·삼바 '미소'

- 손재일 한화에어로 대표 "유증이 최선의 방법"