[IPO 모니터]스팩 선택한 코어라인, 예상 몸값 '1500억'신한제7호스팩과 소멸합병…발행주식·합병가액 고려하면 시총 1500억 전망

안준호 기자공개 2023-03-28 07:14:16

이 기사는 2023년 03월 23일 13시35분 thebell에 표출된 기사입니다

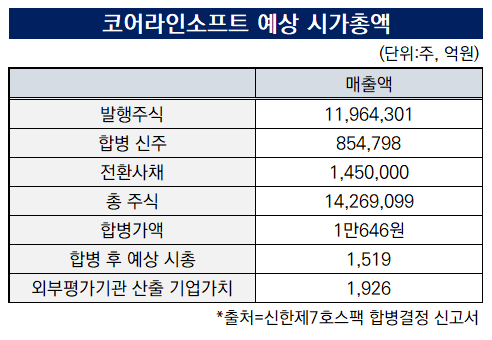

인공지능(AI) 기반 의료영상 분석 기업 코어라인소프트가 신한제7호스팩과의 합병을 통해 코스닥 상장에 도전한다. 상장 예비심사 준비 과정에서 다양한 선택지를 검토했으나 최근 급변하고 있는 금융환경 변화를 고려해 불확실성이 적은 스팩 합병을 택한 것으로 풀이된다.기존 발행주식과 스팩 전환사채(CB) 물량을 고려했을 때 목표 시가총액은 약 1500억원 수준으로 예상된다. 외부평가 기관이 산출한 기업가치에서 약 22% 가량 할인된 수준이다. 의료AI 기업에 대한 시장 관심을 고려하면 증시 입성은 어렵지 않을 전망이다.

◇AI기반 의료영상 분석…신한스팩과 소멸합병 선택

신한제7호스팩은 지난 17일 코어라인과의 합병을 결정했다. 비상장법인인 코어라인이 스팩을 흡수하는 소멸합병 방식이다. 문제 없이 합병이 진행된다면 7월 주주총회를 거쳐 8월 합병이 완료될 예정이다. 신주 상장예정일은 오는 8월 24일이다.

회사 측은 지난 2021년부터 기업공개(IPO)를 준비해왔다. 금리인상과 국내외 금융위기로 시장 환경이 가파르게 변동하며 기술평가만 2번을 거쳤다. 예심 청구 전 직상장을 포함해 여러 옵션을 고려했으나 최종 선택지는 스팩이었다. 준비 단계부터 우여곡절이 많았던 만큼 상장 트랙은 안정적인 스팩합병을 택한 것으로 풀이된다.

2012년 설립된 코어라인은 AI 기반 의료영상 솔루션을 개발하는 회사다. 폐암 진단 솔루션인 '에이뷰 LCS'(AVIEW Lung Cancer Screening) 등을 만들었다. 경쟁력을 인정받아 국립암센터의 국가암검진사업에 공식 솔루션 공급자로 지난 2017년부터 참여했다. 이를 바탕으로 쌓은 노하우를 활용해 국내 병의원에 소프트웨어를 공급해왔다.

해외 시장에서도 동일한 전략으로 성공적인 행보를 이어가고 있다. 유럽연합(EU) 주요 국가가 참여하는 대규모 폐암검진 프로젝트에 솔루션을 제공했다. 이외에도 독일 하노버 대학이 주도하는 폐암 검진 임상 사업에도 참여했다. 시장에 이름을 알리며 유럽과 북미 대형 병원과 지속적으로 공급 계약을 체결 중이다.

가장 최근 성과는 올해 초 체결한 공급계약이다. 미국 캘리포니아주에 위치한 공립 병원인 하버-UCLA(Harbor-UCLA Medical Center)에 소프트웨어를 공급하기로 했다. 로스앤젤레스 캘리포니아대(UCLA)가 운영하는 병원으로 연간 방문 환자 규모가 9만여명에 달한다. 공급 솔루션은 심장 CT 데이터를 분석하고 정량화하는 에이뷰 CAC(AVIEW CAC)다.

◇예상 시가총액 1500억…스팩주주, 1주당 5주 교부

이번 합병은 비상장법인인 코어라인이 신한제7호스팩을 흡수하는 소멸합병 방식이다. 두 회사 간 합병비율은 1대 0.1878679로 결정됐다. 신한스팩 주주는 1주당 코어라인 신주 5주를 받게 된다.

스팩 합병에서 예상 시가총액은 존속법인의 발행주식 총수에 합병가액을 곱해 산출된다. 소멸합병 방식의 경우 코어라인의 기존 발행주식에 합병 이후 신주, 스팩이 보유한 CB 물량을 더한 후 합병가액을 곱해 계산하게 된다. 상장 이후 전환 청구를 고려한 계산이다.

상장 이후 시가총액은 약 1500억원이 예상된다. 코어라인의 기존 주식은 1196만4301주, 합병 신주는 85만4798주다. 신한제7호스팩의 CB 물량은 145만주다. 이를 합한 총 주식은 1426만9099주, 합병가액이 1만646원이므로 1519억원 가량의 시총이 나온다.

외부평가기관인 삼도회계법인은 코어라인의 기업가치를 약 1926억원으로 평가했다. 현금흐름으로 가늠한 영업가치와 비영업자산의 가치를 합쳐 계산했다. 영업가치는 미래의 추정 실적을 활용해 산출했다. 2022년부터 2027년까지 6년간의 현금흐름을 분석했다. 2025년 흑자전환과 함께 실적 성장세가 가팔라질 것으로 가정했다.

스팩 합병이 성공적으로 마무리되기 위해서는 주주총회 등읙 관문을 통과해야 한다. 최근 의료AI 기업의 성장성이 부각되고 있는 만큼 소액주주 동의를 얻기 어렵지는 않을 전망이다. 코어라인의 주요 피어 그룹(Peer Group)으로 거론됐던 기업들은 최근 주가가 우상향 곡선을 그리고 있다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

best clicks

최신뉴스 in 전체기사

-

- [i-point]오르비텍, 방사성폐기물 처리 신기술 도입

- 대우건설, 해외시장 진출 '박차'

- [Company Watch]온타이드, 매출절반 차지하는 해외법인 부진 지속

- [ESS 키 플레이어]한중엔시에스 '국내 유일 수랭식 공급' 가치 부각

- [크립토 컴퍼니 레이더]빗썸, 비언바운드 법인 청산…해외사업 '고배'

- [현대차그룹 벤더사 돋보기]에스엘, 투자 대폭 늘렸는데도 '무차입 기조' 유지

- [i-point]서진시스템 "베트남 대상 상호관세 부과 영향 제한적"

- [저축은행경영분석]굳건한 1위 SBI저축, 돋보인 '내실경영' 전략

- [보험사 자본확충 돋보기]iM라이프, 4달만에 후순위채 또 발행…힘에 부치는 자력 관리

- [저축은행경영분석]J트러스트 계열, 건전성 개선 속 아쉬운 '적자 성적표'

안준호 기자의 다른 기사 보기

-

- [주류 스마트오더 점검]규제가 낳은 시장, 혼술 열풍과 함께 성장

- 美 진출 올리브영, 실리콘투와 현지 출점 협업 논의

- 첫단추 꿴 'K패션' 상장, 에이유브랜즈 후속 주자는

- '공개매수' 나선 컬리…"주주가치 제고 목적"

- 청담글로벌 자회사 바이오비쥬, '중복상장' 영향은

- [주주총회 현장 돋보기]'주주제안 상정' 이마트, 달라진 소통 의지 눈길

- [thebell note]백종원 없는 더본코리아

- [캐시플로 모니터]악재 겹쳤던 모두투어, 현금흐름도 '둔화'

- [와이즈플래닛컴퍼니는 지금]유망 기업 초기 투자, 마케팅 솔루션과 '시너지'

- [와이즈플래닛컴퍼니는 지금]희비 엇갈렸던 커머스 IPO, 공모 전략은