[보험사 CSM 분석]외국계손보 3사, 회계기준 바뀌니 자본 큰 폭 증가CSM 규모 1000~1800억 수준 형성…부채·순익 감소 동일한 흐름

서은내 기자공개 2023-04-27 08:14:02

[편집자주]

보험업권에 부채의 시가평가를 기본으로 하는 IFRS17 회계기준이 도입되자 보험사 재무지표에 대한 셈법이 크게 바뀌고 있다. 그중에서도 가장 주목되는 지표가 보험계약마진, 즉 CSM(Contract Service Margin)이다. CSM의 변동을 보면 해당 보험사가 보유한 계약들에 대한 수익성을 비롯해 회사의 가정 및 계리적 역량, 신뢰성 등에 대한 다양한 분석, 평가가 가능해질 것으로 전망된다. 더벨은 주요 보험사들의 CSM의 변화와 그 의미를 분석해본다.

이 기사는 2023년 04월 26일 15시49분 thebell에 표출된 기사입니다

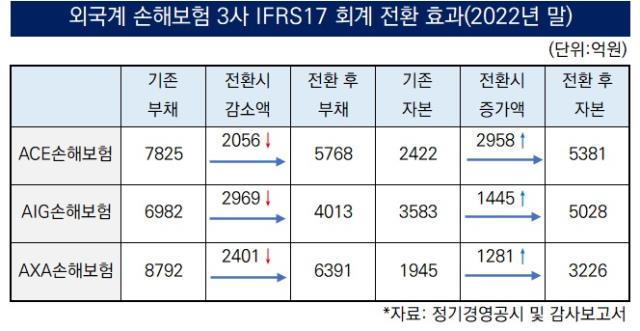

외국계 손해보험사들이 공통적으로 IFRS17 도입으로 자본이 큰 폭 증가하고 부채는 감소하는 흐름을 보인 것으로 나타났다. 현재 국내에 있는 외국계 손해보험사는 ACE손해보험, AXA손해보험, AIG손해보험 등 세 군데다. 지난해 이들의 CSM 규모는 대체로 2000억원 미만 수준을 기록하고 있는 것으로 파악된다.26일 새 회계기준 전환에 따른 재무영향 평가를 분석한 결과 외국계 손해보험 3사의 지난해 CSM 규모는 약 1000억~1800억원 수준으로 나타났다. 이들 손보 3사는 동일하게 전환회계 방식으로 3년 완전수정법을 사용해 보험계약부채를 평가해 비교 분석의 의미가 적지 않을 것으로 보인다.

3사 중에서 지난해 연초 가장 높은 CSM을 기록한 곳은 ACE손해보험이다. 2022년 말을 기준으로 보면 ACE손해보험의 CSM은 1813억원으로 평가됐다. 연초 CSM은 2051억원이었으며 1년 사이 CSM이 200억원 가량 감소했다. 순보험계약부채 총액은 2022년 말 기준 -429억원으로 평가됐다. 보험계약부채가 마이너스인 점은 이례적이다.

ACE손해보험은 보험계약부채를 평가할 때 장기보험과 일반보험에 대한 평가방법을 다르게 적용했다. 장기보험의 경우 2019년을 기점으로 3년 완전소급법을 사용하고 일반보험에 대해서는 전 계약에 대해 완전소급법을 사용했다. 원수보험료 기준 ACE손보의 일반보험 비중은 17.71%를 차지하며 나머지 82.29%는 전부 장기보험이 차지하고 있다.

새 회계기준을 적용했을 때 ACE손해보험의 부채 총계는 기존 기준 하에서의 7825억원에서 5768억원으로 2056억원이 감소한다. 자본총계는 2422억원에서 5381원으로 2958억원 늘어나는 것으로 나타났다. 자본 규모가 기준 전환으로 두배 이상으로 증가하는 셈이다. 당기손익은 951억원에서 681억원으로 270억원 감소했다.

AIG손해보험의 경우 2022년 말 CSM 수치는 아직 공개하지 않고 있다. 2022년 초 CSM은 1365억원으로 평가됐다. 같은 시기 순보험계약부채는 2468억원을 기록했으며 순보험계약부채 대비 CSM 비율은 53%로 계산된다.

AIG손해보험은 회계 전환방식으로 ACE손해보험과 동일한 방식을 적용했다. 장기보험과 일반보험을 구분해 일반보험은 전체 계약을 완전소급했으며 장기보험은 2019년부터 3개년은 완전소급, 2018년 이전은 공정가치법을 적용하는 3년 완전소급법을 사용했다.

2022년 말 기준 회계전환 효과를 살펴보면 AIG손해보험 역시 부채 총계는 6982억원에서 4013억원으로 2969억원 감소하며, 자본총계는 3583억원에서 5028억원으로 1445억원 증가한다. 자본총계의 증가비율은 40%정도다. 당기손익 역시 ACE손해보험처럼 회계기준 전환시 473억원에서 413억원으로 60억원 가량 감소했다.

AXA손해보험은 2022년 말 CSM이 약 1028억원으로 산출됐다. 2022년 연초 CSM 893억원이었으며 1년 사이 약 130억원 증가한 결과다. 연말 순보험계약부채는 3641억원으로 나타났으며 순보험계약부채 대비 CSM 비율은 28.2%로 나타났다.

회계기준 전환 영향으로 AXA손해보험의 부채총계 역시 8792억원에서 6391억원으로 2401억원 감소했다. 자본총계는 1945억원에서 3226억원으로 1281억원, 비율로는 67% 가량 증가하는 것으로 나타났다. 당기손익은 92억원에서 36억원으로 56억원 줄어들었다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

best clicks

최신뉴스 in 전체기사

서은내 기자의 다른 기사 보기

-

- 외국계 화랑 국내진출, '국제갤러리'에 좋을까 나쁠까

- [Company Watch]갤러리현대, 44억 에트나컴퍼니 CB 출자전환

- 국제갤러리, 국제갤러리홀딩과 60억 부동산 거래

- 디앤씨미디어, 보다 끈끈해진 넷마블 관계

- [Gallery Story]상하이에 공들이는 아라리오갤러리, 10년간 50억 출자

- [웹툰사 지배구조 점검]대원미디어 '스토리작', IPO 목표기한 두달 '현실성 뚝'

- [주주총회 현장 돋보기]단독대표 1년, 말 아낀 양민석 YG엔터 사장

- [Art Price Index]서울옥션, 해외 수요 덕에 억대 작품 경합률 높였다

- [이사회 모니터]SM엔터, 멤버 80% 내년 3월 임기 만료

- 그라비티, 올해는 '브라질'…20년만에 직접 진출