[Rating Watch]SGC에너지, A+ 방어 'PF우발채무'에 달렸다SGC이테크건설, 재무지원 부담…’부정적’ 전망 탓 사모채 선회도

이정완 기자공개 2023-07-07 07:56:44

이 기사는 2023년 07월 05일 15:55 thebell 에 표출된 기사입니다.

친환경 집단에너지 기업인 SGC에너지가 PF(프로젝트파이낸싱) 우발채무 리스크를 지적 받고 있다. 회사 이름만 보면 부동산 관련 위험 확대가 의아하지만 사업형 지주회사인 성격상 자회사 SGC이테크건설에 대한 지원이 늘어난 게 부담이 됐다.이 탓에 신용등급 전망을 부정적으로 조정하는 신용평가사도 늘고 있다. 한국신용평가에 이어 한국기업평가도 최근 등급 전망을 변경했다. SGC에너지 입장에선 SGC이테크건설의 PF 리스크 해소가 시급하다.

◇한기평·한신평, '부정적' 등급전망 부여

5일 신용평가업계에 따르면 최근 한국기업평가는 SGC에너지의 신용등급 전망을 'A+, 안정적'에서 'A+, 부정적'으로 하향 조정했다. 한국기업평가는 "PF 우발채무 리스크 확대로 계열 지원 부담이 현실화된 점을 반영했다"고 밝혔다. 한국신용평가도 지난달 중순 등급전망을 'A+, 부정적'으로 낮춘 바 있다.

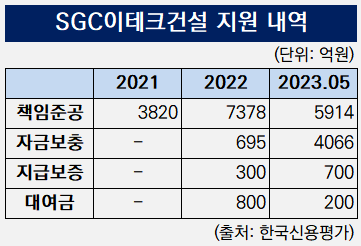

SGC이테크건설에 대한 지원은 지난해 말부터 시작됐다. 작년 11월 SGC이테크건설에 800억원을 이자율 9.01%로 직접 빌려줬다. 만기는 올해 2월까지였다. 차환 과정에서 SGC이테크건설은 600억원을 상환했는데 나머지 200억원에 대해선 8월 말까지 만기를 연장해줬다.

지난해 말부터 SGC이테크건설이 시공을 맡은 사업에 대해 채무보증을 나서기도 했다. 5월 말 기준 5914억원에 대한 책임준공 약정을 맺고 있다. 만약 SGC이테크건설이 준공하지 못하는 사태가 생기면 SGC에너지가 이를 책임져야 하는 셈이다. 2021년 말까진 전무하던 자금보충 약정도 지난해 말 695억원으로 늘더니 5월 말 4066억원을 기록하고 있다. 특히 지난해 레고랜드 채무불이행 사태 이후 조달이 어려워지면서 모회사의 자금 지원이 더욱 늘었다.

PF 우발채무는 부동산 호황기에는 큰 문제가 되지 않지만 건설 경기가 불황에 접어들면 리스크로 작용한다. SGC이테크건설도 원자재 가격 인상으로 인해 공사가 지연되면서 일부 현장에서 우발채무가 현실화됐다고 전해진다. SGC에너지가 신용공여를 제공한 사업장 중 가장 큰 규모를 차지하는 인천 원창동 물류센터 프로젝트의 경우 향후 임대차 계약 체결 후 매각·담보대출 방식으로 신용공여를 해소할 예정인데 최근 물류센터 공급 과잉으로 시장이 침체돼 계약이 늦어지고 있다.

◇2년 전 찍은 공모채, 사모로 갚았다

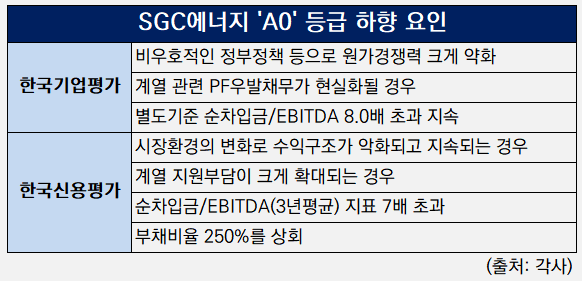

SGC이테크건설로 인해 등급전망은 하향 조정 됐지만 SGC에너지 자체 재무건전성에는 큰 문제가 없는 상황이다. 한국기업평가는 'A0'등급 하향 변동 요인으로 '원가경쟁력이 저하되고', '계열 관련 PF 우발채무가 현실화되는 경우'와 '별도 기준 순차입금/EBITDA 8배 초과 지속'을 꼽았다. 한국신용평가는 '3년 평균 순차입금/EBITDA 7배 초과'와 '부채비율 250% 상회'를 등급 하향을 검토하게 만드는 정량 지표로 삼았다.

SGC에너지는 전력시장 제도 변화와 연료비 변동에 따라 실적 변동성이 있긴 하지만 순차입금 축소 기조 덕에 순차입금/EBITDA 지표 4배 내외를 안정적으로 유지하고 있다. 1분기 별도 기준 매출 2213억원, 영업이익 223억원을 기록해 10% 이상 영업이익률을 나타냈다. 1분기 말 부채비율도 160% 수준이다. 결국 PF 우발채무 부담을 해소하는 게 'A+'등급 방어를 위한 핵심 요소인 셈이다.

'A+'등급 유지는 SGC에너지의 조달 전략을 위해서도 중요하다. SGC에너지는 옛 군장에너지 시절부터 공모채 시장을 꾸준히 찾던 발행사였다. SGC에너지는 2년 전이던 2021년 6월 지주사 전환 후 처음으로 1160억원 규모 공모채를 발행했다.

이 때 발행한 2년물 290억원 회사채 만기가 지난달 초 도래했으나 공모 시장에 등장하지는 않았다. 대신 선택한 것은 사모채였다. SGC에너지는 지난달 30일 차환 자금 용도로 200억원의 사모채를 찍었다. 금리 5.7%로 투자자를 찾았다. 내년에는 870억원의 회사채 만기가 다가오는 만큼 이자비용 부담을 줄이기 위해 등급 하락을 막아야 한다는 평이다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 전체기사

-

- [한미 오너가 분쟁]임주현 "임종윤과 다른 길, 해외투자 유치는 곧 매각"

- [i-point]미래산업, 용인 반도체 클러스터 L-벨트 이전

- [한미 오너가 분쟁]소액주주 만난 임주현, 핵심은 'R&D' "한미정신 지킨다"

- '나형균호' 오하임앤컴퍼니, 사업 다각화 고삐

- [i-point]휴림로봇, 일반공모 유상증자 청약률 196.5% 기록

- [i-point]부스터즈, 네이버 스마트스토어·자사몰 매출 전략 강화

- '탄소제로 대비' 대우건설, 환경 에너지 정조준

- [시큐리티 컴퍼니 리포트] 시큐아이, 빅3급 실적에도 '보안 거리 먼' 임원들 우려

- [i-point]엑스페릭스-퓨리오사AI, UAE 방문 '협력 강화'

- 성장 돌파구 모색 KT스카이라이프, AI·아마스포츠 공략

이정완 기자의 다른 기사 보기

-

- [Korean Paper]미래에셋증권, 발행 때마다 금리 낮춘다

- [기업들의 유동화 조달전략]SK하이닉스, 실적 자신감?…유동화 시장 떠났다

- [기업들의 유동화 조달전략]바디프랜드, '쏠쏠한' 조달카드 안마의자 리스채권

- [thebell note]'에퀴티 스토리'는 하루아침에 쓰이지 않는다

- [기업들의 유동화 조달전략]'현금 아쉬운' 효성화학, 카드결제도 최대한 '뒤로'

- [IPO 기업 데드라인 점검]SK온, 파이낸셜 스토리보다 '생존 먼저'

- [증권사 커버리지 지도]현대차그룹 '공들인' 신한증권, 최고 파트너됐다

- [IPO 모니터]암 진단기업 진캐스트, 프리IPO에서 몸값 왜 낮췄나

- [Korean Paper]IR '공들인' 농협은행, 수요 '사전파악' 덕봤다

- [Korean Paper]'수은 보증' 큐에너지, 투자자 관심에 프라이싱 앞당겼다