[Rating Watch]글로벌 신용도 '상향' 두산밥캣, 차입금리 낮췄다가산금리 0.25%p 인하 '효과'…5년간 125억 '절감' 기대

권순철 기자공개 2024-05-08 07:56:43

이 기사는 2024년 05월 03일 16:28 THE CFO에 표출된 기사입니다.

두산밥캣의 글로벌 신용등급이 상향 조정되면서 이자비용 절감의 수혜를 입었다. 미국 현지 기관 투자자를 상대로 발행한 텀론B(Term Loan B)의 가산금리가 유리한 방향으로 재조정됨에 따라 5년간 약 125억원을 절감할 수 있을 것으로 전망된다.두산밥캣은 최근 탄탄한 실적 상승세를 앞세워 글로벌 신평사들의 이목을 끌고 있다. 지난해 두산밥캣은 역대 최대 실적을 기록함과 동시에 재무 건전성을 개선하는 데 성공했다. 앞서 무디스도 두산밥캣의 기업 신용등급을 상향 조정한 바 있다.

◇'BB+, 안정적' 등급 상향…가산금리 0.25%p 인하 '수혜'

크레딧 업계에 따르면 지난 4월 29일 S&P는 두산밥캣의 신용등급을 'BB0, 안정적'에서 'BB+, 안정적'으로 상향 조정했다. 지난 2022년 3월 S&P가 두산밥캣의 등급 아웃룩이 '부정적'에서 안정적'으로 변경된 이후 약 2년 만의 등급 상향 결정이다. 동시에 2029년 만기 도래 예정인 텀론B의 장기 신용등급도 'BB0'에서 'BB+'로 올랐다.

이번 평정으로 두산밥캣은 장기 차입금의 이자비용을 절감할 수 있을 것으로 보고 있다. 2017년 당시 미국 현지 기관 투자자 상대로 7년 만기 텀론B를 발행해 13억4500만달러를 끌어들인 바 있다. 2017년 말 기준 해당 차입금 금리는 리보(LIBOR) 금리에 2.50%를 가산한 값으로, 당해 두산밥캣의 이자를 포함한 금융비용은 1억7349만달러에 달했다.

하지만 이후 글로벌 신용등급 및 전망이 조정될 때마다 텀론B의 이자율 재조정과 함께 만기 연장을 유리하게 가져왔다. 가장 최근인 2022년 등급 전망이 '안정적'으로 변경된 후 두산밥캣은 텀론B의 잔액을 줄이고 만기를 기존 2024년에서 2029년으로 연장하며 리파이낸싱에 성공했다.

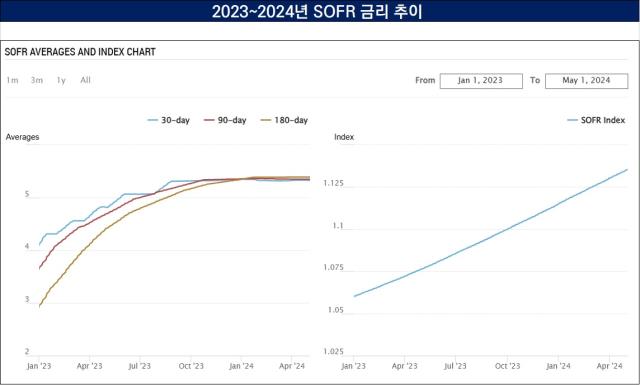

이번에도 가산금리가 유리한 방향으로 재조정됐다. 기존에 텀론B에 적용되는 금리는 '3개월물 SOFR+2.50%'였다. 다만 회사 측에 따르면 평정 이후 텀론B에 적용된 가산금리는 기존 2.50%에서 2.25%로 하향 조정됐다. 2일 기준 뉴욕연방준비은행이 고시하는 3개월물 SOFR이 약 5.34%로 집계되는 것을 고려하면 최종 7.59%의 금리가 적용되는 것이다.

올해 들어 3개월물 SOFR은 5.3%대를 유지하고 있지만 3.6%대였던 2023년 초와 비교하면 높은 수준이다. 이러한 상황에서 가산금리 감산이 이뤄진 것은 긍정적인 소식으로 받아들여진다. 텀론B의 만기는 2029년 그대로지만 해당 만기까지 남은 약 5년간 125억원 가량의 이자비용을 절약할 수 있을 것으로 분석된다.

S&P에 앞서 지난 1월 무디스도 두산밥캣의 신용등급을 'Ba3'에서 'Ba2'로 상향 조정한 바 있다. 무디스와 S&P 모두 두산밥캣의 실적 개선세에 주목했는데, 이를 바탕으로 두 신평사는 두산밥캣이 향후에도 견조한 재무 건전성을 유지할 것이라는 데 공통된 입장을 취했다.

두산밥캣은 2023년을 역대 최대 실적을 만들어낸 해로 남겼다. 지난해 연결 기준 두산밥캣은 매출액 9조7589억원, 영업이익 1조3899억원을 기록했는데 이는 전년 대비 각각 13%, 30% 증가한 수치다. 올해 1분기에도 매출액 2조3946억원, 영업이익 3260억원을 기록하면서 전년 동기 대비 3.4%, 27.3%라는 증가율을 보였다.

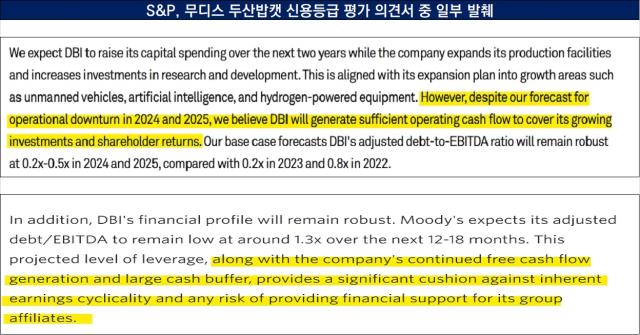

S&P는 두산밥캣이 2023년에 거둔 인상적인 실적을 바탕으로 한동안 양호한 재무 구조를 유지할 것이라고 내다봤다. 등급 평가 의견서에서 S&P는 "거시경제적 불확실성, 향후 계획된 투자 지출 등으로 올해와 내년 두산밥캣의 조정 EBITDA는 감소할 것으로 예측된다"면서 "그럼에도 두산밥캣이 투자 지출과 주주 환원을 커버할 수 있을 만큼의 충분한 영업활동 캐시플로우를 창출할 수 있을 것으로 본다"고 했다.

무디스도 S&P와 비슷한 시각을 공유했다. 무디스는 "두산밥캣의 조정 부채/EBITDA 비율이 향후 12~18개월 동안 1.3배를 유지할 것으로 예측한다"며 "지속적으로 창출되는 캐시플로우와 대규모 현금 버퍼와 함께 실적 변동성 및 그룹 계열사에 대한 금융 지원 리스크를 완화할 것이다"고 언급했다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

best clicks

최신뉴스 in 전체기사

-

- 수은 공급망 펀드 출자사업 'IMM·한투·코스톤·파라투스' 선정

- 마크 로완 아폴로 회장 "제조업 르네상스 도래, 사모 크레딧 성장 지속"

- [IR Briefing]벡트, 2030년 5000억 매출 목표

- [i-point]'기술 드라이브' 신성이엔지, 올해 특허 취득 11건

- "최고가 거래 싹쓸이, 트로피에셋 자문 역량 '압도적'"

- KCGI대체운용, 투자운용4본부 신설…사세 확장

- 이지스운용, 상장리츠 투자 '그린ON1호' 조성

- 아이온운용, 부동산팀 구성…다각화 나선다

- 메리츠대체운용, 시흥2지구 개발 PF 펀드 '속전속결'

- 삼성SDS 급반등 두각…피어그룹 부담 완화

권순철 기자의 다른 기사 보기

-

- [Company & IB]SK브로드밴드·한국증권, 장기물 흥행 '의기투합'

- 한화생명, 대규모 후순위채 발행…HUG 금리 여파 '촉각'

- [2024 이사회 평가]'지배구조 투명화' 케이카, 재무건전성 '옥의 티'

- [2024 이사회 평가]HPSP 이사회 활동성 '미약'…'빛바랜' 압도적 경영성과

- [2024 이사회 평가]'참여도 두각' KG스틸, 이사회 구성 다양화 '숙제'

- [IB 풍향계]HUG 신종자본증권 '사활' NH증권, 막판까지 '금리 고심'

- [IPO 모니터]'구주매출 50%' MNC솔루션, 투심 보완책 '공격적 할인율'

- [thebell note]거래소 '심사 트라우마'의 진실

- '건전성 사수' 전북은행, 8년만에 꺼낸 자본성증권

- [Market Watch]IPO 빅딜, 하나둘씩 반납하는 '조단위' 명패