[그리드위즈 road to IPO]주가매출비율 방식에 해외기업 활용해 끌어올린 몸값①낮은 순이익 고심, 이례적 밸류에이션 산식 적용

성상우 기자공개 2024-05-13 08:09:22

[편집자주]

그리드위즈가 전력시장의 핵심 키맨으로 등장했다. 기존의 안정적인 전력공급에서 나아가 '효율적인 전력수급'의 대표주자 역할을 맡았다. 전력거래가 가능해진 이후 관심이 뜨거워진 수요관리 서비스에서 존재감을 드러내고 있다. 아낀 전력을 전력거래소에 판매해 수익을 창출하는 구조다. 태동기임에도 흑자전환에 성공해 성장성을 입증했다. 기술평가가 아닌 일반 상장을 택한 점도 눈길을 끈다. 더벨이 그리드위즈의 IPO 과정을 짚어보고 상장 후 성장 시나리오를 내다봤다.

이 기사는 2024년 05월 08일 13시07분 thebell에 표출된 기사입니다

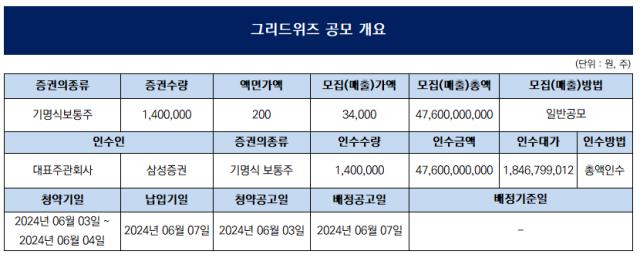

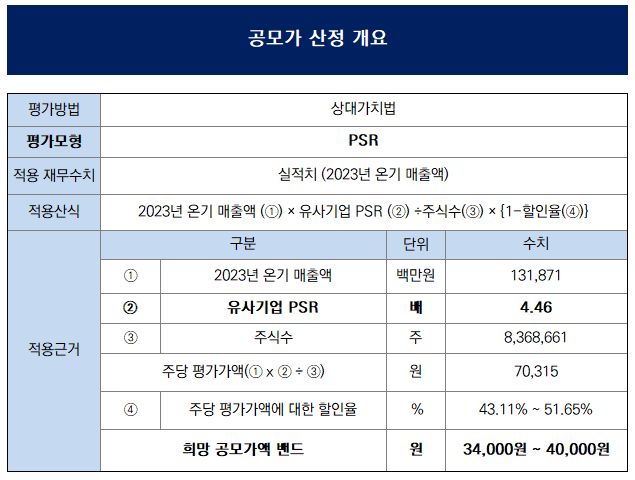

코스닥 상장을 추진 중인 그리드위즈가 3200억원 상당의 공모 시가총액을 책정했다. 상장 주관사인 삼성증권이 실사 끝에 내린 밸류에이션이다.그동안 흑자를 내긴 했지만 낮은 순이익은 높은 몸값을 받아내는데 걸림돌로 꼽혔다. 일반적인 밸류에이션 평가 방식에서 벗어나 주가매출비율(PSR) 배수를 적용한 것도 적정 시가총액을 받기 위해 불가피했던 셈이다.

그리드위즈는 최근 제출한 증권신고서에서 공모가 밴드를 3만4000원~4만원으로 제시했다. 해당 밴드를 기준으로 공모 후 총 주식수(794만7161주)를 반영하면 시가총액은 2700억~3180억원으로 계산된다.

당초 그리드위즈는 밸류에이션 모델을 두고 장고를 거칠 수밖에 없었다. 지난해 흑자 전환에 성공하면서 일반상장 트랙을 적용했지만 실제 이익은 크지 않았기 때문이다.

그리드위즈의 지난해 연간 상각 전 영업이익(EBITDA)과 순이익은 각각 61억원, 41억원이다. 상장 추진 기업의 밸류에이션 과정에서 상대가치평가법 '주가수익비율(PER)'이나 'EV/EBITDA'를 적용할 경우 높은 몸값을 기대하기 힘든 여건이었다.

밸류에이션 과정에서 보편적으로 활용되는 PER 방식의 경우 1000억원대 중반의 몸값을 만들려면 평균 30~40배 수준의 멀티플을 갖는 피어그룹을 찾아야하는 꼴이었다.

이에 비해 주가매출비율(PSR) 방식은 이익이 적은 대신에 외형이 큰 사업 구조의 장점을 극대화할 수 있다는 점에서 매력이 컸다.

삼성증권은 PSR 평가모델을 적용한 구체적 사유로 ‘가치평가의 안정성’을 들었다. 가치평가의 기준이 되는 매출액이 당기순이익에 비해 연도별 변동성이 크지 않고 회계 정책의 변화에 따른 영향도 덜 받기 때문에 안정적이라고 설명했다.

산업 패러다임의 변화에 따라 새롭게 창출된 산업 분야의 경우 밸류에이션에 성장 잠재력을 적절히 반영하기 위해선 당장의 이익보다 매출 창출 역량을 더 반영해야 한다는 이유도 들었다.

여기에 피어그룹을 해외기업으로 적용해 적정 멀티플을 산출했다. 국내 기업 중에선 동일 사업모델로 상장에 성공한 사례가 없기도 했다.

최종 선정된 피어그룹 3곳(Alfen NV·Eaton Corp. Plc·Enphase Energy, Inc.)의 평균 PSR 배수는 4.46배다. 여기에 43.11%(밴드 상단)~51.65%(밴드 하단) 범위의 할인율을 적용했다. 최근 3년간 코스닥에 신규 상장한 기업들이 적용한 할인율 평균(22.55%~34.11%)보다 높은 수치다. 피어그룹을 해외기업으로 구성한 탓에 발생할 수 있는 밸류이에션 고평가 논란을 줄이기 위한 차원으로 보인다.

밴드 상단 기준 3200억원선의 공모 시총은 그리드위즈로선 상당히 높은 수준으로 평가된다. 지난 2021년 시리즈C 유치 당시 인정받았던 1500억원의 몸값을 2배 이상 상회한다.

내부적으로는 공모가의 추가 상향 여지를 내다보고 있다. 최근 IPO 시장의 경향성을 감안한다면 확정 공모가가 희망 밴드 상단 대비 20~30% 상향된 선에서 정해질 가능성이 있다. 이 경우 공모 시가총액은 4000억원을 넘길 수도 있다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 전체기사

-

- [상호관세 후폭풍]포스코·현대제철, 美 중복관세 피했지만…가격전쟁 '본격화'

- [상호관세 후폭풍]핵심산업 리스크 '현실화'...제외품목도 '폭풍전야'

- [상호관세 후폭풍]멕시코 제외, 한숨돌린 자동차 부품사…투자 '예정대로'

- [상호관세 후폭풍]미국산 원유·LNG 수입 확대 '협상 카드'로 주목

- [상호관세 후폭풍]조선업, 미국 제조공백에 '전략적 가치' 부상

- [상호관세 후폭풍]생산량 34% 미국 수출, 타깃 1순위 자동차

- [상호관세 후폭풍]캐즘 장기화 부담이지만…K배터리 현지생산 '가시화'

- [2025 서울모빌리티쇼]무뇨스 현대차 사장 "美 관세에도 가격인상 계획없어"

- [2025 서울모빌리티쇼]HD현대사이트솔루션 대표 "북미 매출목표 유지한다"

- [2025 서울모빌리티쇼]송호성 사장 "HMGMA 첫 생산, 내년 중반 하이브리드"

성상우 기자의 다른 기사 보기

-

- [i-point]TKENS, 전장 램프 제습 모듈 글로벌 공급사 확대

- [thebell interview]"LG전자 엑사원 퀄테스트, 엔비디아 넘어 독보적 위치 자신"

- [i-point]해성옵틱스, 갤럭시S25·S26에 카메라 모듈 공급

- [i-point]폴라리스AI파마, ‘스마트 생태공장' 구축

- [지배구조 분석]'승계 완료' 김승재 재영솔루텍 대표, 지배력 확대 '딜레마'

- [Company Watch]인텔렉추얼디스커버리, 퓨리오사AI 추가 펀딩 참여

- [i-point]제이스코홀딩스, 필리핀 니켈 원광 수송 포트 완공

- [i-point]케이웨더, 우리동네 미세먼지 '시간단위' 예보

- [코스닥 주총 돋보기]아티스트스튜디오, 경영진 재편 완료

- [Company Watch]딥노이드, 스미스디텍션 물량 ‘4월 독일 출장’서 가시화