한양, 만기도래 회사채 '사모채'로 차환한다 600억 규모 사모채 발행 위한 신용평가 받아

안정문 기자공개 2024-05-17 14:48:34

이 기사는 2024년 05월 14일 15시46분 thebell에 표출된 기사입니다

한양이 상반기 내 900억원에 가까운 회사채 만기를 맞이하는 가운데 전액 차환하겠다는 계획을 세워둔 것으로 파악됐다. 건설채를 향한 투심이 우호적이지 않은 상황 속에서 우선 사모 회사채를 발행할 것으로 전망된다.만기도래하는 회사채들의 금리가 높은 만큼 차환과정에서 이자부담이 급격하게 늘어나지는 않을 것으로 예상된다. 한양은 재무안정성 관리 등을 이유로 일부 만기채에 대해선 현금상환도 고려하고 있는 것으로 전해진다.

◇한양, 600억 사모채 발행 추진

14일 투자은행(IB)업계에 따르면 한양은 5월24일 사모 회사채 100억원, 30일 사모채 180억원, 6월14일 공모 회사채 600억원 등 상반기 안에 총 880억원의 회사채 만기를 맞이한다. 하반기에도 9월22일 사모채 200억원, 10월28일 사모 채권담보부증권(P-CBO) 300억원, 11월29일 사모채 150억원 등 만기가 줄줄이 다가온다.

한양은 사모 회사채 발행을 준비하고 있다. 한국기업평가로부터 600억원 규모의 사모 회사채를 발행하기 위한 등급을 부여받았다. 해당 회사채의 등급은 'BBB+, 안정적'이다. 한국기업평가는 한양에 대해 도급계약 증액으로 수익성을 개선하고 있지만 운전자본, 대여금이 늘면서 차입부담이 커지고 있다고 설명했다.

이주원 한기평 선임연구원은 "인건비, 원자재가격 상승을 반영한 도급금액 증액 및 신규수주를 추진하고 있어 현 수준의 영업수익성을 유지할 것으로 본다"며 "다만 부동산 경기 둔화 국면에서 주택 분양률 제고를 위한 프로모션 비용이 확대될 가능성이 있다"고 설명했다. 이어 "연결기준 EBITDA/금융비용 지표는 4배 내외 수준으로 유지될 것"이라고 덧붙였다.

한기평의 평가대로라면 한양의 신용등급은 계속해서 'BBB+, 안정적'으로 유지될 가능성이 크다. 한기평은 한양의 신용등급 상향변동요인으로 한양의 모회사인 보성의 연결기준 EBITDA/금융비용 8이상을, 하향 변동요인으로는 2.5 미만을 들었다.

한양 관계자는 "상반기 만기도래하는 880억원은 전액 차환을 추진 중이다"며 "재무안정성을 위해 일부를 현금상환하는 방안도 검토하고 있다"고 설명했다.

◇현금성자산, 단기차입 및 유동성장기부채 합보다 적어

한양의 곳간사정은 넉넉한 편이 아니다. 2023년 현금성자산 규모는 1312억원이다. 2021년 3211억원, 2022년 2421억원에 이어 2년 연속 하락세다. 지난해 한양의 현금성자산은 만기가 1년 미만인 부채보다 적은 규모를 기록했다. 한양의 단기차입금과 유동성장기부채 합은 2021년 1349억원, 2022년 2321억원, 2023년 3506억원으로 급격히 늘었다.

한양이 현금사정이 넉넉하지 못함에도 일부 차입금의 현금상환을 검토하는 것은 이자비용 부담 때문일 수 있다. 지난해 한양의 금융비용은 234억원을 기록했다. 2022년과 비교하면 79.5% 늘어난 것이다. 한양의 금융비용은 2019년 97억원, 2020년 104억원, 2021년 139억원, 2022년 131억원 등으로 완만한 우상향곡선을 그리다 지난해 크게 뛰었다.

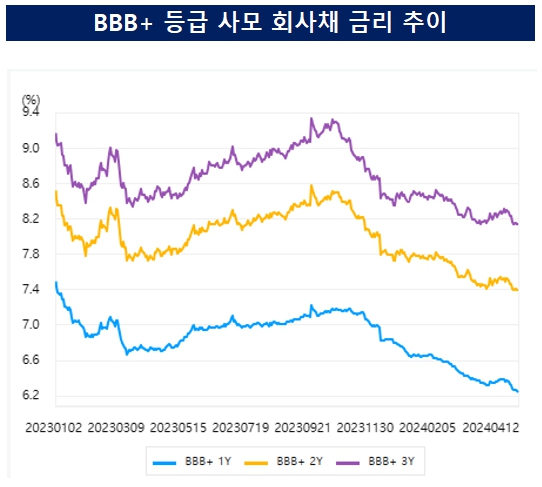

다행인 것은 차환 과정에서 이자부담이 크게 늘어날 가능성은 적다는 점이다. 올 상반기 만기도래하는 회사채는 모두 지난해 발행했던 것인 만큼 금리가 높다. 5월24일 만기 100억원이 8.5%, 5월30일 만기 180억원이 7.5%, 6월14일 만기 600억원이 8.7%다. 오히려 이자비용이 낮아질 수도 있다는 말도 나온다. 현재 BBB+ 등급 사모 회사채 금리가 상반기 만기도래하는 회사채들을 발행했던 지난해 5~6월보다 낮다는 점이 그 근거다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

best clicks

최신뉴스 in 전체기사

-

- [제노코 줌인]시장 지배력 강화로 인한 '경쟁제한성' 판단 관건

- [우리기술 사업 돋보기]연이은 해외 수주 낭보, 매출 규모 '껑충'

- [스타트업 1st 감사보고서]비이아이, 하반기 LMB 양산 돌입…2027년 IPO 계획

- [VC 투자기업]중고에서 길 찾은 트렌비…월 BEP로 생존력 증명

- [VC 투자기업]'위피·콰트' 엔라이즈, 흑자전환…"올해 글로벌 방점"

- [스타트업 1st 감사보고서]1000억 밸류 도전 미스터아빠, 1분기 매출 200억 달성

- 혁신산업펀드 출자 '흥행'…패자부활 전략 통했다

- 경남지역혁신펀드, 케이런벤처스 반전서사 쓸까

- [유증&디테일]'1조 그룹' 오텍, 재무 건전성 '시험대'

- 사외이사를 발굴하는 SK의 안목

안정문 기자의 다른 기사 보기

-

- [발행사분석]신용등급 전망 '긍정적' 풍산 공모채, 2조 주문 이어갈까

- [나우로보틱스 IPO]메자닌으로 알아본 기업가치 변화는

- 풍산 공모채 발행, 키움증권 주관사 합류 눈길

- CJ CGV 364일물 CP 꾸준, 컨센서스 미달 부담됐나

- [판 바뀐 종투사 제도]IMA 부동산운용 10% 제한, 발행어음 통합 한도 설정

- [호룡 IPO]CB 전환가격 25% 하향조정, 예상 시총 고려했나

- 동인기연, 필리핀 바타안경제특구청과 협력 강화

- [발행사분석]한화시스템 두번째 공모채, 5년물 도전

- [발행사분석]대웅제약 차입 확대, 조달 간격 줄였다

- 한국증권 이사회 백영재 합류, 사외이사는 2년 연속 감소