[IB 풍향계]LS증권, 그룹 편입 후 다시 꺼낸 '스팩'…ECM 재건 '신호탄'LS증권 첫 스팩 기관 "사자" 행렬…4년만에 IPO 주관, 문형동 본부장 필두 영업 '박차'

윤진현 기자공개 2024-07-09 07:35:10

[편집자주]

증권사 IB(investment banker)는 기업의 자금조달 파트너로 부채자본시장(DCM)과 주식자본시장(ECM)을 이끌어가고 있다. 더불어 인수합병(M&A)에 이르기까지 기업에서 일어나는 모든 일의 해결사 역할을 자처하고 있다. 워낙 비밀리에 딜들이 진행되기에 그들만의 리그로 치부되기도 한다. 더벨은 전문가 집단인 IB들의 주 관심사와 현안, 그리고 고민 등 그들의 생생한 이야기를 전달해 보고자 한다.

이 기사는 2024년 07월 05일 15시10분 thebell에 표출된 기사입니다

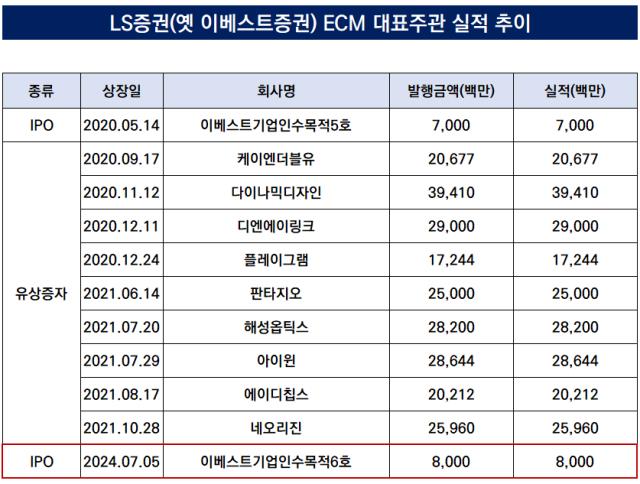

LS증권이 ECM(주식자본시장) 재건 출사표를 냈다. 무려 4년 만에 스팩(SPAC·기업인수목적회사)을 꺼내들었는데, 기관 투자자들은 네 자릿수 경쟁률로 화답했다. 업계에선 흥행 요인으로 공모주 투자 열풍과 더불어, LS증권의 사명 변경 후 첫 딜인 점을 꼽았다.LS증권의 전신 이트레이드증권은 제도 도입 초기부터 스팩에 열의를 보였다. 이후 5호스팩까지 올렸지만 합병 성사율은 높지 않았다. 결국 지난해 보유 스팩을 모두 청산하면서 더이상 시장을 찾지 않았다. 이번 스팩의 합병 실적이 LS증권에겐 절실한 셈이다.

올해 LS그룹의 증권사로 도약한 LS증권이 첫 IPO 주관 트랙레코드를 6호스팩으로 쌓는다. LS증권은 그간 IB 재건을 위해 조직 확대 개편은 물론 인력 보강에 힘써왔다. IPO 부문의 경우 문형동 기업금융본부장을 필두로 트랙레코드를 쌓는 데 집중하고 있다.

◇LS그룹 편입 후 '첫 스팩'에 기관 "담자"…IPO 트랙레코드 '착착'

5일 투자은행(IB) 업계에 따르면 이베스트스팩6호가 이달 12일 코스닥 증시에 입성한다. 상장 예정 주식 수는 총 502만주이며, 공모 주식 수는 400만주였다. 즉 공모액이 80억원으로 중소형 스팩에 속한다.

이베스트스팩6호는 기관 투자자 수요예측 과정에서 1131.75대 1의 경쟁률을 기록하면서 흥행했다. 공모주 투자 열풍의 영향으로 스팩주들의 경쟁률 역시 네자릿수로 유지되고 있는 상황이다.

그럼에도 이번 이베스트6호스팩의 경우 대주주를 LS네트웍스로 맞아 LS증권으로 이름을 바꿔 단 후 첫 스팩인 점이 흥행의 배경으로 꼽힌다. 기관 투자자들은 LS증권이 합병을 추진하고자 전력을 다할 것이란 기대감을 드러냈다.

IB 업계 관계자는 "LS증권으로 사명을 바꿔 달은 후 첫 스팩인 만큼 합병 성사 기대감도 높은 편"이라며 "LS증권의 전신들이 스팩 제도 도입 초기부터 적극적으로 스팩 시장에 문을 두드려왔기에 투자자들도 관심이 쏠리는 분위기"라고 밝혔다.

그도 그럴 것이 LS증권의 전신 이트레이드증권은 스팩 도입 초기인 2010년 이트레이드1호스팩을 올려 합병을 성공한 경험이 있다. 2011년 하이비전시스템과 합병을 마치는 성과를 냈다.

첫 스팩을 통해 가능성을 본 후 연이어 스팩을 상장시켰다. 대부분 공모액 130억원 이하의 중소형 스팩에 해당한다. 이는 합병 대상 기업들이 가장 선호하는 수준에 속한다. 스팩 공모가의 4~20배 수준의 기업가치를 보유한 기업과 합병을 추진하는 게 일반적이다.

2020년까지 꾸준히 신규 스팩 물량을 채워 넣으며 합병 의지를 보였으나 쉽지는 않았다. 이베스트스팩2호를 끝으론 합병 이력이 전무했다. 결국 2020년 상장했던 5호스팩을 지난해 청산한 후 더이상 스팩을 올리지 않았다. 증권사와 발기인 모두 비용이 많이 드는 작업인 만큼 방향성을 선회한 셈이다.

대신 유상증자 주관 실적과 LS그룹 IPO 딜의 인수 업무로 ECM 실적을 채우곤 했다. 대표적인 예로는 LS머트리얼즈 IPO가 꼽힌다. 더벨 플러스에 따르면 LS머트리얼즈 IPO에서 LS증권은 65억8100만원의 인수 실적을 쌓았다.

이렇다할 ECM 주관 실적을 쌓지 못하던 과거와 달리 LS증권은 올해 첫 IPO 주관 실적으로 6호스팩을 기록하게 됐다. 공모액 80억원의 스팩인 만큼 주관 실적도 동일한 금액이 책정됐다.

LS그룹으로 재편한 후 조직 확대와 인력 영입의 효과가 드러날 것으로 기대되는 상황이다. 지난 6월 1일자로 이뤄진 조직개편에서 기업금융본부를 확대개편한 바 있다. 기존 3개부서 체제였던 기업금융본부를 5개 부서로 확대하는 대신 인력 영입에도 박차를 가했다. 특히 IPO 부문의 경우 문형동 기업금융본부장을 필두로 영업이 이뤄지고 있다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

best clicks

최신뉴스 in 전체기사

-

- [Red & Blue]미국 현지 생산 앞둔 알루코, 통상 리스크 해소 기대감

- [토종 AI 반도체 생태계 분석]파네시아, 차세대 AI 전장' 대응 'CXL 스위치' 개발

- '2년만에 돌아온' 초록뱀미디어, 권경훈 회장 행보 주목

- [i-point]샌즈랩, AI NDR 솔루션 일본 공급 개시

- 'PE 2년차' 오스템임플란트, 중국실적 타격 '미국·인도' 대안

- [와이바이오로직스 항암신약 로드맵]'뉴 모달리티' 도전 자신감, 원석 광산 플랫폼 'Ymax-ABL'

- [웹툰사 지배구조 점검]적자 커진 와이랩, 공격적 투자 전략 '난기류'

- [사외이사 BSM 점검]금융계열사 많은 한화그룹, '금융 특화' 사외이사 다수

- [thebell interview]"자본시장법 개정이 현실적…현 상법 체계 이상 없다"

- [ROE 분석]농협금융, 반등했지만 '여전히 은행계지주 바닥권'

윤진현 기자의 다른 기사 보기

-

- [New Issuer]KP 초도발행 포스코홀딩스, 똘똘한 자회사 덕볼까

- [SK엔무브 IPO]상장 앞두고 실적 '주춤'…밸류 영향줄까

- [세미파이브 IPO]삼성 파트너와 결이 다르다…해외 피어그룹도 '거론'

- [thebell League Table]LG CNS IPO 효과...KB증권 왕좌 탈환 성공

- [thebell League Table]랜드마크 딜 섭렵 씨티증권, '7연패' 기틀 다졌다

- [세미파이브 IPO]6년간 매출 성장률 '120%'…에쿼티스토리 '가산점'

- [롯데글로벌로지스 IPO]계열 시너지+메가허브로 성장성 어필

- [IB 풍향계]IPO '빅3' 떠오른 삼성증권, 코스피 빅딜로 기세 이어갈까

- 토스, 최초 연간 흑자 달성…앱 출시 10년만에 성과

- [세미파이브 IPO]2분기 예심 '가닥'...코스피 vs 코스닥 최적 전략 고심