[PF Radar]HDC현산, '용산·노원' 개발 내년 상반기 본PF 목표2021년 부지 확보, 현재 신용보강 총액 3750억

이재빈 기자공개 2024-07-22 08:08:11

이 기사는 2024년 07월 19일 14:05 thebell 에 표출된 기사입니다.

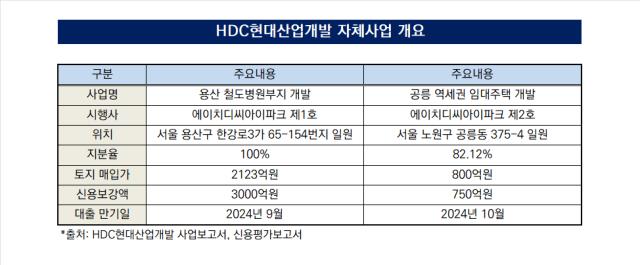

HDC현대산업개발이 서울 용산구와 노원구에서 추진하고 있는 자체 부동산 개발사업에 대해 2025년 상반기 착공이라는 목표를 설정했다. 두 사업 모두 2021년 토지 확보 후 브릿지론을 장기간 사용하고 있다. 본 프로젝트파이낸싱(PF)으로 전환하면 HDC현대산업개발 브릿지론 우발부채는 3750억원가량 줄어든다.19일 업계에 따르면 서울 용산구와 노원구에서 각각 부동산 개발사업을 추진하고 있는 에이치디씨아이파크 제1호와 2호 리츠는 최근 2025년 상반기로 본PF 조달 목표를 설정했다. 두 리츠의 자산관리회사(AMC)는 HDC자산운용이다.

1호 리츠는 '용산 철도병원 부지' 개발 사업을 시행한다. 서울 용산구 한강로3가 65-154번지 일원이 사업지다. 한국철도공사가 보유하던 부지로 HDC그룹은 주거 복합 시설을 조성할 계획이다.

2호 리츠 사업지는 서울 노원구 공릉동 375-4 일원이다. 서울시가 추진하는 역세권 활성화 사업의 시범 사업 대상지다. 종상향 등을 통한 추가 개발 이익 추구가 가능한 대신 사업지 일부에 사회기반시설을 조성해야 한다.

두 리츠의 최대주주는 모두 HDC현대산업개발이다. 리츠 부동산 개발 사업 성패가 HDC현대산업개발 실적에 고스란히 반영되는 구조다.

지난해 말 기준 1호 리츠는 HDC현대산업개발이 지분 100%를 보유한 단일 주주다. 2호 리츠는 2022년 말까지 지분 100% 단일 주주였으나 지난해 교정공제회가 17.88%를 취득하면서 나뉘어졌다. 나머지 82.12% 지분은 HDC현대산업개발이 갖고 있다.

두 사업 모두 토지 확보 후 브릿지론 사용 기간이 장기화되고 있다. HDC그룹이 용산 부지를 매입한 시점은 토지 등기 기준 2019년 8월 1일이다. 거래가액은 2123억원으로 기재돼 있다. 매입 당시 2021년 12월 착공 및 2025년 6월 준공을 목표했다.

토지 매입 당시 조달된 브릿지론 규모는 1880억원이다. 2021년 6월 대출 약정이 체결됐다. 조달 과정에서 HDC현대산업개발이 자금보충 및 채무인수 약정 형태로 신용을 보강했다. 현재 총 대출잔액은 3000억원이다. 지난 6월 리파이낸싱을 실행했으며 대출 만기는 오는 9월로 설정돼 있다.

노원 사업지는 2021년 1월 취득했다. 교정공제회로부터 800억원에 사업지를 매입했다. 토지 매입을 위해 브릿지론과 유상증자(450억원)을 단행했다. 브릿지론은 2021년 1월 415억원으로 시작해 최근까지 리파이낸싱을 거치면서 750억원까지 증가했다. 가장 최근에 이뤄진 브릿지론 만기는 오는 10월까지다.

두 리츠는 브릿지론 실행 이후 짧게는 3년, 길게는 3년 6개월이 지난 상황이다. 별도로 수익이 창출되지 않는 상황에서 이자가 지속적으로 발생하면서 당기순손실도 누적되고 있다. 1호 리츠는 2021년부터 지난해 말까지 총 39억원의 누적 당기순손실을 기록했다. 같은 기간 2호 리츠의 누적 당기순손실은 약 34억원으로 집계됐다.

PF조달은 무난히 될 것으로 예상되나 사업특성상 분양을 통한 대규모 1회성 수익이 아닌 운영을 통한 지속적인 현금흐름을 만들어갈 것으로 보인다. 용산 부지에는 공공임대주택 84가구 등 총 549가구 규모 임대주택이 조성된다. 노원 부지에는 역세권 임대주택이 조성될 예정이다.

다만 본PF 전환로 전환하면 미착공 PF 우발부채 감소 효과는 누릴 수 있다. 현재 HDC산업개발은 두 사업지에 실행된 차입금 총 3750억원에 신용보강을 제공하고 있다. 1호 리츠에 대해서는 기초 자산 매수 의무 및 조건부 채무 인수 약정이 제공됐다. 2호 리츠도 대출채권 매입 및 미이행시 채무인수 약정이 설정됐다. HDC현대산업개발은 두 사업장에 제공한 신용보강을 회계상 기타 PF 우발채무로 분류하고 있다.

여타 부동산 개발사업들과 별도로 분류해 PF 우발채무 총액에 포함되지 않는 구조다. 두 사업을 제외한 브릿지론 PF대출 규모는 1분기 말 기준 3989억원으로 집계됐다. 리츠를 통해 추진되고 있는 두 개발사업이 본PF를 조달하게 되면 현재 브릿지론 신용보강 전체와 맞먹는 규모의 우발채무가 해소되는 구조다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 전체기사

-

- '메시 네트워크' 메를로랩, 코스닥 출사표

- 에어프로덕츠코리아 예비입찰 흥행 조짐, 대형 PE들 도전장

- SK스페셜티 예비입찰, '한앤코 vs MBK' 붙었다

- [현장 인 스토리]한컴라이프케어, 새 먹거리 '화재진압' 주력

- 폴라리스오피스, '산업단지의 날 기념식'서 이사장상 수상

- [i-point]감성코퍼레이션, 기업가치 제고안 "4분기 중 발표"

- [i-point]ICTK, '서울 유니콘 챌린지' 대상 수상

- 아샘운용 1년만에 수장 또 교체…김대환 대표 사임

- 알펜루트운용 최대주주 교체…김항기 전 대표 엑시트

- 더블유운용, NH증권 루키리그로 랩어카운트 '출격'

이재빈 기자의 다른 기사 보기

-

- 퍼스트씨엔디, 홈플러스 부천소사 매입 '막바지'

- [PF Radar]GS건설, 천안 장기 우발부채 본PF 전환

- [신세계건설은 지금]지속되는 실적 부진, '원가율·이자' 부담 더 커진다

- [신세계건설은 지금]그룹 지원 이끈 허병훈 대표, 재무구조 '확' 바꿨다

- [PF Radar]'두화공영 계열사 신용보강' 거제 골프장 개발 향방은

- 김승모 한화 건설부문 대표, 중장기 미션 이어간다

- [부동산신탁사 경영분석]KB부동산신탁, 책준 리스크에 충당금 '눈덩이'

- [건설사 밸류업 포텐셜]잘 나가던 코오롱글로벌, PF 리스크 벗어날까

- [PF Radar]현대건설, 수서역 오피스 개발사업 '급물살'

- 허윤홍 GS건설 대표, '사우디·태국' 개발 사업 주도