[운용사 실적 분석]적자 전환 DWS운용, 반전 이룰수 있을까운용보수 급감 속 비용 증가로 적자전환

이명관 기자공개 2024-09-05 08:06:45

이 기사는 2024년 08월 30일 15시42분 theWM에 표출된 기사입니다

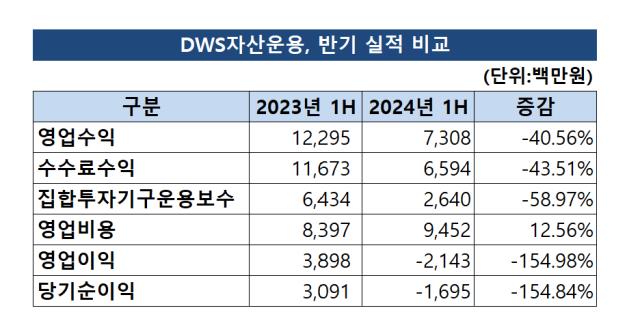

DWS자산운용이 올해 상반기 '어닝쇼크' 수준의 성적을 나타냈다. 운용자산(AUM)은 유지했지만, 수수료수익이 급감했다. 지난해 호성적을 견인했던 성과보수가 올해엔 잡히지 않으면서 수익성 악화로 이어진 모양새다.30일 금융투자협회 공시에 따르면 DWS자산운용은 올해 반기 기준 영업수익 73억원, 영업손실 21억원을 각각 기록했다. 전년 동기 대비 영업수익은 40.5% 급감했고, 영업이익은 적자로 전환했다. 2023년 상반기에는 영업수익 122억원, 영업이익 38억원을 각각 기록했다.

주된 수익처인 수수료 수익이 줄어든 게 실적 감소로 이어졌다. 올해 상반기 수수료수익은 전년 116억원에 65억원으로 급감했다. 펀드 운용에 따른 기본보수인 집합투자기구운용보수에서만 38억원이 감소했다. 여기에 지난해 52억원 정도 잡혔던 자산관리 수수료가 올해엔 39억원 정도로 줄었다.

비용 측면에서 보면 전반적인 펀드운용에 따른 영업비용은 늘었다. 수수료 수익 감소에도 불구하고 비용이 증가하면서 수익성이 크게 악화됐고, 적자로 이어진 모양새다.

올해 상반기 영업비용은 94억원으로 전년 동기 83억원 대비 10억원 정도 늘었다. 부동산 비중이 높은 운용사다 보니 외부 기관에 의뢰했던 부동산 관련 자문료가 늘어나면서 지급수수료가 증가한 것으로 보인다.

특히 어닝쇼크 수준의 실적을 기록한 배경은 이벤트성으로 발생하는 펀드 성과보수가 올해 거의 잡히지 않았던 것이 영향을 미친 것으로 분석된다.

지난해 DWS자산운용은 타워8 매각 효과를 톡톡히 봤다. DWS자산운용은 타워8을 평당 3720만원에 매각했다. 총 거래금액은 5800억원에 달한다. 인수자는 수협중앙회를 수익자로 유치하는 데 성공한 미래에셋자산운용이다. 해당 가격은 단위면적당 기준 CBD(중심업무지구)에서 거래된 오피스 중 최고가이기도 하다.

DWS자산운용으로선 타워8 매각을 통해 2554억원에 이르는 차익을 거둬들였다. 보통 성과보수는 펀드 청산 이후 기준 수익률을 초과 달성했을 때 미리 산정한 요율에 따라 발생한다. 펀드 설정 잔액이 전년과 거의 비슷한 수준을 유지하고 있다는 점에 비춰보면 성과보수 부재와 비용관리 실패 등이 겹치면서 수익성이 악화된 것으로 보인다.

DWS자산운용의 상반기 기준 펀드 설정잔액은 1조1055억원이다. 전년 동기보다 소폭 감소한 수준이다. 지난해 상반기 펀드 설정잔액은 1조1317억원 정도다. 운용보수에 영향을 줄 정도의 감소규모는 아니다.

DWS자산운용으로선 하반기 내심 반전을 기대하고 있는 모습이다. 부동산 펀드를 통해 보유중인 오피스 '크레센도빌딩' 매각에 성공한다면 상당한 실적 개선을 볼 수 있기 때문이다.

시장에서 예상하는 크레센도빌딩의 평당 평균 매각 적정가격은 3000만원 안팎이다. 만약 이 정도 수준에서 크레센도빌딩 매각 단가가 결정되면 예상 가능한 차익은 1000억원 정도다. 평당 3000만원을 기준으로 볼 때 연면적을 고려한 전체 예상 매각가는 4970억원 정도다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 전체기사

-

- 에이비엘·컴퍼스, 기대보다 낮은 ORR에도 유의성 충족

- 애경산업, 대표 간담회 통해 매각 검토 공식화

- 지아이이노베이션 창업주 장명호, 4년만에 대표 복귀

- [달바글로벌 road to IPO]'콜옵션' 행사 위한 구주매출…'경영권 강화' 진행 중

- [출격 나선 롱숏 운용사]'하반기 출범' 안다글로리, 전략 다양화 개시

- 키움투자운용, 삼성운용 출신 '마케터' 영입한다

- 코웨이 주총 D-3, '표대결' 관전포인트는

- JB운용, '최원철 대표' 꽂힌 CR리츠 4곳 추진

- 삼성증권, '기관전용 PEF 사업' 채비 장기화

- TIGER 미국30년국채커버드콜액티브, 환율 상승에 수익률 부진

이명관 기자의 다른 기사 보기

-

- 키움투자운용, 삼성운용 출신 '마케터' 영입한다

- 수수료 전쟁 ETF, 결국 당국 '중재'나서나

- [회생절차 밟는 홈플러스]단기채 '100% 변제'의 진실, 핵심은 기간

- 유안타증권, 해외상품 전문가 '100명' 육성한다

- 미래에셋운용, '고위험 ETF' 수수료 인하 검토 배경은

- 글로벌 최초 패시브형 상품…'노후' 솔루션 대안되나

- [WM헤드 릴레이 인터뷰]"'시니어 손님' 핵심 연령층…하나더넥스트로 노림수"

- [회생절차 밟는 홈플러스]법원, '기본요건' 빠졌는데 개시결정 내린 이유

- 미래에셋증권, 신규 '파르나스타워 센터' 콘셉트는

- NH증권, 현대중공업 메자닌 해외펀드에 셀다운