[Korean Paper]SSA 투자자 찾는 국책은행, 파운드 조달 이어진다수은 이어 산은도 7년만에 '복귀전'…파운드 강세에 조달 메리트도

이정완 기자공개 2024-10-25 07:57:20

이 기사는 2024년 10월 23일 15시39분 thebell에 표출된 기사입니다

한국산업은행이 7년 만에 공모 형태로 스털링본드(파운드화 채권)를 발행했다. 발행액은 2억5000만파운드(약 4500억원)로 산업은행의 통상적인 한국물 조달 사이즈를 고려하면 그리 크지 않다.하지만 조달 규모보다 중요한 게 영국 시장을 다시 찾은 배경이다. SSA(Sovereign, Supranational and Agency) 발행사로서 입지를 다지려는 산업은행 입장에선 핵심 투자자가 몰린 영국 채권시장에서 인지도를 높이는 게 중요했다. SSA 투자자 확보를 노리는 한국수출입은행도 상반기 10년 만에 영국 시장을 찾은 바 있다.

◇iBoxx GBP 인덱스, '소버린' 준하는 채권 인정

투자은행(IB)업계에 따르면 산업은행은 지난 22일부터 파운드화 채권 발행을 위한 프라이싱에 나섰다. 4년물로 소니아(Sterling Overnight Index Average) 미드 스와프에 60bp를 더한 수준으로 가이던스를 제시했는데 2억5000만파운드를 소니아 미드 스와프에 59bp를 더한 수치로 조달에 성공했다.

산업은행의 공모 스털링본드 발행은 2017년 이후 7년 만이다. 오랜만에 파운드화 채권을 택한 데는 이유가 있다. 산업은행은 올해 초 한국물 발행사 중 처음으로 SSA 이슈어로 등극했다. 정부, 중앙은행, 국제기구 같은 초우량 투자자가 투자하는 채권이다.

일반적으로 글로벌 SSA 발행사는 달러, 유로를 비롯해 파운드까지 세 가지 통화를 핵심 조달 통화로 삼는다. 산업은행은 SSA 스타일 데뷔전이었던 지난 2월 3년물 30억달러 조달을 시작으로 6월 3년물 10억달러, 이달 중순 3년물 10억달러 조달을 마쳤다. 달러 투자자 확보에 집중한 모습니다. 이제 파운드 투자자 공략을 미룰 수 없다는 판단을 내린 셈이다.

IB업계에선 이번 발행도 SSA 스타일을 따랐다는 의견이 나왔다. 소니아 금리를 택했기 때문이다. 산업은행은 SSA형 채권 북빌딩 때마다 SOFR(Secured Overnight Financing Rate)을 기준으로 제시해왔다. SOFR은 미국 국채를 담보로 하는 1일 기준 환매조건부채권(RP) 거래를 기반으로 산출되는 금리다. 유통금리를 기반으로 발행되는 SSA 스타일에선 국채가 아닌 SOFR이 금리 스프레드 출발점이 된다. 영국 시장에서 SOFR과 유사한 역할을 하는 게 소니아다.

SSA형 발행을 이어온 만큼 발행 전부터 탄탄한 지위를 인정 받았다. 오랜만의 복귀전임에도 발행 후 금융 정보업체 IHS마킷이 선정한 ‘iBoxx GBP 인덱스’에서 준 소버린(Sub Sovereigns)으로 분류될 예정이다. 영국 내 채권 지수에서 사실상 소버린(정부) 채권에 준하는 대접을 받는 셈이다.

◇SSA 투자자 대상 인지도 높이기 '한창'

국책은행의 영국 시장 공략은 이번이 처음이 아니다. 지난 5월에는 수출입은행이 10년 만에 스털링본드를 발행했다. 당시 3억파운드(약 5000억원) 확보에 성공했다.

수출입은행은 아직 직접적으로 SSA 스타일을 택하진 않았지만 선진국형 조달을 위해 우량 투자자 확보에 한창이다. 국제 금융시장에서 경화(Hard Currency)로 인정 받는 통화를 중심으로 조달 계획을 세우고 있다.

특히 글로벌 IB가 영국 런던에 SSA 투자자를 대상으로 하는 신디케이트(Syndicate) 조직을 갖추고 있어 스털링본드 발행이 더욱 의미가 있다는 이야기가 나온다. 주관사단을 꾸릴 때 유럽계 IB를 중심으로 구성해 신디케이트 역량에 강점을 뒀다. 산업은행은 도이치뱅크, HSBC를 주관사로 선정했고 수출입은행도 지난 5월 스털링본드 발행 때 도이치뱅크, 모간스탠리, HSBC를 주관사로 택했다.

IB업계 관계자는 "런던에서 스털링본드를 발행하면 기존에 만나지 못했던 투자자를 여럿 확보할 수 있다"며 "이들 투자자가 우리 국책은행에 익숙해지면 추후 달러로 발행할 때도 도움이 될만한 요소"라고 말했다.

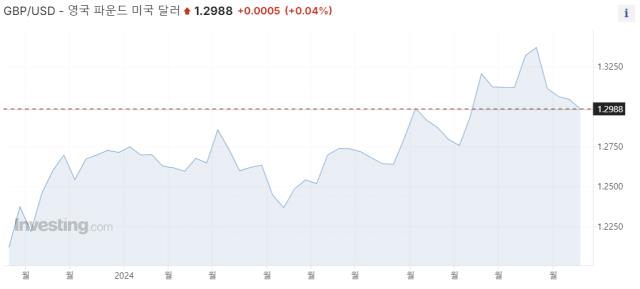

올 들어 파운드화가 강세 흐름을 보인 것 역시 조달 이점으로 작용했다. 올해 초 파운드-달러 환율은 1.2달러대 초반을 기록했는데 지난달 1.3달러대 이상으로 높아졌다. 지금도 1.2달러 후반에서 1.3달러 수준에서 가격이 형성돼있다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 전체기사

-

- 청약증거금 2조 몰린 쎄크, 공모청약 흥행 '28일 상장'

- [영상/Red&Blue]겹경사 대한항공, 아쉬운 주가

- [i-point]모아라이프플러스, 충북대학교와 공동연구 협약 체결

- [i-point]폴라리스오피스, KT클라우드 ‘AI Foundry' 파트너로 참여

- [i-point]고영, 용인시와 지연역계 진로교육 업무협약

- [i-point]DS단석, 1분기 매출·영업이익 동반 성장

- [피스피스스튜디오 IPO]안정적 지배구조, 공모 부담요소 줄였다

- 한국은행, 관세 전쟁에 손발 묶였다…5월에 쏠리는 눈

- [보험사 CSM 점검]현대해상, 가정 변경 충격 속 뚜렷한 신계약 '질적 성과'

- [8대 카드사 지각변동]신한카드, 굳건한 비카드 강자…롯데·BC 성장세 주목

이정완 기자의 다른 기사 보기

-

- [Korean Paper]코레일, 관세 전쟁 속 한국물 복귀전 나선다

- [에스엔시스 IPO]예심 청구전 이사회 완비…실적 발표후 '속전속결'

- [에스엔시스 IPO]삼성그룹 자회사로 봐야할까…지배구조 소명 계획

- [에스엔시스 IPO]삼성중공업서 독립후 8년…상장 도전 나섰다

- 환경업 매각 나선 SK에코플랜트, 부채비율 의식했나

- [Korean Paper]외화채 고심 커진 SK온, 국책은행 문 두드릴까

- [판 바뀐 종투사 제도]우물 안 개구리 피하자…해외 투자에 '인센티브'

- [Deal Story]세아제강, 3년물 회사채 흥행 이어갔다

- [키스트론 IPO]사외이사 진용 구축…이사회선 3년 전 상장 논의

- [Korean Paper]관세 충격에…신한은행 결국 한국물 발행 미뤘다