[Peer Match Up/SBI vs OK]늘어나는 부실 위험…대주주 지원 여력은 엇갈려④SBI, 부실 확대에도 건전성 양호…OK, 대부업 뒷배 '든든'

이기욱 기자공개 2023-12-07 07:19:44

[편집자주]

'피어 프레셔(Peer Pressure)'란 사회적 동물이라면 벗어날 수 없는 무형의 압력이다. 무리마다 존재하는 암묵적 룰이 행위와 가치판단을 지배한다. 기업의 세계는 어떨까. 동일 업종 기업들은 보다 실리적 이유에서 비슷한 행동양식을 공유한다. 사업 양태가 대동소이하니 같은 매크로 이슈에 영향을 받고 고객 풀 역시 겹친다. 그러나 악마는 디테일에 있다. 태생부터 지배구조, 투자와 재무전략까지. 기업의 경쟁력을 가르는 차이를 THE CFO가 들여다본다.

이 기사는 2023년 12월 01일 07:40 THE CFO에 표출된 기사입니다.

올해에 이어 내년에도 저축은행업계 1위 경쟁의 핵심은 부실 관리가 될 전망이다. 고금리 기조가 장기화됨에 따라 잠재 부실 채권이 계속 늘어나는 중이다. 채권 매각, 회수 등을 통한 건전성 관리가 경영 실적을 좌우하고 있다.현재 두 저축은행 중 상대적으로 부실의 위험이 높은 곳은 OK저축은행이다. 잠재 부실 채권의 비중이 높을 뿐 아니라 고위험군 대출의 규모도 크다.

대주주 지원의 가능성은 OK저축은행이 비교 우위에 있다는 평가다. SBI저축은행의 주주인 SBI홀딩스 역시 지원 여력 자체는 충분하다. 하지만 그동안의 투자 규모 등을 고려했을 때 추가 지원에 나설 가능성은 그리 크지 않은 것으로 분석된다.

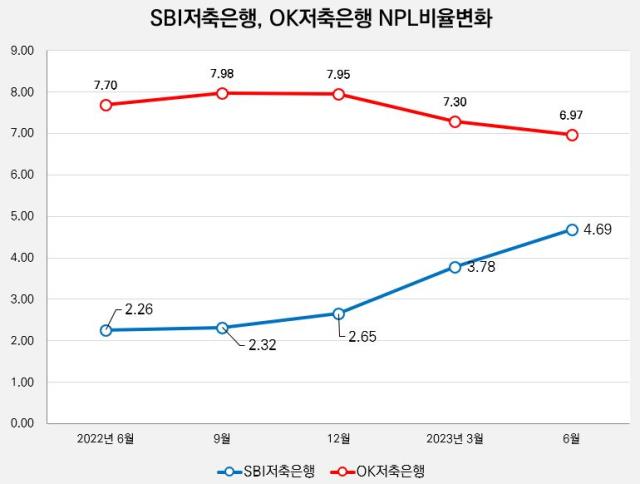

◇OK저축, 고정이하여신비율 7%대…요주의 비중 20% 넘어

SBI저축은행은 코로나19 국면 동안에도 가계대출과 개인사업자 대출 등 소매금융을 주력 사업으로 유지했다. 해당 대출들 역시 부실의 가능성이 낮은 분야는 아니지만 부동산PF 대출 등과 같은 대규모 부실의 위험은 상대적으로 낮은 편이다. 때문에 SBI저축은행은 업계 불황 속에서도 우수한 건전성 관리 능력을 보여주고 있다.

6월말 기준 SBI저축은행의 고정이하여신비율은 4.69%로 지난해말(2.65%) 대비 2.04%포인트 상승했다. 대출 총액은 13조8811억원에서 13조4418억원으로 3.2% 줄어들었지만 고정이하여신은 3676억원에서 6299억원으로 71.4% 증가했다. 고정 단계 여신이 1097억원에서 2118억원으로 93.1% 증가했고 회수의문과 추정손실 여신도 각각 89.4%, 10.8%씩 늘어났다.

업계 평균(5.61%)보다는 0.92%포인트 낮은 수치를 기록했다. 충당금커버리지비율(고정이하여신 대비 충당금적립액 비율) 역시 102%로 안정적인 수준을 유지하고 있다. 잠재 부실 채권인 요주의 채권의 규모가 줄어들었다는 점도 긍정적이다. 6월말 기준 SBI저축은행의 요주의 채권 잔액은 7302억원으로 지난해말(7916억원) 대비 7.8% 감소했다.

OK저축은행은 SBI저축은행에 비해 건전성 관리에 어려움을 겪고 있다. 6월말 기준 고정이하여신비율은 6.97%로 지난해말(7.95%) 대비 0.98%포인트 감소했지만 업계 평균보다 1.36%포인트 높은 수치를 기록했다.

고정이하여신 잔액 자체는 지난해말 9614억원에서 8274억원으로 13.9% 줄어들었지만 여전히 SBI저축은행보다는 2000억원 가량 많다. 충당금커버리지비율은 115.7%로 여유로운 상황이다.

우려되는 점은 높은 요주의 여신의 비중이다. 6월말 기준 OK저축은행의 요주의여신 잔액은 2조8562억원으로 지난해말(2조7476억원) 대비 3.95% 증가했다. 전체 대출 대비 비중은 24.03%에 달한다.

부동산PF대출이 요주의 여신 확대의 주요 원인으로 분석된다. OK저축은행의 총 부동산PF대출은 1조268억원으로 이중 요주의 단계 여신이 66.8%(6856억원)에 해당한다. 부동산PF대출은 연체기간 등 일반적인 기준 외 사업성 평가 등도 여신건전성 분류에 함께 적용된다. 취급 시점부터 요주의여신으로 분류되는 경우가 있다.

OK저축은행은 올해 들어 채권 매각을 늘리며 건전성 관리에 집중하는 모습이다. 올해 상반기 동안 총 2315억원을 매각했다. 이는 지난해 동기(429억원) 대비 5배 이상 늘어난 수치다. 같은 기간 SBI저축은행 매각 규모(1458억원)보다 약 900억원 많다.

◇양사 모두 주주 여력은 충분…OK저축, 최근 2회 증자 단행

당장의 손실 흡수 능력은 두 저축은행 모두 충분한 것으로 분석된다. SBI저축은행의 BIS자기자본비율은 13.79%로 지난해말(13.38%) 대비 0.41%포인트 개선됐다. OK저축은행도 11.4%에서 11.86%로 0.46% 상승했다. 둘 모두 규제 기준인 8%에 여유로운 상황이다. 유동성 비율은 OK저축은행이 382%로 SBI저축은행 164.48%보다 높은 수치를 기록했다.

유사시 대주주의 지원 가능성은 OK저축은행이 높은 것으로 판단된다. OK금융그룹은 20여년 동안 대부업을 영위하며 풍부한 현금 유동성을 확보해 놨다. OK저축은행의 대주주인 OK홀딩스대부 자체는 별도 기준 총 자본이 3000억원 수준이지만 관계사인 대부업 계열사들이 충분한 현금을 보유하고 있다.

오케이넥스트(옛 아프로파이낸셜대부)의 경우 2조3947억원의 자본총계를 기록했다. 이중 이익잉여금만 2조2008억원에 달한다. OK넥스트는 현재 OK홀딩스대부에 1조3800억원이 자금을 대여해주고 있기도 하다. 미즈사랑과 원캐싱도 각각 1976억원, 1548억원의 이익잉여금을 갖고 있다.

OK저축은행은 올해 4월 이미 유상증자를 통해 500억원 규모의 자본을 지원받은 바 있다. 앞서 지난해 9월에도 1000억원 유상증자를 실시했었다.

대주주의 자본 여력 자체는 SBI저축은행 쪽이 더욱 우수하다. 9월말 기준 SBI홀딩스의 총 자본(연결 기준)은 1조7824억엔(약 15조6323억원)으로 집계됐다. 현금 및 현금성 자산은 3조4619억엔(약 30조3525억원)으로 나타났다. SBI홀딩스는 SBI저축은행 외 SBI Shinsei Bank, SBI Sumishin Net Bank 등 다양한 금융사들을 보유하고 있다.

하지만 SBI저축은행에 직접적으로 자본을 지원할 가능성은 현재로서 높지 않다. SBI홀딩스는 2013년 인수 이후 정상화를 위해 약 1조원에 달하는 자금을 투입했다. 10년동안의 호실적 행진에도 지난해가 돼서야 겨우 손익 분기를 넘어섰다. 올해 초 처음으로 940억원 배당을 실시할 수 있었다. 투자금 회수에 오랜 기간 어려움을 겪어온 SBI홀딩스가 추가적인 대량 투자에 나서지는 않을 것이라는 전망이 지배적이다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 파이낸스

-

- 상상인증권, CEO 공백 채운다…내주 이사회 소집

- [IB 풍향계]NH증권 홀세일, 또 한번의 신사업 강수 '블록딜'

- [그룹 & 보드]자회사 겸직 범위 넓어진 우리금융 사외이사들

- [IB 풍향계]DCM 경쟁 심화, 신디케이션 전문가 몸값 뛴다

- 이복현 금감원장, 우리금융 지적…보험사 인수 승인여부 '촉각'

- [삼성화재 밸류업 점검]지분율 50% 외국인, 주가 견인차 역할

- [영국 K-금융 빌드업]런던지점 조달 실적에 달린 은행권 글로벌 비즈니스

- 부산은행, 지역 재투자 '최우수'…부산시금고 재유치 파란불

- 제4인뱅 유력 후보 더존뱅크…DB손보·농협은행 참여 여부 '촉각'

- [이사회 모니터/수출입은행]이추위 구성…노조추천 사외이사 명맥 이어갈까

이기욱 기자의 다른 기사 보기

-

- [셀비온 IPO In-depth]국내만으로도 1000억 매출 자신감, 2년 내 흑자전환 기대

- 삼진제약의 내실경영, 비용효율화에도 '수출'은 드라이브

- 파마리서치 2000억 투자 유치, 유통사 M&A '정조준'

- [셀비온 IPO In-depth]CEO·CFO 2인 체제 '굳건', 이사회 기능 IPO에 집중

- [셀비온 IPO In-depth]밸류 가를 임상 2상 마무리에 '집중', 대규모 R&D 인력 보강

- [CPHI KOREA 2024]'합성생물학' 몰젠바이오, '파킨슨 치료제' 비임상 눈앞

- [CPHI KOREA 2024]한국 넘어 중국까지, 이니스트에스티 무기 'FDA 인증 공장'

- [듀켐바이오 IPO In-depth]블랙스톤 빠진 이사회, 지오영 합류 '조선혜 회장' 입김 강화

- [CPHI KOREA 2024]엠에프씨, API 국산화에서 글로벌화로 '결정화 기술' 핵심

- [CPHI KOREA 2024]'ETC 원료 강자' 삼오제약, 미래 먹거리 '건기식 원료'